文/新浪财经意见领袖(微信公众号kopleader)专栏作家 林采宜

从长期趋势来看,人民币汇率将会逐步走向清洁浮动汇率制度。在这个过程中,监管机构将通过完善人民币汇率市场化机制,必要时运用利率、准备金率以及各种政策工具进行逆周期干预,来稳定外汇市场预期。

核心观点:

就人民币汇率长期趋势来看,中美经济周期错位导致汇率长期仍具有贬值空间;经常账户逆差和资本市场资金流入增加了国际收支的不确定性,使得外汇储备总量虽保持稳定但结构已发生变化,对汇率支撑作用减弱;中美金融周期的错位,使人民币汇率将继续承压。

从影响人民币汇率短期波动的短期因素来看,美元指数变化和中美权益市场环比增速差在一定程度上影响了短期货币供求和汇率波动;

从市场预期来看,企业和个人的贬值预期已经形成但呈收窄态势;从政府干预来看,人民币汇率将会逐步走向清洁浮动汇率制度,干预措施将以引导人民币汇率预期为主。

一、影响人民币兑美元汇率的经济基本面因素

1、影响人民币汇率长期趋势的慢变量

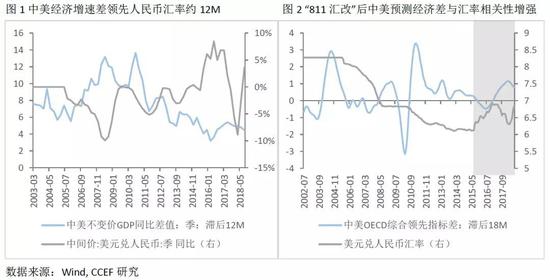

1)经济周期错位导致汇率长期波动空间增大

在结构性去杠杆的背景下,中国宏观经济增长率从2011年开始跌入个位数,2015年跌破7%,宏观经济增速持续放缓已经是趋势性的现象。叠加人口老龄化以及中美贸易摩擦对外需的冲击,未来两年,中国经济增长速度存在继续下行压力。同时期,受益于税改及长期的宽松环境,美国经济表现相对强劲,2018年9月美国失业率降至3.7%,创50年来新低。IMF预计美国经济将在2018年达到2.9%的顶峰,2019年经济增速放缓至2.5%。中美经济周期错位,人民币汇率长期仍然具有贬值空间。

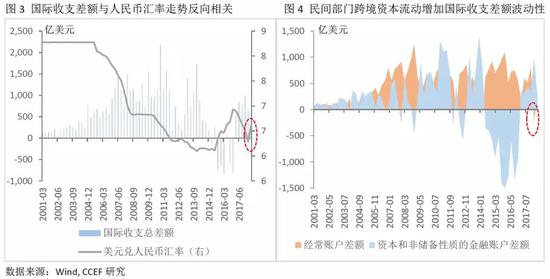

2)国际收支不确定性增加

2015年底以来,随着经济日益繁荣,美联储开始逐步收紧流动性,美元指数和十年期国债利率双双上行,同期中国的国际收支中资本和非储备性质金融账户却出现较大逆差。随着美国加息周期的延续和中美利差的收窄,跨境资本外流压力在逐步增大,这些对人民币汇率预期都会形成一定的压力。

此外,中美贸易摩擦和关税壁垒对中国的出口贸易造成一定影响,并导致经常项目的逆差扩大。2018年上半年,我国经常账户首次出现约280亿美元的逆差,从细分项来看,服务逆差扩大的同时,货物贸易顺差在不断缩小,导致经常账户总帐出现逆差。经常账户逆差和资本市场(股票、债券市场)资金流入使得外汇储备虽然总额保持稳定,但结构出现一定变化,资本市场的热钱具有快来快去的特点,资金稳定性很弱,这就使得外汇储备总量的不确定性增加,支撑人民币汇率的作用减弱。

3)央行退出外汇市场常态化干预

自2016年以来,我国外汇储备一直稳定在3万亿美元左右。2018年4月至今,人民币兑美元汇率下跌幅度超过10%,但外汇储备月均变动规模仅93亿美元,远小于2015至2016年人民币汇率下行时的月均变动规模(377亿美元)。由此可见,中国央行已经退出外汇市场常态化的直接干预,更倾向于发挥宏观审慎管理的作用。从外汇储备结构上看,2016年至今,以短期外债/外汇储备衡量的货币错配程度有小幅上升趋势,主要是由银行部门的外债增加所致。

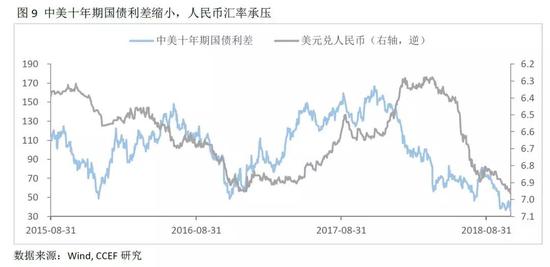

4)金融周期错位使得中美利差收窄,导致人民币汇率承压

2017年至2018年间,美国加息节奏逐渐加快,中美十年期国债收益率利差进入下行通道,截至10月底,中美十年期国债利差跌至36BP。美国目前仍然处于加息周期,而中国货币政策将维持中性,中美金融周期的错位,使人民币汇率将继续承压。

2、影响人民币汇率短期波动的快变量

1)美元指数的走势和权益市场的波动

2015年“811”汇改之后,人民币汇率中间价的形成机制(即收盘价+一篮子货币汇率+逆周期因子)决定了人民币汇率短期受外汇市场供求和美元指数变化的影响。中美权益市场环比增速差引起的资本跨境流动也在一定程度上影响了短期货币供求和汇率波动。2018年1-9月份,中美权益市场环比增速差基本为负数,即中国权益市场的涨幅基本跑输美国,与之相对于,人民币对美元的汇率也一路下行。(图11)

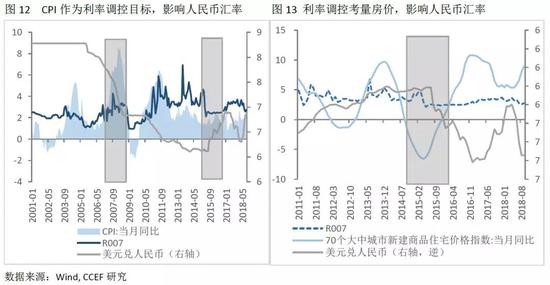

2)中美利差变化对金融资本流向及汇率的影响

中美市场利差的变化会直接影响金融资本的跨境流向及人民币汇率,而央行调整利率必须考虑经济增长态势、通胀及房地产调控。2007年初至2009年初通胀突破3%,房价大幅上涨,为“防通胀、防过热”央行先后多次加息,而金融危机后美国长期处于量化宽松,人民币汇率升值。自2013年以来,国内CPI长期稳定在2%以下,央行对利率的调控更多考量房价,2014-2015年刺激房地产市场,央行连续5次降准降息,人民币进入贬值通道。

二、影响人民币汇率的其他因素

1、市场预期

1)企业、个人预期

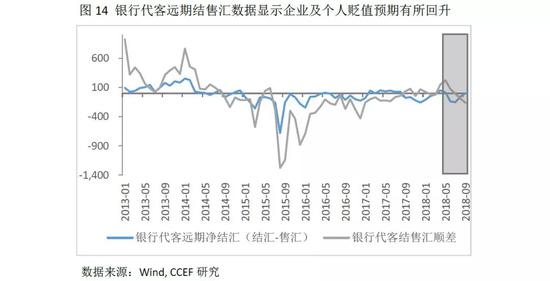

远期结售汇当月签约规模反映企业和个人的汇率预期。从2018年5月份以来,银行代客结售汇顺差一直下滑,7月份进入逆差状态并呈现扩大之势。可见企业和个人对于人民币汇率的贬值预期已经形成,但其程度仍远低于2015年811汇改至2016年年初时期。远期净结汇数据来看,贬值预期自2018年7月以来有所收窄(当然也有可能与外汇交易中心提高远期售汇保证金相关)。

2)机构投资者预期

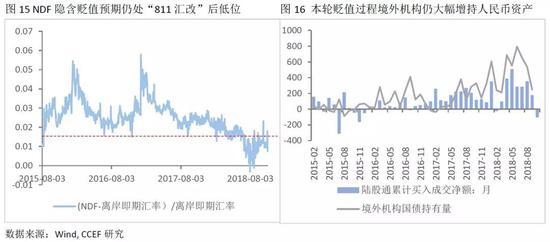

NDF(无本金交割远期外汇交易)人民币离岸市场的交易参与者多为风险偏好较高的机构投资者。截至10月底,NDF中所隐含的贬值预期(NDF-离岸即期汇率/离岸即期汇率)仍处于较低的位置,2018年隐含贬值预期均值为0.152,远低于2015年“811汇改”之后至2016年初。随着人民币债券和股票被纳入相关国际指数,2018年1-9月,境外机构投资者持续进入A股市场和人民币债券市场,增持人民币资产,外资的持续流入对人民币汇率有一定支撑作用。

3)市场投机

在岸与离岸市场间的投机套利交易。由于离岸市场相对在岸市场更自由,一旦市场存在较强贬值预期,市场可通过DF和NDF市场进行远期合约套利。在岸与离岸市场之间的套利机会催生的投机性交易也会对市场汇率的短期波动产生一定影响。

2、政府干预

目前我国前经济增速稳定,结构性去杠杆取得成绩,财政金融风险总体可控,外汇储备稳定在3万亿左右,具备一定干预实力。但是,要让人民币汇率长期稳定于7之上,干预成本将不断上升。

一方面,在美国经济表现强劲,美联储加息节奏不减,美国保护主义抬头的背景下,外部环境不确定性增加;另一方面,随着我国经济增速放缓,投资驱动减弱,贸易顺差缩小,资本回报率下降,无论实业资本还是金融资本都有向外寻求投资机会的动力。

从长期趋势来看,人民币汇率将会逐步走向清洁浮动汇率制度。在这个过程中,监管机构将通过完善人民币汇率市场化机制,必要时运用利率、准备金率以及各种政策工具进行逆周期干预,来稳定外汇市场预期。2018年4月以来,央行已经上调外汇风险准备金、重启逆周期因子以及窗口指导等措施对人民币汇率预期进行引导。

(本文作者介绍:华安基金首席经济学家。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。