美银美林:1月31日中诚信托违约的可能性很高

近日,中诚信托“诚至金开1号”信托产品1月31日的违约风险引发了市场对中国信托业刚性兑付终结的普遍担忧。华尔街见闻曾刊载了野村、巴克莱等于银行对该事件的评论。

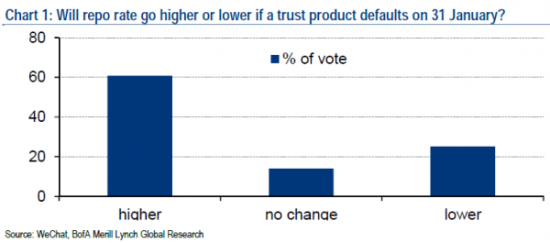

美银美林昨天也表达了对该事件的担心,该行指出目前超过60%的市场参与者预期一旦有信托产品违约,回购利率将会上升。并且,美银美林认为“诚至金开1号”在1月31违约的可能性很高。

虽然违约一词经常被提起,但人们在谈论违约时具体是指什么,其实非常含混。为了将问题简单化,美银美林将违约定义为合同到期时无法按照合同约定的要求进行支付。

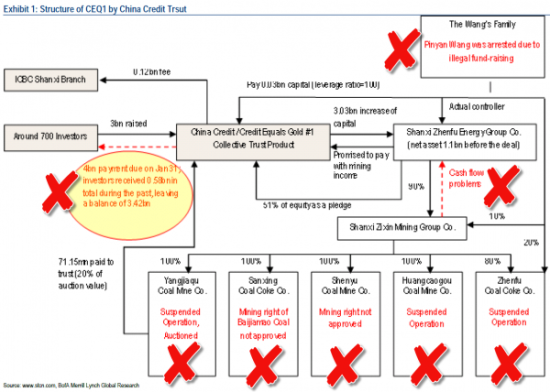

“诚至金开1号”的违约风险已经迫在眉睫。项目总规模达到30.3亿元,其中30亿元(优先级信托受益权)由代销方工商银行发售,3000万元(一般级信托受益权)由融资方实际控制人方面认购。原则上讲,优先级信托收益权同时也是股权投资,一般级信托受益权在申请回购时拥有优先权。在该项目中,A、B、C类优先受益人的预期收益率分别为9.5%/年、10%/年、11%/年。

某种程度上来说,该产品已经技术性违约。在去年12月仅支付了2.7%的利息,远低于承诺。更令人忧虑的是1月31日的本金和之前拖欠的利息是否能够按时如数支付。

某种程度上来说,该产品已经技术性违约。在去年12月仅支付了2.7%的利息,远低于承诺。更令人忧虑的是1月31日的本金和之前拖欠的利息是否能够按时如数支付。某种程度上来说,该产品已经技术性违约。在去年12月仅支付了2.7%的利息,远低于承诺。更令人忧虑的是1月31日的本金和之前拖欠的利息是否能够按时如数支付。

美银美林认为,1月31日中诚违约的可能性极高:

政治或经济考量:考虑到中国政府对金融系统的强有力控制,最终的违约更可能是一个政治决定,而非经济决定。从这个角度来看,“诚至金开1号”是一个很好的违约候选产品。该产品最小的投资额为300万人民币,远高于其他信托产品人均GDP 75倍的门槛要求。如果政府希望通过一例违约警告中国的影子银行系统,那么富人投资者是一个很好的目标群体,因为政府无需担心他们到政府门口示威抗议。

时机考量:由于牵涉到风险,永远没有一个最佳的去杠杆良机。但当前的就业市场形势为政府提供了一个稳固的后盾,来抵御违约和接下来的信贷收缩可能带来的经济增速下降。2013年,政府原计划增加900万个就业岗位,但截至11月已经创造了1200万个岗位。所以,整个系统有能力承担潜在的冲击。

财务能力考量:中诚信托的净资产超过100亿人民币,所以一些分析师指出中诚可以首先全部赎回产品,然后用抵押品来支付。然而,中诚的资产流动性并不足,所以净资产不是最好的指标。根据2012年年报,中诚的流动资产为30亿元,短期债务为13.5亿元,净流动资产最多不过16.5亿元。工行当然财大气粗,但该行已明确表态不会承担主要责任。

从职业生涯考量:报道称,该产品共涉及700名投资者。30亿优先级信托中,每位投资者的平均投资为430万元。我们不清楚具体的金额,但有了300万元的门槛,没有人是小额投资者。法律公平起见,如果中诚信托或工商银行决定100%赎回,决策者必须保证他与700名投资者的任何一人都没有业务关联。否则,在当前的反腐形势和严格的内幕交易审查下,他的职业生涯甚至人身自由都将处于危险之中。

资产质量考量:在过去许多接近违约但最终没有违约的案例中,大多数项目都有地产项目作抵押,而且由于地产在过去几年中不断增值,这使得第三方机构更容易介入,向所有投资者支付之后接管抵押品。但中诚一案的抵押品煤矿资产在过去几年中不断贬值。而且,尽管通过双层股权结构进行了抵押,销售收入中仅有20%归属信托投资者。如此低的比例让所有有意接手该资产的的组织都会心存顾虑。

其他考量:在过去,处理这类违约风险的一个做法就是在地方政府显性或隐性担保下,银行放款协助资产抵押方支付投资者。山东海龙就通过这个方法避免了违约。然而,在此案中,抵押方因为非法融资被逮捕,这种方法就不太行得通了。

基于以上原因,美银美林认为中诚的“诚至金开1号”很有可能在1月31日违约。虽然不排除各方可能在最后一分钟达成全额赎回的决定,但市场参与者普遍认为,一旦发生第一例信托违约,将会引发回购利率上升。

虽然不排除各方可能在最后一分钟达成全额赎回的决定,但市场参与者普遍认为,一旦发生第一例信托违约,将会引发回购利率上升。

虽然不排除各方可能在最后一分钟达成全额赎回的决定,但市场参与者普遍认为,一旦发生第一例信托违约,将会引发回购利率上升。美银美林还警告,信托公司需要解决一个很严肃的问题:他们会为每一个信托投资兜底吗?或者他们将会让它们中的一部分或大部分违约?美银美林认为,这个问题非常重要,因为投资者和信托公司没有能力承担全部风险。考虑到欧美此前的经验,即使1月31日中诚没有违约,第一个潜在的信托违约将会至关重要,市场似乎有些低估了首次违约的影响。

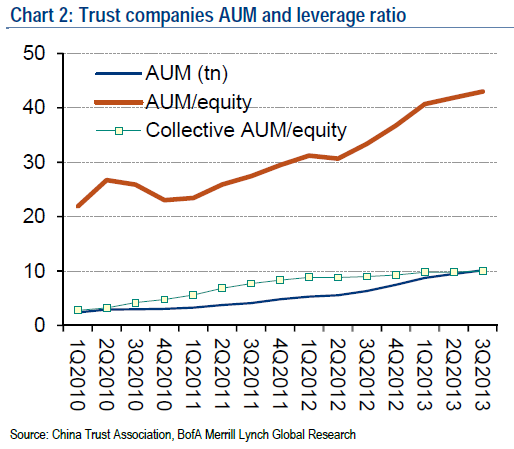

目前的信托行业的杠杆非常之高。在2010年四季度至2013年三季度的短短三年内,信托公司管理的资产与股权之比已从23倍几乎翻番至43倍。同期,有抵押的资产与股权的比例也从4.7增加至10%。

在2010年四季度至2013年三季度的短短三年内,信托公司管理的资产与股权之比已从23倍几乎翻番至43倍。同期,有抵押的资产与股权的比例也从4.7增加至10%。

在2010年四季度至2013年三季度的短短三年内,信托公司管理的资产与股权之比已从23倍几乎翻番至43倍。同期,有抵押的资产与股权的比例也从4.7增加至10%。