广汽埃安“单飞”,传统车企反击战之难

欢迎关注“新浪科技”的微信订阅号:techsina

文/尹太白

来源:探客深科技(ID:TKshenkeji)

最近,广汽埃安动作频频,其新款纯电车型AION Y Plus将在9月27日正式上市,最大续航里程为600km,引来不少汽车发烧友的关注。

而在此之前,广汽埃安更为引人瞩目的消息是,其在冲击“科创板新能源汽车第一股”的道路上终于迈出了实质性的一步。

9月6日,“广汽埃安新能源汽车有限公司”正式更名为“广汽埃安新能源汽车股份有限公司”,尽管更名后仅仅增加了“股份”两个字,但实际上广汽埃安的企业性质已经发生了重大变化,也意味着其混合所有制改革正式完成。

混合所有制改革,是指非官方资本进入国有控股企业的股权结构变更方案,其最终目的是增强企业的竞争力、创新力和盈利能力,并促进可持续发展。

“广汽埃安混合所有制改革是满足IPO条件的基础要求,同时也是监管机构审核时的重要关注点,改革完成意味着其扫清了上市的关键障碍,广汽埃安或在年内开启B轮融资,并在2023年年底至2024年年初完成科创板上市。”汽车产业人士王银海向‘探客深科技’透露。

广汽埃安混合所有制改革始于2021年8月,三个月后宣布完成资产重组,广汽集团将与新能源汽车相关的资产尽数剥离,融入广汽埃安体系内,以实现“研产销”一体化。2022年3月,广汽埃安完成了员工股权激励,同步引入了诚通集团、南网动能、广州爱安作为战略投资者。

8月26日,广汽埃安A轮引战增资项目在广东联合产权交易所正式挂牌,稀释约15%的股份引入不超过70家战略投资者。按照挂牌价格,广汽埃安A轮引战后的估值将超过1000亿元,几乎是新能源车企IPO前的最高估值。

事实上,不只是广汽埃安,现阶段传统车企孵化的新能源汽车品牌均纷纷释放出“单飞”的信号。

9月13日,东风集团新能源汽车品牌岚图汽车的增资项目信息在上海联合产权交易所正式对外披露,本次增资为岚图汽车成立以来首次外部股权融资;8月2日,长安汽车联营新能源汽车品牌阿维塔以公开挂牌方式增资扩股;8月1日,上汽集团宣布旗下智己汽车完成A轮股权融资协议签署。

传统车企的新能源汽车品牌积极拥抱资本市场的背后,一个巨大的变化正在发生:新能源汽车行业的角逐赛正式进入下半场,脱胎于传统车企的新能源汽车品牌已经发动了强势反攻。

“蔚小理”们失势

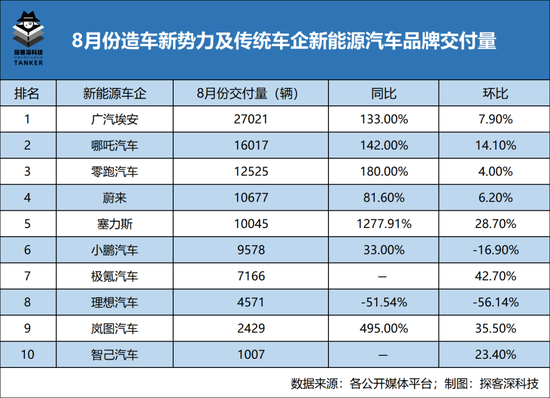

目前,造车新势力及传统车企的新能源汽车品牌均公布了8月份交付量数据。整体来看,8月份交付量排行榜一改以往常态:有越来越多传统车企的新能源汽车品牌杀进了前十名,而以“蔚小理”为代表的造车新势力却开始“退位让贤”。

具体而言,广汽埃安、哪吒汽车和零跑汽车占据了8月份交付量排行榜的前三名,并且同比增速均超过了100%。反观“蔚小理”的表现却稍显逊色,其中理想汽车的交付量仅为4571辆,同比下降51.54%,环比下降56.14%。

此外,出身于传统车企的赛力斯和岚图汽车,无论是同比增速还是环比增速均取得了明显进步,尤其是塞力斯与华为联合打造的AITO问界系列,其交付量达到了10045辆,同比暴增1277.91%,为AITO问界系列首次实现单月交付量破万。

通过数据对比至少可以得出两个结论:一是造车新势力第一梯队正跌落神坛,第二梯队交付量节节攀升;二是广汽集团、吉利集团、东风集团等传统车企在新能源汽赛道上的发力成果初步显现。

“虽然传统车企的新能源汽车品牌出现时间大多晚于造车新势力,设计语言和营销力度也不及后者,但通过混改和融资已经展现出了活力,甚至有望成为传统车企的新业绩增长点。”王银海向‘探客深科技’表示。

以广汽埃安为例,2022年3月,在广汽集团年报发布会上,广汽集团总经理冯兴亚立下了三个目标:一是广汽埃安要成为新能源汽车的领导品牌;二是要将目前“蔚小理”的格局改成“埃小蔚”;三是2022年要挑战24万辆的销售目标。

冯兴亚的高调言论一度被外界视为“大放厥词”,24万辆的销售目标更是“不可能实现的任务”。

外界的质疑并非毫无道理。2017年7月,广汽埃安(原名广汽新能源)旗下首款纯电动车型传祺GE3正式上市,如果在2022年能达成24万辆的销售目标,那距离其第一辆新能源汽车交付仅五年有余。

作为对比,特斯拉在2008年开启交付首款纯电动车型交付后直至2018年才突破24万辆,历时接近十年。

不过,根据广汽埃安在2022年的表现来看,24万辆的销量目标也不是遥不可及。

继7月份交付量超过2.5万辆之后,广汽埃安在8月份的交付量进一步提升至2.7万辆,遥遥领先于“蔚小理”等一众造车新势力。

2022年1-8月,广汽埃安的交付量高达15.23万辆,同比增长134%,如果其能在即将到来的销售旺季中继续保持现有状态,广汽埃安的后两个目标将有可能实现。

但广汽埃安显然没有将全部精力用于与“蔚小理”的竞争。

9月15日,广汽埃安发布全新LOGO“AI神箭”,同时推出全新高端品牌Hyper昊铂以及该品牌首款纯电动超跑Hyper SSR,其中,Hyper SSR预售价格为128.6万元,Hyper SSR Ultimate赛道版预售价格为168.8万元。按照计划,Hyper SSR将在2023年10月开始量产交付。

图 / Hyper SSR

图 / Hyper SSR值得注意的是,广汽埃安不仅启用了全新LOGO,推出了全新豪华产品,甚至就连名称中也剥离了“广汽”字样,在一定程度上显示出其变革的决心。

2022年是广汽埃安“大跃进”的一年,虽然交付量足以傲视群雄,但却一直在中低端市场徘徊,因此广汽埃安迫切需要讲出一个新故事来撼动现有的市场格局,改变消费者心目中固有的品牌形象。

“借助豪华超跑车型提升品牌知名度与高端定位的行为屡见不鲜,特斯拉和蔚来都曾发布过类似产品,不过一直未能量产交付,如果广汽埃安能抓住机会,或许能在一众造车新势力失势之时,打出高端智能电动车品牌的名号。”王银海称。

“事实上,传统车企的新能源汽车品牌的实力不容小觑,新能源汽车市场虽然正在经历高速发展期,但市场容量是有限的,造车新势力的资金短缺、规模较小以及对供应链掌控度低,随着传统车企逐步分拆其新能源汽车品牌上市,造车新势力面临的困难只会继续增大。”一位汽车分析师告诉‘探客深科技’。

广汽埃安之难

尽管广汽埃安已经成长为一股不可忽视的力量,在新能源汽车市场也拥有一定的话语权,但现阶段其面临的压力仍然巨大。

在此之前,为了扩大销量,广汽埃安将重点运营市场放在了网约车等B端市场,然而B端市场的销量占比过高反而成为其一大隐忧。

目前,广汽埃安的产品线主要包括AION S、AION S Plus、AION Y、AION LX Plus和AION V Plus五款车型。根据8月份交付量数据,AION S的交付量为11683辆、AION Y的交付量为11012辆,两款车型占当月交付量的比例为84%。

需要特别指出的是,Aion S的价格区间为14.68-17.98万元,AION Y的价格区间为13.76-18.98万元,主攻中低端市场,而且该两款车型的交付量主要是靠B端市场推动。

2021年,广汽埃安的总交付量为12.7万辆,其中约43%由B端市场贡献,支柱车型AION S和AION Y在B端市场的交付量占比分别为63.01%和20.33%。

广汽埃安瞄准B端市场带来的弊端也很明显:一方面,广汽埃安在消费者心目中的品牌形象大受影响,并最终成为其冲击高端市场的阻碍;另一方面,押注B端市场更容易受到外部大环境的影响,对其业务发展带来诸多不确定性。

另外,亏损也是高悬于广汽埃安头顶之上的“达摩克利斯之剑”。

图 / 摄图网,基于VRF协议

图 / 摄图网,基于VRF协议2019年至2021年,广汽埃安的总营收分别为52.34亿元、76.1亿元和172.65亿元,而净亏损分别为6.21亿元、6.88亿元、13.89亿元,三年累计亏损26.98亿元,相较“蔚小理”而言,广汽埃安的亏损状况并不严重,不过,一旦从广汽集团独立出来自谋出路,其亏损或将进一步扩大。

与广汽埃安情况较为类似的北汽蓝谷或许能提供一些前车之鉴。

北汽蓝谷的前身是2009年开始独立运营的北汽新能源,初期,北汽新能源主攻出租车、网约车等B端市场,从2013年至2019年,其曾连续七年蝉联中国纯电动乘用车销冠。

2018年9月,北汽新能源在A股借壳上市之后更名为北汽蓝谷,成为“中国新能源汽车第一股”,但遗憾的是,北汽蓝谷的业务结构并未随着上市而得到改变——2019年,其交付量达到了15.09万辆,而B端市场贡献的比例约为70%,畅销车型也大多集中在中低端市场。

另外,上市后北极蓝谷的财务状况同样“一言难尽”,2020年、2021年和2022年上半年,北汽蓝谷的净亏损分别为64.8亿元、51.7亿元和21.8亿元,两年半累计亏损接近140亿元。

由于连年亏损,北汽蓝谷不得不靠“输血”维生。从A股上市至今,北汽蓝谷共完成了四次定增,累计募集资金为432亿元。未来,上市之后的广汽埃安或也难逃相同的命运。

除了困于B端市场和亏损严重以外,广汽埃安在三电系统、智能座舱、智能驾驶技术等方面的自研比例较低是另外一大隐忧。

以三电系统为例,三电系统可以分为动力电池、电机和电控系统,其中,广汽埃安的电机供应商和电动系统供应商均为日本电产和广汽尼得科,而动力电池供应商为宁德时代、中创新航和孚能科技。相比之下,比亚迪已经在三电系统方面实现了自研自产,因而产品性价比较高,利润空间也较大。

在三电系统中,动力电池尤为重要,其成本往往占据整车成本的40%-60%,广汽埃安也逐渐意识到了动力电池的重要性,慢慢走上了自研动力电池的道路。

在“2022广汽科技日”上,广汽集团发布了基于微晶技术的新一代超能铁锂电池,根据广汽集团披露的信息,相比目前市面上量产的磷酸铁锂电池,超能铁锂电池的质量能量密度提升13.5%,体积能量密度提升20%,-20℃低温容量提升约10%,动力电池寿命可达150万公里以上,据悉,超能铁锂电池将率先搭载到广汽埃安内部代号为A02的新车型上,预计最快明年装车。

“现阶段,虽然广汽埃安面临诸多压力,在产品、技术等方面也明显慢于造车新势力,但其是以稳步向前为基准,而非快速迭代和不断试错。”王银海向‘探客深科技’分析,“客观来看,广汽埃安也有很多优势,比如在渠道和产能方面,其显著领先于从零起步的‘蔚小理’。不过,传统车企最大的挑战还是机制和文化的变革,广汽埃安能否顺利完成变革,仍是一件未知的事情。”

传统车企的机遇

在王银海看来,造车新势力的高歌猛进离不开两个方面的原因:一是国家支持新能源汽车行业发展的态度和政策较为坚决;二是消费者对于新能源汽车的接受程度在不断提升,尤其是造车新势力与生俱来的科技感与时尚感,更容易被消费者所接纳。

“目前看来,造车新势力的高光时刻似乎要告一段落了。”王银海认为,2022年有望成为传统车企的新能源汽车品牌全面爆发的一年,“新能源汽车行业的下半场是综合实力的竞争,谁拥有更加完整的产业链以及坚不可摧的销售渠道,谁就有可能脱颖而出。”

9月6日,在第四届全球新能源与智能汽车供应链创新大会上,全国政协经济委员会副主任、工信部原部长苗圩表示:“新能源汽车渗透率达到25%的目标大概率可提前3年,即在今年实现。”

此前,《新能源汽车产业发展规划(2021-2035年)》提出,中国新能源汽车渗透率目标在2025年达到25%。

新能源汽车渗透率目标提前实现,也意味着传统车企的新能源汽车品牌正在迎来突围的窗口期。

图 / 摄图网,基于VRF协议

图 / 摄图网,基于VRF协议事实的确如此,8月份,岚图汽车交付量连续3个月持续回升;智己汽车加入了交付量排行榜,旗下首款车型交付量破千;塞力斯与华为联合打造的AITO问界系列、极氪汽车则继续保持高速增长状态。

“传统车企的新能源汽车品牌的一个发展趋势是采用市场化运作,从理念、技术、产品等方面进行全新探索,得益于体量、渠道以及技术积累,前者势必会在不远的未来成为造车新势力最强有力的竞争对手。”王银海判断。

事实上,这样的判断单从传统车企的新能源汽车品牌的融资情况中便可窥得一二。

首先,与造车新势力相比,不少国有资本背景的投资方纷纷加入了投资前者的行列中,如阿维塔和智己汽车的投资方中均出现了国家绿色发展基金,广汽埃安的投资方广州爱安、诚通集团和南网动能均有国有资本背景。

其次,传统车企的新能源汽车品牌往往热衷于绑定产业链相关方,如极氪汽车的投资方中有英特尔、宁德时代和鸿商集团的身影,智己汽车的投资方中有被誉为“中国硅谷”的张江高科,而阿维塔也引入了宁德时代作为投资方。

“在新能源汽车行业的竞争进入下半场之后,造车新势力与传统车企的新能源汽车品牌之间的竞争方式将会从对垒转向合作。”王银海向‘探客深科技’分析道,“现阶段,传统车企仍具备宽广的护城河,比如品质、制造工艺、零部件适配以及底盘调校等等,而造车新势力在智能化、软件等方面较为擅长,不过,合作并非是无限度的,对垒仍是主要目的,毕竟谁能在激烈的市场竞争中保持技术优势,谁就能尽最大可能在尸山血海般的搏杀中存活下来。”

*注:文中人名皆为化名。文中题图来自:摄图网,基于VRF协议。

(声明:本文仅代表作者观点,不代表新浪网立场。)