新能源汽车西征:特斯拉杀四方,新势力高举旗,老玩家急跑量

欢迎关注“新浪科技”的微信订阅号:techsina

文/邓小轩

来源/财经故事荟(ID:cjgshui)

一辆辆检查每层甲板上的新能源汽车锁扣是否固定好,确保每一辆车在船上不会有任何磕碰,这是海员老余这段航程中最主要的工作。

老余这趟航程是在一艘滚装轮上完成的。所谓滚装轮,是一艘有十几层楼高的巨大海上运输船,主要用来运输汽车;在这艘滚装轮里,固定了8000辆新能源汽车。

工作人员在上海港将这8000辆车准确无误开到各自的舱位固定后,这段航程便拉开序幕——航行超过2万公里,目的地是欧洲最大的汽车港,比利时安特卫普港。这是国内新能源汽车出口的一条重要航线,在始发站上海港,上汽、特斯拉的新能源汽车从这里驶向全球。

汽车出口的火爆,导致老余最近在滚装轮上度过的航程越来越多。

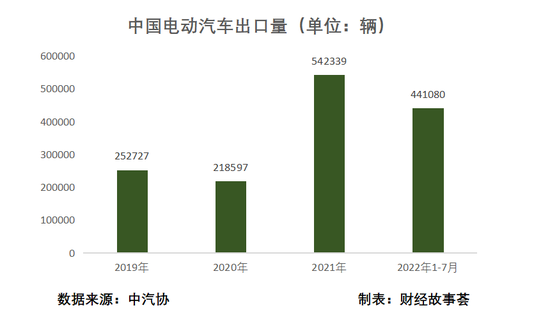

2022年1-7月,国内汽车的总出口量为150.7万辆,成为仅次于日本的第二大汽车出口国;新能源汽车的出口更是井喷,同时期国内新能源汽车出口总量达到44.11万辆,比2021年同期翻了一倍。

除了上海港,广州港、山东港口烟台港等其他汽车出口港,装载着新能源汽车的拖车排着长队,等待着装载出海。2022年上半年,广州港新能源汽车出口量同比去年同期增长了9倍;而同一时期广州港的汽车出口量,才同比增长了1.1倍。

入局车企前仆后继。4年前,上汽就盯上了海外市场这块大蛋糕,吃上了新能源出海的第一波红利;2年前,造车新势力投袂而起:吆喝着成立出海团队、研究着出海区域、小心翼翼投放着出海车型,期望能兼顾国内内卷市场的同时,拓展“星辰大海”的全球市场。

但一个不起眼的负面消息,隐藏在新能源汽车的欣欣向荣中。

2021年11月,小鹏汽车副董事长兼总裁顾宏地对海外市场一片期待,表示公司未来的交付量一半来自中国,一半来自海外;但不到半年,脉脉中便曝出小鹏出海业务中多位中高层相继离职;比起当初宣布出海时的高调,现在网络上几乎找不到小鹏在海外的销量。

新能源汽车品牌的出海,真实情况究竟如何?海外市场的吸引力,是否真的具备如此大的吸引力?

欧洲打响名声,东南亚走量

刘欢倩是2019年末定居曼谷的。来曼谷的1年时间里,街上能看到的汽车,大多是日系燃油车,几乎找不到任何电动车的踪影。

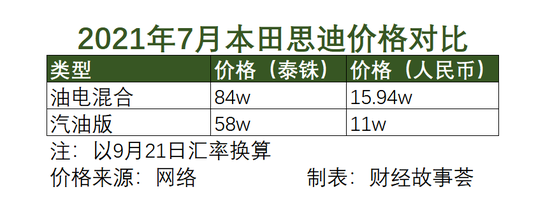

这一点也不奇怪,Marklines数据显示,2020年全年,泰国仅售出1056辆电动汽车,只占了全国汽车销量的不到千分之一;而在泰国的整车厂产能中,日系车又占了八成以上。日系品牌不是没有推行新能源汽车,而是推行了混动技术路线,混动车型价格又高过燃油车,导致日系企业在泰国推广新能源汽车并不顺利。

两年后,发生了翻天覆地的变化,不仅新能源汽车越来越常见,国内的新能源汽车品牌在曼谷更是随处可见。曼谷市中心寸土寸金的暹罗广场,长城展厅和充电站在黄金C位;曼谷车展上,MG豪爵、新势力哪吒相继发布新款。

在泰国,国内的新能源已成“隐形冠军”。

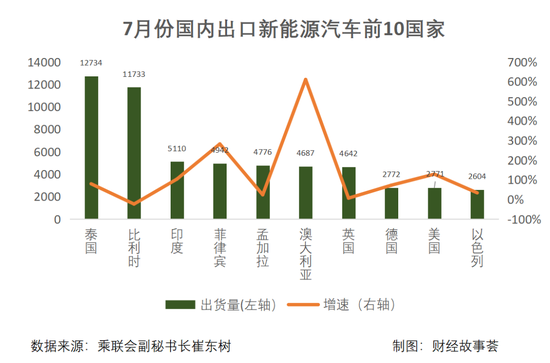

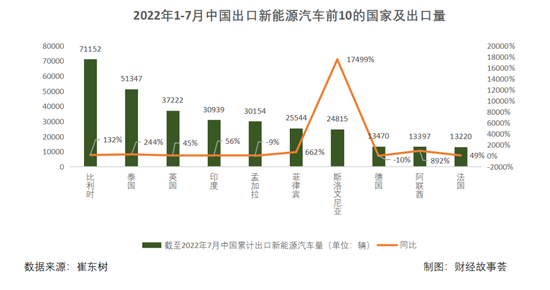

冠军是指国内的新能源汽车在泰国走量。7月份,国内出口泰国的新能源汽车为12734辆,成为国内新能源汽车出海最迅猛的区域;这不是个别月份的特殊情况,2022年1-7月,国内累计向泰国出口51347辆新能源汽车,同比增长244%,成为仅次于比利时的国内第二大新能源汽车出口国。

而称之为隐形,因为泰国在新能源汽车出口市场上并不高调。

只有零散少数传统车企进军泰国,亿欧汽车调查数据显示,长城、上汽两家中国车企,垄断泰国的电动汽车市场,占据了七成的份额。

近期宣布新进军泰国市场的,只有比亚迪和造车新势力哪吒。甚至连特斯拉,也还未正式宣布进入这个泰国的蓝海市场。

不仅泰国,2022年1-7月,国内出口新能源汽车第六位的菲律宾也具备“隐形”特质,瞄准该市场乘用车市场的只有比亚迪、海马和吉利这几家传统车企。

与东南亚的低调形成对比的是车企在欧洲的热闹,新势力们在这片欧洲大陆高调聚集。

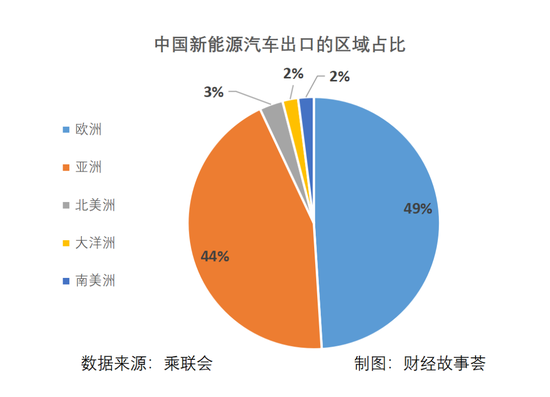

进军欧洲的车企是狂热的,无论新旧势力,扎堆将欧洲作为出海必争之地。截止至2022年7月,出口到欧洲的新能源汽车占据了所有新能源汽车出口的半壁江山。无论是蔚来、小鹏、爱驰等新势力,还是比亚迪、红旗、上汽、岚图等传统车企,无一例外都没有放弃欧洲大陆。

最新的消息是,蔚来创始人李斌已经远赴德国柏林,准备10月8日召开的发布会——在一张自拍中,他露出了势在必得的笑容。

而车企欧洲扎堆的第一站,选择的是竞争激烈的挪威。小鹏、蔚来、比亚迪唐EV、红旗E-HS9、岚图等,不少新旧势力的出海,及其代表车型的上市区域,都选择在了这个和云南省差不多大小的国家。

挪威的竞争有多激烈?截至2022年6月,中国品牌在挪威的电动车注册量占比是10.6%,意味着在挪威街头,平均每10辆电动汽车中就有一辆中国的新能源汽车。中国到挪威的新能源汽车出口量虽然没有进入前10,但是在比利时上岸的新能源车,有一大部分目的地是挪威。

综上,目前国内新能源汽车,形成了这样一种出口的格局:欧洲车企聚集,东南亚跑量,为何会出现这种情况呢?

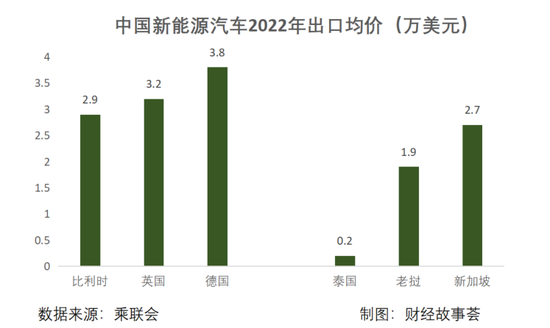

其一,东南亚市场只有数量增量,而无价值增量,但欧洲截然相反。根据乘联会的统计,2022年出口到泰国的新能源汽车均价只有2000美元,相当于1.4万元人民币,对应的是新能源小型汽车;而出口到比利时的新能源汽车均价达到2.9万美元,也就是20.5万元人民币。

单价足足相差14.6倍,价值大小可见分晓,这与东南亚和欧洲的经济情况和潜在消费者的消费能力是匹配的。

再看如今的新旧势力开发的车型,新势力普遍以15万以上的车型为主,本身其品牌战略亦是面对中高端用户;而传统车企不同价位的车型丰富,不是新势力不选择进军东南亚市场,而是车型和品牌战略的限制导致其无法向东南亚国家出口汽车。

其二,进军欧洲的车企,暂时只需要重点关注“卖车”这件事;德国、法国、英国、挪威、意大利、瑞典、西班牙和荷兰为主的欧洲八国,2021年,新能源汽车的渗透率就已经达到21%,面对新能源汽车的高普及率和需求,车企暂时只需要关注卖车这一件事。

而进军东南亚,还要投入精力做基建。目前,整个东盟汽车普及率不足20%,新能源汽车的渗透率更低;新能源汽车出口最多的泰国,全国充电站数量只有约900个左右,电动车配套设施更是十分欠缺,充电站网络搭建还在起步阶段,起步的市场不仅需要投入汽车,还需要车企在新的国度提高充电设备的支出。

东南亚,暂时不是新势力的必争之地;起码不是还没做小型汽车的新势力的必争之地。

其三,欧美市场,是汽车消费的高地,也是打造全球品牌美誉度的必选项,一旦拿下,就能顺流而下,对全球市场形成降维打击。

对于需要资本关注的新势力而言,知名度与融资相关,在竞争激烈的欧洲形成品牌知名度,也意味着融资的招手。

绕不开的特斯拉,买定离手新势力,入侵的传统车企

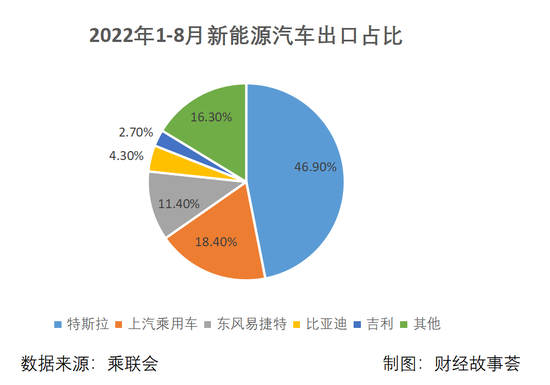

中国新能源汽车的出口地,没有美国;相反,美国基因的特斯拉,在中国的新能源汽车出口路上,走得最为顺畅,占据了中国新能源汽车出口的大头。

2022年1-7月,国产特斯拉的出口量是11.68万辆,占了中国出口新能源汽车的26.55%。国产特斯拉出口的目的地主要是欧洲,如果将时间退回到2021年的欧洲,这个数据更为夸张,对欧洲出口的31万辆新能源汽车中,特斯拉共有16.3万台,占据了半壁江山。

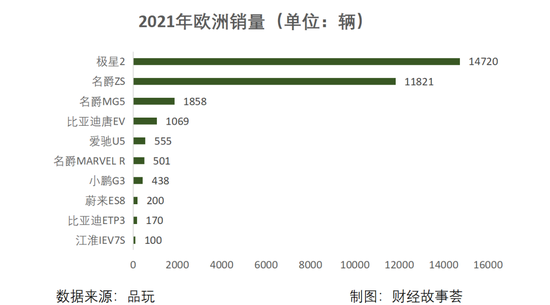

在这个出口量的基础之上来看,把欧洲作为主战场的新势力,就显得无比落寞。eu-evs数据显示,2021年,小鹏、蔚来在欧洲的交付量分别仅为438辆和200辆,仅占本身销售额的5‰和2‰。

再将车企的范围扩大,传统车企及其旗下的新品牌的欧洲销量中,排名第一和第二的是拥有欧洲基因的吉利极星和上汽名爵,前者是起源于瑞典的沃尔沃的子品牌,后者本是英国车企,在欧洲有一定的品牌积累。但即便如此,销量也分别才14720辆和11821辆,仅仅只是特斯拉的一个零头。

而排名第四的比亚迪,与排名前二的品牌形成了断层,唐EV和ETP3叠加起来,才有1239台的出货量;反而是在国内名不见经传的爱驰,出货量与比亚迪唐不相上下。

这与比亚迪在国内的销量不断创新高,形成了鲜明对比,纵使在国内被消费者万般宠爱,但到了海外却水土不服,难以复制国内的辉煌。

在蜂拥而至的欧洲市场,中国品牌声量大销量下——新势力高调出海但销量折戟;拥有欧陆基因的汽车品牌,却干不赢美国基因的特斯拉;国内不断创新高的比亚迪在海外却难以再成白马,这是为什么?

其一,新势力复制国内打法,搬运新零售模式到海外,难度比单独卖车大得多。

比亚迪选择的出海方式有两种——出口和海外建厂,但两种方式,都指向一个售卖模式,即与当地的经销商合作。

在挪威,比亚迪通过从国内出口汽车,再通过当地手握40多家分销门店及售后服务网络的经销商RSA卖车;在泰国,比亚迪计划在当地投资建厂,当地产能日后通过经销商RêVER Automotive售出。

但新势力玩法不同,希望将新零售直销的打法及特色化的服务复制到海外。小鹏在欧洲设立直营体验店;蔚来在挪威当地建设直营服务与交付中心、充电地图和换电站,位于德国法兰克福的蔚来之家明年年初有望开业,两者均期望从0到1,在海外建立全新的销售渠道。

一名在南欧从事汽车租赁的负责人Gianmarco告诉《财经故事荟》,欧洲的汽车销售和手机销售很相似,前者高度依赖经销商,后者高度依赖运营商,基本没有品牌的直营渠道。

因此,直营的难度比借力经销商在当地的影响力和渠道网络卖车,难度更大,投入时间成本更长,在品牌沉淀没有达到一定程度的时候,销量规模起量也更慢。

加上在国内市场,尚未完全站稳脚跟;海外直营是否能复制国内的情况未被证实;新势力在海外的乘风破浪,尚有待时日。

其二,新能源汽车时代的品牌,打响的只有特斯拉。

越早入局的新能源车企,越具备优势。

极星在2020年进军欧洲,名爵在2019年初步打开欧洲大门,具备一定先发优势;但与2012年就进入欧洲市场的特斯拉来说,在构建品牌影响力上,并无优势。

而至于传统车企,比亚迪的乘用车在2021年才正式出海,也晚于上汽和东风。

Gianmarco负责的租赁点里,德系的大众、当地的菲亚特是主流的新能源汽车车型,问及比亚迪和造车新势力,Gianmarco表示不了解。除了特斯拉海外开花,多数品牌在海外都在一个水平线。

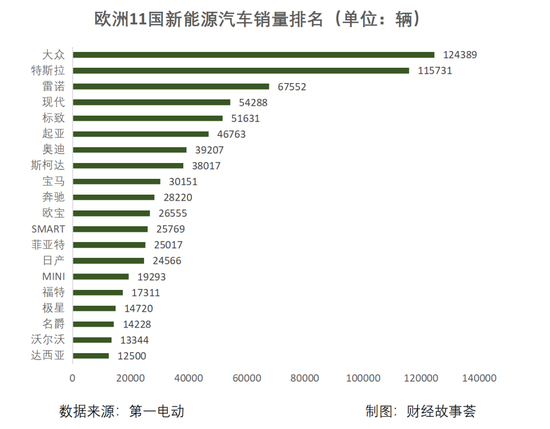

这与欧洲的电动汽车销量是匹配的,而除了特斯拉以外,欧洲消费者对新能源汽车的认知,更多地停留在当地品牌及德系品牌上;国内出口最多的极星,2021年在欧洲11国的销量仅排行第12。

无论是传统车企还是新势力,入局海外,不会一蹴而就。

高电价海外失速,地缘政治拦路虎

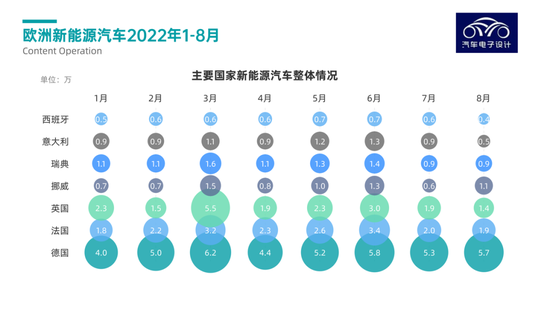

在国内沉浸在新能源汽车出口量不断创新高的喜悦背后,欧洲七国新能源汽车从6月起整体呈现下降的状态,新能源市场的增长正在失速。

问及销量下降的情况,Gianmarco告诉《财经故事荟》,可能是电价上行的结果——身处意大利的他,年初开始,生活电费就涨了3倍。

具体到超级充电桩的使用成本,50kW的充电桩,除了1欧元的启动费,目前需要0.65欧元(4.5元人民币)每度电,比之前涨幅超过了20%,“燃油车和电动车成本差不了太多”。

Gianmarco提供的欧洲快充成本,意思是目前每度电0.65元

Gianmarco提供的欧洲快充成本,意思是目前每度电0.65元海外高昂电价,虽然尚未影响到国内的新能源汽车出口,但哪个车企,又能不把它作为一个短期难以解决的风险来对待呢?

加码海外并不容易,还有一些中国车企,悄然离场。

国民神车五菱宏光MINI,在2020年以Nikrob EV的新名称远赴欧洲,售出仅3个月就停售;威马EX5在2020年与Uber达成协议,出口欧洲十余国,目前在网络上却找不到销量数据;小鹏汽车5月也传海外汽车高管相继离职。

海外市场真没那么简单,毕竟,地缘政治和出口国家的选择,就是一道重要的拦路虎。

中国车企的全球化之旅,是一场漫长的征程——2001年10月,10辆乘用车被装进一艘再普通不过的货轮,从天津港起航,目的地是叙利亚,揭开了中国乘用车出海的序幕。从中国乘用车出口之日起,国内品牌的海外市场就缺乏稳固增长的根据地,被动地选择了打游击战模式。

2003年开始,中国汽车开启了出口俄罗斯的序幕,到了2008年,俄罗斯成为当时中国汽车出口数量最大的国家;但也是从那年开始,俄罗斯调整进口政策——国内暂停组装一切中国汽车的生产组装,同时要求汽车要达到欧盟的排放标准,这一个政策提高了俄罗斯进口汽车的门槛,导致中国汽车出口俄罗斯的数量剧降。

到了2014年,中国汽车的出口变成伊朗打头阵,好景不过4年;2018年,美国开始对伊朗实施制裁,对伊朗出口汽车的风险增加,国内车企不再敢对伊朗出口汽车,导致伊朗的中国汽车份额在2019年突然下降。

2008年-2022年中国汽车出口国家排行(来源:乘联会副主席崔东树)

2008年-2022年中国汽车出口国家排行(来源:乘联会副主席崔东树)而在新能源领域,长城汽车等了2年,也没顺利收购通用在印度的工厂;特斯拉在欧洲打响品牌,不仅遇到过交车时间长、售后不匹配的投诉,也被德企以不正当竞争起诉。

奇瑞汽车负责人在一次交流中表示,“巴西虽然新能源市场大,但是要进入却要满足政府考核的本地化率,需要在本地设厂”,卡住了不具备设厂能力的车企;“澳洲与新西兰需要经过五星碰撞验证,同时澳洲经常会出现召回的情况”,高昂的进入成本,同样阻挡了一批车企前进的步伐。

结语

2005年,德国法兰克福展览中心,吉利的展台前,摆着一台“中西结合”的中国龙——超跑配置,配上大面积的龙图腾,赚足了全球的目光。这是中国的乘用车,首次如此高调地亮相。

在相当长的一段时间里,中国的车企总是向西方看齐:吸收外资,学习技术,出口的车辆也是价格低廉的走量车,折损了品牌声誉。

17年以后,中国的汽车已经发生了质变——从引进来变成走出去,从追赶变成立足,开始反向技术输出,将各式汽车运往国外。

出海全球,是顺势而为,但这趟旅程,注定不会太过轻松。正如蔚来李斌所说,“进入全球市场是种下一颗种子,我们不希望这个种子可以立刻长成参天大树;但把它做好,总有一天会开花结果”。(文中采访对象老余、刘欢倩为化名)