高瓴紧急辟谣背后,钱真不好赚了

欢迎关注“新浪科技”的微信订阅号:techsina

文/陶婷

来源/市界(ID:ishijie2018)

狄更斯在《双城记》中写道,“这是一个最好的时代,这是一个令人绝望的冬天,这是一个充满希望的春天,我们面前什么也没有,我们面前什么都有。”投资行业面临的现状,倒是符合这句话的意境。

近半年来,中国VC/PE投资市场起伏不定,投资数量持续走低,市场规模降至冰点。专注新消费的海豚社,发起过一个投票。截至今年5月初,36.2%的投资人没有投项目,25.5%的投资人进账一个项目,14.9%的投资人投两个项目,这已占整体投票的76.6%。

寒冬之下,就连高瓴也深受困扰。6月1日,网传一份高瓴内部人士的聊天记录显示,高瓴一级市场组正在进行大幅裁员。对于此消息,高瓴迅速回应称是造谣。

除受大环境影响外,让一些投资人钱难赚的原因,还有加速的行业头部效应。很多非头部机构在募、投等环节中,被一些实力雄厚的头部机构碾轧。行情不好时,头部机构里的投资人,更能清晰识别基本面过硬的资产。

其中,资本市场里的两个顶级玩家尤为亮眼,一个是“PE一哥”高瓴创始人张磊,一个是“VC一哥”红杉中国创始人沈南鹏。他们一个在前,一个在后,你追我赶角逐投资之王。

钱不好赚了

投资经理迎来了寒冬。一二级市场倒挂严重,大批公司IPO发行困难,身后VC/PE退出受阻,有的还亏到B轮。一位大佬更直言,“大市低迷,各位朋友,系好安全带。”

投资机构应对姿势各异,有的降低出手频率,有些却选择躺平。清科研究中心的一则数据,直观反映大行情的严峻性。今年一季度,中国股权投资案例数和金额,分别同比下降27.5%和47.1%。换句话来说,今年投出的钱,比去年同期少了近一半。如此惨淡的景象,也曾在2000年上演过。

那一年,被戳破的欧美网络泡沫,传导至中国互联网,投资人感受到了切肤之痛。有的投资人蛰伏了,有的见了互联网就跑,有的选择节衣缩食,融资变得异常艰难。直到2003年,互联网泡沫退去,价格回归理性之后,投资人才迎来春天。

这一次,除受疫情等大环境影响外,让他们钱难赚的原因,还有不断加速的行业头部效应。很多非头部机构在募、投等环节中,被一些实力雄厚的头部机构碾轧。如今的中国股权投资市场,可谓冰火两重天,超过1.5万家私募基金背后,“一九分化”明显,并形成了高瓴和红杉两个巨头。

(红杉资本中国创始合伙人沈南鹏)

(红杉资本中国创始合伙人沈南鹏)毫不夸张地说,国人所熟知的互联网企业,如聊天用的微信、点外卖用的美团和饿了么、“剁手”用的京东和淘宝、刷个不停的抖音、旅游用的携程等,它们背后就站着高瓴和红杉。

沈南鹏与其执掌的红杉中国,被媒体称为“买下半个中国互联网”;张磊及其执掌的高瓴投资的上市公司,遍布全球五大交易所。他们两人在互联网的地位,从2017年乌镇饭局照中可以看出。现场坐着的马化腾、刘强东等互联网大佬身后,基本都有张磊和沈南鹏的支持。

而在投资圈,投资人会经常面临这样的拷问,“如果红杉和高瓴也投资同样的赛道,你们怎么办?”此话背后,意味深长。不知从何时起,高瓴和红杉,不仅仅投下了很多中国叫得上名的企业,他们同时出现在一个IPO项目的次数,也变得多起来了。比如2021年上市的中国第四家市值超过千亿元的物流企业“满帮货运”、科创板最牛新股纳微科技等。

他们的交集也并不会止于此。因为,过去深耕PE和二级市场的高瓴,也在几年前杀入了创投市场。而以一级市场起家的红杉,近年来设立了种子基金,涉足后期及并购市场,还获得QFII资格(QFII制度针对的是拟投资中国证券市场的外国投资者)。显而易见,高瓴向前,红杉向后,两者逐步形成了“一级+二级+buyout”全链条通吃的打法。

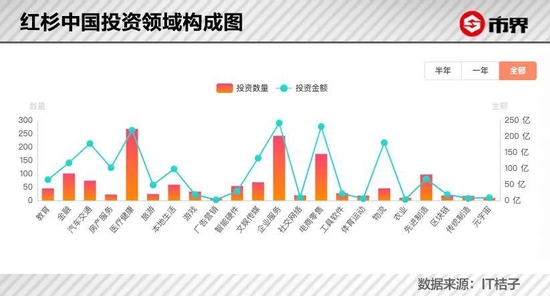

即便2020年以来的寒冬,比想象中的更为漫长,但在高瓴、红杉这样的顶级资本玩家看来,每一次的危机,都是攻城略地的好时候,这里面蕴藏着带来回报的投资机会。高瓴杀入创投市场后,几乎天天在投项目,2020年2月到2021年2月这一年时间里,投出了大概200个项目。红杉在2021年上半年参与的投资项目,也多达261起,平均一天投资1.4个项目。

因为口袋深、手松、决策快,各种资源也向红杉、高瓴倾斜。这从2021下半年以来尤为明显。FA(融资顾问)机构不仅会将项目优先推荐给红杉、高瓴,还会紧盯他们的投资动向。同行们也会苦想各种办法,从红杉、高瓴筑起的墙壁里突围。某一线机构的投资人说,他们内部开例会讨论一个议题:如何与红杉、高瓴抢项目。

16年来,沈南鹏领衔的红杉,投资了500多家企业,成功上市的企业总市值超过2.6万亿,沈老板也因此被戏称拥有一个“2万亿的朋友圈”。而张磊领衔的高瓴,则将年化复合收益率做到39%,这比股神巴菲特旗下的伯克希尔还高。

(高瓴集团创始人张磊)

(高瓴集团创始人张磊)2021年,福布斯中国发布的“2021中国最佳创投人TOP100”榜单上,沈南鹏蝉联榜首。同年10月,张磊入选2021年中国最具影响力的30位投资人名单。截至2022年5月,高瓴管理规模已超6000亿元;而红杉中国,管理基金规模也超过了2000亿元。

也正因为如此,张磊和沈南鹏常被拿来比较。但随着他们的投资领域的破圈,两个“一哥”到底谁才是投资之王?

一哥如何炼成?

1972年出生的张磊,是河南文科状元,在谈论观点时喜欢引用孔子、老子的典故;出生于1967年的沈南鹏则是奥数冠军,他谈得最多的是数据、逻辑、概率。张磊爱冲浪、滑雪等极限运动,而沈南鹏更喜欢爬山、打高尔夫等常规运动。尽管两人爱好各异,但这并不妨碍他们都成为投资界的翘楚。

20世纪90年代,中国资本市场迎来大发展。1990年12月、1991年7月,上海、深圳证券交易所相继挂牌,这标志着中国证券市场的形成。

此时的张磊和沈南鹏,与中国资本市场并没有发生什么故事。1991年,从耶鲁大学毕业的沈南鹏,已在美国华尔街工作两年了。而河南文科状元张磊,考入中国人民大学已经一年了。没有人会料到,这两个年轻人日后不仅成为同行,更在中国资本市场翻云覆雨。

1994年,从人大毕业的张磊,进了五矿集团。就在张磊坐着绿皮火车,到处收购矿山时,已在花旗银行等金融机构工作过的沈南鹏,从美国回到了香港。沈南鹏担任的是雷曼兄弟香港地区负责人,专门帮助中国企业去海外上市。

沈南鹏在投行干得风生水起时,意识到金融是未来方向的张磊,在1998年前往耶鲁深造。在耶鲁,张磊遇到了恩师大卫·史文森教授,这个与巴菲特相提并论的人,他改变了张磊的一生。

张磊跟着恩师学习的1999年,沈南鹏被四起的网络泡沫,刺激了创业神经。随后几年,沈南鹏相继创办了携程网、如家。这两家公司陆续登陆纳斯达克后,功成身退的沈南鹏,又在2005年转型了。这回,沈南鹏一头扎进了金融圈,成为红杉中国合伙人。

梳着周润发式大背头的沈南鹏,为扩大红杉中国的知名度,四处演讲频频曝光之时,耶鲁归来的张磊在同一年成立了高瓴资本。张磊说服了耶鲁大学捐赠基金,交给他2000万美元,用于投资中国新兴公司。后来,他的恩师又追加了1000万美元。至此,张磊、沈南鹏踏入同一个战壕。

由于两次成功创业的经验,沈南鹏成立红杉中国后,其投资标的也聚焦在初创型公司,最关注的也还是自己最熟悉的新经济领域,比如移动互联网。阿里巴巴、拼多多、360、唯品会、今日头条、美团等知名互联网企业,当初都是沈南鹏投资的。

与沈南鹏不同的是,早期的高瓴主要进行私募股权投资。在高瓴看来,把100亿的项目升值十倍,收获的经验和声望,远超把10亿项目升值百倍,根本不在同一个量级。张磊的第一战,就将首期2000万美元,全部投给了当时市值只有20亿美元的腾讯。后来,腾讯在香港上市之后,这笔投资直接升值了200倍以上,这让张磊的名字传遍了投资界。

红杉中国创立的前两年,出手投资的项目并不多,成功和失败兼而有之。不过,保持创业状态的沈南鹏,养成了“快、稳、准”的沈式投资风格。在熟人圈子里,寻找投资项目,是沈南鹏初期的特色,比如红杉2006年投资奇虎360的背景,就是沈南鹏在不知道周鸿祎做什么的时候,就决定投资了。沈南鹏早在创办携程之时,就认识了周鸿祎。2011年,奇虎360登陆美国纽交所,沈南鹏持股8.51%,价值3.37亿美元,5年时间,获得48倍的投资回报。

(周鸿祎)

(周鸿祎)与沈南鹏一样,人大和耶鲁的双重背景,让张磊在中国和美国同时具备人脉链接和资源代言的价值。比如高瓴重金扶持的京东创始人刘强东,就是晚于张磊两年进入中国人民大学的。这些投资,为张磊带来了财务回报。有些则为张磊撬动了更多资源与合作,比如从设立之初,高瓴就投资了腾讯、美的、格力,并与其建立了长期合作关系。

IPG中国首席经济学家柏文喜告诉市界,对行业的判断、投资个案的选择与坚守、赋能,是沈南鹏、张磊成功的原因之一。2018年,沈南鹏获得“全球最佳创投人”第一名。2019年,张磊入选了中国最具影响力的30位投资人榜单。至此,沈南鹏成了VC一哥,张磊成了PE一哥。尽管此时的两人,站在了同一条水平线上,但由于投资风格不同,他们更多地是各自美丽。

大佬相爱相争

商业史从来没有终局,只有无数的新变化、新需求。这种变化,使张磊和沈南鹏这两个顶级资本玩家,交集越来越多。

十多年前,红杉中国刚成立之时,团队成员并不多,以至于在投项目时,通常只有一个人。如今,即使刚进入红杉投资团队的年轻人也知道,“七剑下天山,我们是来打群架的”。悄然变化的,还有红杉的投资领域。

无论是红杉2013年试图参与到中国二级市场的投资中,还是2020年申请QFII资格,都昭示着红杉的野心变大了。“是一个全站式的投资。我们有种子基金,有风投基金,有成长期投资,有并购投资,一直到一级半、二级市场,全站式打法给我们带来了巨大的协同效应。”沈南鹏在公开场合说。

(沈南鹏)

(沈南鹏)就在红杉申请QFII资格的2020年,高瓴也先一步祭出大招。这一年2月24日,高瓴宣布成立专注于投资早期创业公司的高瓴创投。在外界看来,独立VC品牌高瓴创投的推出,通过系统化的投资早期,能完善高瓴的全周期、全链条布局。在市场低迷时成立的高瓴创投,花一年时间投的200个项目中,有很多是医疗健康与智能制造项目。这跟沈南鹏的投资领域出奇吻合。

都选择“一级+二级+buyout”全链条通吃这种打法,也意味着高瓴和红杉之前没有明显竞争关系的局面,一去不复返了。在此之前,两家经常合作。IT桔子数据显示,截至2020年,红杉和高瓴合作投资达到44次。合作的状态也仍在延续,2021年,红杉中国与高瓴创投,联合领投了星童医疗母公司AMS(硅谷明星企业,以核心技术见长),融资超过1亿美元。

越来越相似的投资领域,也让它们同时出现在明星IPO的股东列表里,比如2021年6月23日上市开盘就暴涨的科创板最牛新股纳微科技、中国第四家市值超过千亿人民币的物流企业满帮货运。

合作之外,高瓴与红杉之间也暗潮涌动。

有媒体用这样的笔墨,来描述两家的竞争:钱多、人多、品牌响的红杉和高瓴,对项目争夺的激烈程度前所未有。在项目的抢夺上,两者常常“争先争大”——PK谁先投中,谁占股多。他们进击凶猛,对项目掌握着定价权,而资金、项目、资源、人才也迅速向其集中。红杉优势在一级,高瓴优势在二级。“在一级市场,尽管红杉已经做得很好了,依然被高瓴挤压得很严重。”一名天使投资人对媒体说道。

同一时间成立投资公司,同是耶鲁的校友,同在资本市场举足轻重,这样的两个人,难免被外界放在一起相提并论,谁是投资之王这个话题,也被讨论了不知多少遍。尽管有人认为“他们对这名头并不在乎”,但这种说法似乎代表不了张磊、沈南鹏的想法。

沈南鹏是有好胜心的。在得了“全球最佳创投人”第一名后,吴晓波曾问他“第一名是什么感觉?”他如此回答,“60 年代出生的这波人,从小有拿第一名的心态。”对沈南鹏而言,他这个好胜心的根源,就是“如果你不是顶级的,你根本不会深度参与其中,也看不到这么多的风景。”

而张磊对NO.1也有自己的看法。张磊曾提到,企业选人的时候必须警惕一类人,就是那种各方面都是NO.1的人,“靠着惯性往前走的人很危险,他不会真的去问自己的内心,自己为什么加入,自己真正想干什么”。

在柏文喜看来,“沈南鹏是立足现实,且具备理想气质和想象力的;张磊具有审时度势的能力、合纵连横的气度,并能够以长期坚守来跨越周期,实现与价值共舞。”

就这样,想法相同而又不同的两个资本大佬,在你追我赶之中,迎来了自己的收获期。2020年,红杉中国也以24家的IPO数量排名第一;高瓴与深创投并列第二,收获IPO数量均为22家。2021年,高瓴以32家企业IPO的成绩位列榜首;深创投、红杉中国以23家IPO并列第二。

资本永不停息

当复盘大人物的成功原因时,除了个人能力、人脉资源外,总也绕不开时代的风口这一重要因素,张磊、沈南鹏也不能免俗。深圳前海红岸资本基金经理王兆江告诉市界,他们的成功源于对中国社会发展机遇的洞察,并敢于在对的时机做正确的事。

重仓中国,便是张磊和沈南鹏的洞察。张磊曾说,高瓴最大的成功,就是对中国市场坚定不移地看好。他说:在中国这个舞台上,工业化、城镇化、互联网化、科技化同时在上演,你会看到做网络的扎克伯格、做钢铁的卡耐基、做石油的洛克菲勒同时登上舞台,这太不可思议了。

而沈南鹏在回答一名资本大佬“红杉下一步策略”的问题时曾说,“持续做强中国,现在正是加倍投资中国的好时候。”毫无疑问,前面十几年,是张磊、沈南鹏们最好的时代,他们之所以缔造了一个又一个商业神话,“是得益于中国开放的市场、宽容的政策、爆发的人口红利。”王兆江告诉市界。

然而,正如王兆江所言,“当社会需求和市场环境发生变化时,也会给他们带来发展瓶颈。”近些年来,随着人口红利的消失、政策的加码等,互联网、消费、教育等行业,挥手作别黄金时代。这对高瓴、红杉来说,无疑是一波冲击。

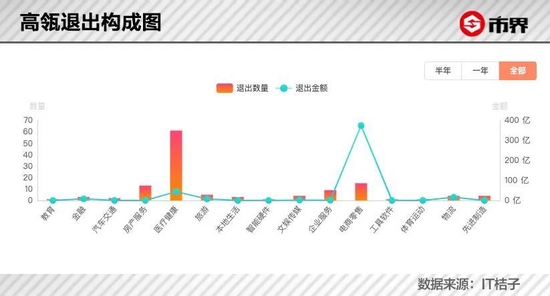

市场变幻之时,高瓴和红杉也转换了赛道:高瓴退出了教育股,押注了医疗健康行业,以及智能制造行业;红杉抛售了互联网科技企业,从2020年起就最关注医疗健康行业,其次是企业服务、智能制造方向,曾经重仓的消费则排在了第四位。不过,2022年的今天,高瓴和红杉尽管好过大多数投资机构,但“覆巢之下,安有完卵?”

一系列内外部因素夹击下,多只高瓴重仓股浮亏了不少。截至5月26日,格力电器浮亏上百亿元。今年一季度的亏损,压缩了高瓴原持股的浮盈空间。相对外界一片重仓股浮亏的舆论声,高瓴自己则显得颇为淡定,他并没有大范围减持。

而红杉,自2021年12月以来,不断抛售互联网科技企业,以及多家中国上市公司,如美团、拼多多、九号公司等等。红杉减持背后,也有章可循。比如稳健医疗2021年业绩遭遇滑铁卢,红杉在其年报发布前,就将8.09%的持股,减到3.3%左右。

面对市场震荡,两家公司表现各异背后,除了跟掌舵人的性格特征有关,还与他们的投资风格有关。一位跟红杉中国竞争关系的投资人曾对媒体说,沈南鹏的注意力未必持久,“在谈成之前,不管沈南鹏再怎么努力追求你,如果你不能不断取得胜利的话,就再也见不到他了,他没有时间留给输家。”

耶鲁大学捐赠基金的特点则是,不强调回报时间,也就是说张磊手中的钱,不存在“基金存续期”问题。当然,不强调回报时间,并不等于不给回报。

(张磊)

(张磊)无论时代如何变迁,对沈南鹏和张磊而言,他们的投资之路,并不会就此止步,只会根据自身情况换个姿势。今年一季度,高瓴旗下的HHLR,看多中概互联和科技企业,一季度加仓了满帮、盛美半导体、京东、唯品会、贝壳等8只中概股,其中对唯品会、京东等加仓幅度较大。而2022年5月26日,市场消息传来,红杉中国领投辐联医药,完成近2.5亿元A轮融资。

不过,面对红杉、高瓴同时布局一二级市场的打法,有业内人士指出,如果不做信息隔离,或存在一定的利益冲突。在美国,监管极为严格,一二级市场必须进行严格的信息隔离,不可存在“一级市场获取信息,二级市场赚钱”的操作。这个问题,恐怕要留给时间和市场来验证了。

历史总是惊人的相似。2008年,金融危机袭来,行业震荡不已,但更多的人从中国看到了机会。在很多投资人看来,即便处在经济危机的冬天,中国仍然财源茂盛,无数个诱人的机会,等待能人去挖掘。十多年后的今天,相同的场景又一次上演,对沈南鹏和张磊而言,投资之王的故事,也并没有完结。