留给快手的时间不多了

欢迎关注“新浪科技”的微信订阅号:techsina

一方面是巨额的财务亏损,另一方面是在与抖音、微信视频号的的竞争中完全处于下风,很难再扭转颓势。在这样的局面下,快手变得进退两难。

李平 | 作者 华生 | 编辑

来源:砺石财经(ID:lishicaijing)

1

现金储备153.30亿元

在“宿华被带走”传闻甚嚣尘上之际,快手于5月24日发布了公司2022年一季度财报。

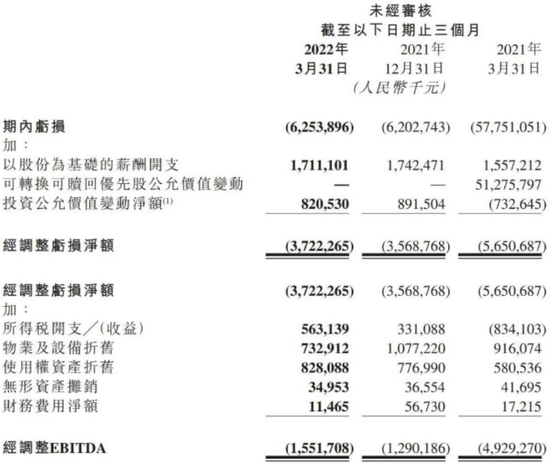

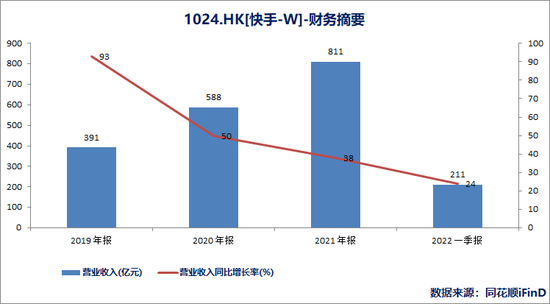

财报显示,今年一季度,快手实现营业收入211亿元,同比增长23.8%,此前彭博一致预期为206亿元;经调整后净亏损为37.2亿元,较去年同期(56.5亿元)下降34.1%,此前彭博一致预期为-44.6亿元。

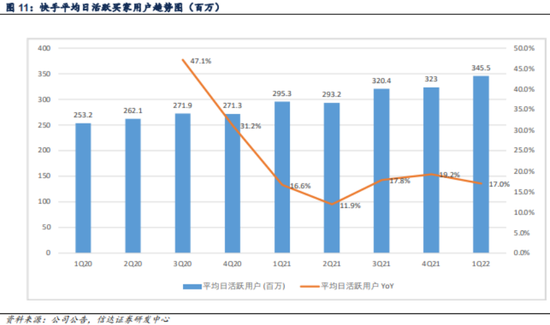

运营数据方面,虽然快手MAU(月活)达到5.98亿,同比增长15%;DAU(日活)同比增长17%达3.46亿,两者均创下历史新高。

整体来看,一季度快手营收增长及减亏幅度均超出市场预期,用户端数据表现也较为稳健。值得一提的是,宿华本人也出席了快手当晚的业绩说明电话会,进一步回击了有关他被带走调查的传闻。

就在一季报发布之前不久,有市场传言称,快手科技(01024.HK)董事长宿华疑于四月底被有关部门带走配合调查。受传闻影响,5月23日-24日,快手股价分别下跌7.44%、3.94%,总市值缩水超过300亿港元。

虽然一季报的减亏,一定程度上暂缓了二级市场对快手发展前景的担忧。不过其减亏主要来源于费用的缩减,而单季度数十亿级别的亏损仍是压在快手头上的一座大山。

自2020年开始,快手开始在电商领域全面发力,并加大了营销、品牌推广及广告方面的开支,销售费用支出一路攀升。数据显示,2019年-2021年,快手市场和销售费用分别为98亿元、266亿元和441亿元,销售费用率分别为25.2%、45.3%和54.5%。

过度的费用支出让快手利润端承压明显。2019年之前,快手在经营上还处于小幅盈利的状况。但自2020年开始却陷入持续亏损的境地。2020年-2021年,快手经调整净亏损分别为78.7亿元和188.5亿元。

尽管销售费用持续大幅增长,快手的营收增速仍出现了明显的放缓迹象。数据显示,2021年Q1-Q4,快手营收增速分别为36.6%、48.8%、33.4%、35.0%。2019年-2020年,快手营收增速分别为92.70%、50.26%和37.9%。

或许是意识到烧钱营销模式难以为继,去年10月快手进行了一系列的管理层和组织架构调整,程一笑取代宿华成为CEO,后者随即开启优化国内业务效率较低的烧钱获客等手段,力图通过降本增效以尽快实现盈利。而在2021年业绩电话会议上,快手CFO金秉曾表示对2022年内实现季度国内业务调整后净利润转正很有信心。

2022年一季度,快手销售及营销开支为94.88亿元,较去年同期(116.60亿元)出现小幅下降,销售费用率缩减至45%,较去年同期(68.5%)明显下降。

对比往年来看,今年一季度快手销售费用率基本与2020年度持平,但大幅高于2019年同期费用投入水平。但从营收增速上看,一季度快手23.8%的营收增速则创出三年来新低,这就说明公司的单位投入产出比仍处于下滑趋势之中。另外,从平均日活跃买家数量上看,快手一季度DAU同比增长17%,较2021年四季度(19.2%)也出现了环比下滑。

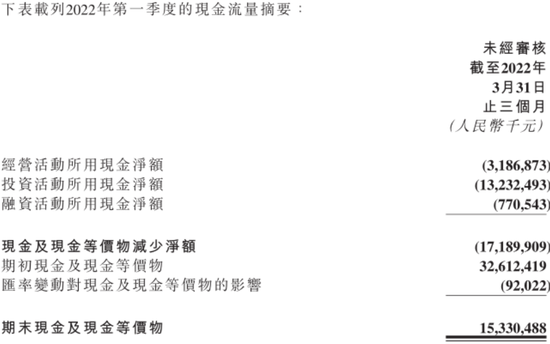

此外,持续的巨额亏损也在不断消耗着快手的现金储备。截至2022年3月末,快手现金及现金等价物为153.30亿元,较2021年末的326.1亿元缩水一半以上。

不过快手现金储备的大幅缩水,并不能反映快手真实的财务情况。因为在现金缩水背后,经营活动导致的现金减少只有31.87亿元,投资活动导致的现金减少为132.32亿元,融资活动导致的现金减少为7.7亿元。

其中,在投资活动导致的现金减少部分,除了金融资产投资净变动导致的48亿元损失,购买物业、设备及无形资产人的9.32亿元,较大一部分是69亿元的三个月以上的定期存款。根据财务规则,企业的定期存款不会计入现金储备。财报显示,快手目前累计拥有65亿元的长期定期存款与82亿元的短期定期存款,未来可以转作现金储备。

2021年,快手经调整净亏损金额为188.5亿元,2022年第一季度,快手调整净亏损金额为37.2亿元。显然,如果快手接下来继续保持之前的亏损水平,其看似庞大的现金储备与定期存款,其实也很难支撑太久。如果资金消耗殆尽,那么快手将陷入有史以来最严重的的一场危机。

2

直播打赏面临天花板

从营收构成上看,快手主营收入共分为线上营销服务(广告)、直播打赏、广告以及其他业务(主要是电商佣金)三部分。2021年度,快手广告、直播及其他服务收入占比分别为52.6%、38.2%和9.2%。

一季度,快手广告实现销售收入113.5亿元,同比增长32.6%;直播业务营收为78.4亿元,同比增长8.2%;其他服务(包括电商)实现销售收入18.7亿元,同比增长54.6%;广告、直播和其他服务对快手收入的贡献占比分别为53.9%、37.2%和8.9%。

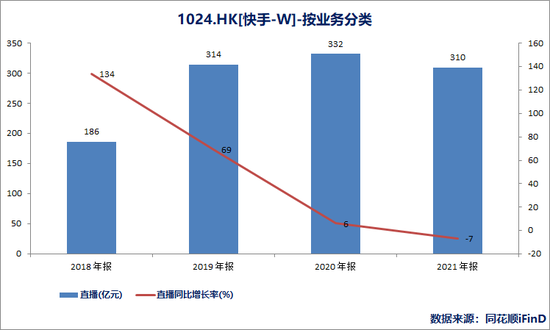

2018年以前,直播打赏业务一直是快手最主要的收入来源。2019年,快手直播打赏的收入达到300亿以上,成为中国规模最大的直播平台。但自2020年以来,直播行业在竞争和监管的双重夹击下陷入了明显瓶颈期,快手直播打赏营收也陷入滞涨期。

数据显示,2018年-2021年,快手直播打赏业务收入分别为186亿元、314亿元、332亿元和310亿元,对应同比增速分别为134%、69%、5.6%和-7%,营收增速不断下降,2021年则陷入负增长。同期,直播打赏业务收入占比分别为91.7%、80.4%、56.5%和38.2%,直播业务对快手营收的贡献度不断降低。

5月7日,四部委联合发布《关于规范网络直播打赏加强未成年人保护的意见》,其中规定,网络平台应在本意见发布1个月内全部取消打赏榜单,禁止以打赏额度为唯一依据对网络主播排名、引流、推荐,禁止以打赏额度为标准对用户进行排名。

业内人士认为,从这一政策细则来看,充分体现了监管对直播行业从严治理的态度。如此一来,直播间内的“榜一大哥”将不复存在,直播行业未来增长空间恐怕非常有限,甚至陷入负增长的境地。

在直播打赏业务面临天花板隐忧的情况下,快手建立了广告+电商为组合的新变现模式,线上营销服务收入逐渐成为公司最主要的营收来源。2021年,快手广告业务收入占比达到52.6%。今年一季度,快手广告业务营收占比提升至53.9%,快手对广告业务的依赖度进一步增加。

不过,从目前的经济环境来看,2022年互联网广告行业的增长将面临较大的挑战,这对于高度依赖广告收入的快手来说绝非好消息。数据显示,受广告需求疲软以及网络广告行业自身的监管变化影响,今年一季度,腾讯社交及其他广告收入为157亿元,同比下滑15%。

相较于腾讯广告业务大滑坡,快手一季度广告业务韧性更强,主要源自于外部广告主对短视频平台的青睐。不过,考虑到快手广告客户主要来自游戏、电商、互联网娱乐、快消等行业,二季度国内疫情的恶化或将对其广告收入造成冲击。或者说,快手一季度广告业务的逆势增长恐怕更多来自于存量业务,未来增速难言乐观。

此外,作为一家内容平台而言,快手的广告业务本质上是一种消耗性的变现模式。而快手在IPO招股书中,将自己定位于内容社区和社交平台,而非一家短视频平台。因此,过度地追求广告收入自然会降低平台用户的体验满意度。从这一角度出发,广告变现能力与用户留存率对现阶段的快手来说很难两全。

3

信任电商遭遇信任危机

除了广告业务之外,直播电商被视为快手最具有商业潜力的一个板块,也是现阶段快手重点投入的一个领域。

快手的电商业务起源于创作者在平台内部自发进行的“直播带货”,后逐渐发展成为比较成熟的电商业态,包括短视频电商和直播电商。2018年6月,快手上线了“快手小店”,与淘宝、有赞等平台合作尝试电商导购。从某种意思上说,快手正是直播电商的开创者。

新冠疫情突发以来,直播电商快速崛起,并一定程度上改变了国内的电商格局。2021年,直播电商行业GMV达到2.4万亿,同比增长83%。作为这一新型电商模式的开创者,快手2021年电商GMV达到了6840亿元,同比增长78.4%,市场份额达到4%。

今年一季度,快手电商业务GMV达到1751亿元,同比增长47.7%,其中99%以上来自快手小店。

不过,在直播电商领域,快手愈发受到同行抖音以及淘宝、拼多多等传统电商平台的竞争压力。尽管成立时间更晚,抖音直播电商在GMV数据上一直力压快手。2021年,抖音电商业务GMV达到8000亿元,市场份额为5%,高出快手一个百分点。

另一方面,淘宝、拼多多等传统货架电商也加大了对直播电商的投入。早在2016年,阿里就推出了淘宝直播,2021年财年,淘宝直播GMV超过5000亿元;也是在2016年,京东推出直播频道,目前已经成为京东商城标配;此外,近几年成功破圈的B站也开始了UP主直播带货的尝试,2022年以来更是动作频繁。

此外,为了吸引更多商家入驻,快手电商业务目前的佣金抽成比例在近1%左右,远低于同行平均水平(3%-5%)。过低的佣金率造成快手现阶段电商货币化率(GMV转化为营业收入的比率)显著低于各大电商平台,进而引发外界对其电商业务盈利能力的质疑。

值得一提的是,快手在直播电商领域所提出的口号是“信任电商”,通过聚焦商品保真、物流考核、售后服务等环节,搭建全流程交易保障体系。

但目前来看,快手并没有自己的商品物流体系,只能依靠第三方合作来完成商品的配送,这就与京东、淘系电商在用户体验上拉开了距离。此外,由于入局时间较短,快手在供应链打造方面也明显处于弱势,进而造成平台商品单一、品牌化低、质量不高等问题。

尽管快手电商负责人笑古反复强调“不要骗老铁”,快手电商的产品质量问题依然屡见不鲜。自“辛巴假燕窝”事件之后,去年5月快手又因“朵唯山寨机事件”受到广泛批评。从黑猫投诉平台来看,有关快手的投诉高达69592条,涉及到产品质量、虚假宣传、虚假发货等问题。

2021年2月赴港上市以来,快手股价经历了“梦幻般”的大起大落。在不到1年半的时间里,快手股价从417.8港元的历史高位最低跌至53.15港元,总市值缩水近1.5万亿港元。截至最近一个交易日,快手市值仍不足3000亿港元,较巅峰时期减少了1.4万亿港元。在此背后,反映出投资者对“短视频第一股”的热情与失望。

一方面是巨额的财务亏损,另一方面是在与抖音、微信视频号的的竞争中完全处于下风,很难再扭转颓势。如果减少市场与消费费用投入,那么快手的市场地位势必进一步下降,如果继续维持巨额的费用投入,那么亏损的局面就很难扭转,这让快手进退两难。在这样的局面下,留给快手的时间真的已经不多了。

(声明:本文仅代表作者观点,不代表新浪网立场。)