比亚迪弃燃油车,笑醒的是谁?

欢迎关注“新浪科技”的微信订阅号:techsina

全面拥抱新能源车的新时代开始了

撰文/陈邓新 编辑/孟会缘

来源:锌刻度

汽车百年变革,正在加速。

日前,比亚迪发布了《关于停止燃油汽车整车生产的说明》,未来将专注于纯电动和插电式混合动力汽车业务,成为全球第一家正式宣布停产燃油车的车企。

多年以来,比亚迪堪称磷酸铁锂电池的“代名词”,今后势必进一步拥抱,令外界对磷酸铁锂电池有了额外的憧憬。

抢锂囤磷之下,产业链上游的云天化、湖北宜化与兴发集团也成为了香饽饽。

那么,比亚迪弃燃油车,磷酸铁锂会更上一层楼吗?当磷酸铁锂成为高景气赛道,躺赢的是“磷三杰”?动力电池巨头,为何不惧“磷三杰”跨界夺食?

磷酸铁锂电池的“春意”更浓

告别燃油车,比亚迪早有此意,但一直下不了决心。

之所以如此,与燃油车占比常年高企有莫大的关系,以2017年为例,比亚迪全年总销量为409683辆,其中新能源车销量为113669辆,燃油车的销量为296014辆,后者销量为前者的2.6倍。

彼时,主打安全性的磷酸铁锂电池遭遇低谷,主打高能量的三元锂电池迎来高光时刻,一番博弈之后,动力电池市场达成初步共识:未来,三元锂电池主导乘用车市场,磷酸铁锂电池主导客车市场。

于是,比亚迪被宁德时代弯道超车了,前者推崇磷酸铁锂电池,后者推崇三元锂电池。

直到技术成功迭代,磷酸铁锂电池的能量密度得以提升,足以与三元锂正面较量,倾斜的天平才被打破。

由此,比亚迪的新能源车起势了。

2021年比亚迪的总销量为730093辆,其中新能源车销量为593745辆,占比高达81.32%,首次超过50%大关,一跃成为企业的顶梁柱。

更为关键的是,燃油车的地位越来越边缘化,2021年3月比亚迪燃油车占新车比例为44.9%,到了2021年12月占比仅为5.21%。

此背景下,比亚迪全面拥抱新能源车,会令磷酸铁锂电池的“春意”更浓。

毕竟,比亚迪为磷酸铁锂阵营的旗手,其创始人王传福曾言:“比亚迪只有做车载磷酸铁锂电池,在世界、在中国才有出路。”

据电池联盟的数据显示,2022年2月磷酸铁锂电池的产量为20.1GWh,同比增长364.1%;三元锂电池的产量为11.6GWh,同比增长127.2%。

磷酸铁锂电池已弯道超车

磷酸铁锂电池已弯道超车磷酸铁锂已压了三元锂一头。

一名业内人士告诉锌刻度:“高端新能源车对成本相对没有那么敏感,还是青睐三元锂电池,中低端新能源车更为青睐磷酸铁锂电池,这个趋势短时间之内不会改变。”

事实上,稀有金属价格高企,成为三元锂电池绕不开的痛点。

2022年4月7日,金属钴每吨报价为562500元,而金属镍每吨报价为213320元,纷纷较2021年初有近100%的涨幅。

与之对应的是,磷酸、铁都是每吨5000元级的商品,成本优势肉眼可见。

而据爱企查数据显示,全国涉及磷矿开采、贸易等相关的企业共有14508家,一年之内成立的企业有332家。

“中国不可能从燃油车时代被石油卡脖子,变成电动车时代被金属钴、金属镍卡脖子,磷酸铁锂不含稀有金属,更加匹配社会资源承受度。”王传福如是说。

如此一来,磷酸铁锂电池的“风”或越刮越大。

钴镍暴涨,便宜了“磷三杰”

磷酸铁锂电池高景气之下,“磷三杰”的日子滋润,连比亚迪都为之艳羡。

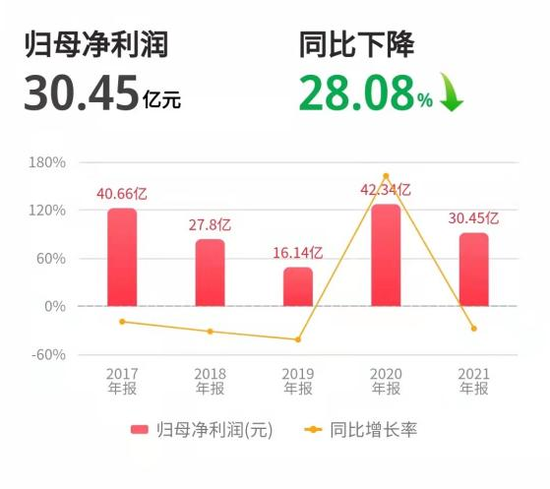

据比亚迪最新财报显示,2021年营业收入为2161.42亿元,同比增长38.02%;整车制造的营业收入为1124.89亿元,同比增长了33.93%;净利润为30.45亿元,同比下滑28.08%;整车毛利率为17.39%,创下2008年以来的新低。

比亚迪陷入增收不增利的怪圈

比亚迪陷入增收不增利的怪圈对此,比亚迪的解释是上游材料暴涨所致。

实际上,非但天齐锂业、赣锋锂业等锂矿股躺着数钱,云天化、湖北宜化、兴发集团等掌握“磷矿→磷酸”一体化的公司也赚得盆满钵满。

譬如,云天化2021年营业收入为632.5亿元,同比增长21.37%;净利润为36.42亿元,同比增长1238.77%;经营现金流净额为77.49亿元,是净利润的2倍有余,这意味着非但真金白银赚到钱,现金流更是充沛。

更为重要的是,官方预计2022年第一季度净利润为16.4亿元,同比增长185.18%,相当于一个季度赚了2021年半年的钱。

光大认为:“基于公司自身的资源优势、磷化工产业链优势、经验优势以及合作方强大的实力,公司在新能源领域内将具有较强的竞争实力和成本优势,有望在新能源行业大潮下实现相关业务的快速增长。”

再譬如,兴发集团2021年营业收入为236.1亿元,同比增长28.88%;净利润为42.47亿元,同比增长583.58%;官方预计2022年第一季度净利润为17亿元,同比增长379.35%。

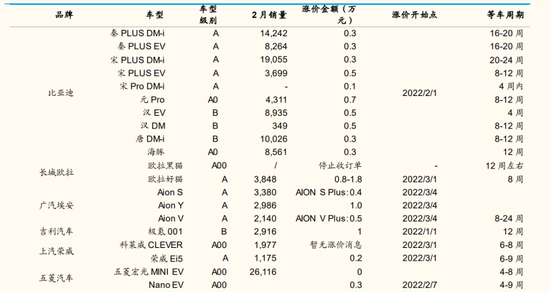

一名私募人士告诉锌刻度:“上至比亚迪汉、特斯拉Model 3,下至五菱宏光MINI EV部分或全部使用磷酸铁锂,炙手可热之下,打破了产业链之前的供需平衡,推动磷矿价格不断走高,这个趋势短时间或难以扭转,左‘磷’右‘锂’已成为行业的共识。”

据公开数据显示,一吨磷酸铁锂约需0.96吨磷酸铁,一吨磷酸铁约需0.77吨85%磷酸,一吨85%磷酸约需磷精矿2.67吨。

而据万联证券预计,到2025年磷酸铁锂需求量将达到191.4万吨,对应111万吨磷矿(折纯),2021~2025年行业复合增速超60%。

中国汽车动力电池产业创新联盟副秘书长马小利判断:“磷酸铁锂电池装车量肯定会继续增长。”

一言以蔽之,“磷三杰”的荷包满满。

动力电池巨头们,依然手握主导权

春风得意之下,“磷三杰”纷纷将触角伸向产业链中游的磷酸铁或下游的磷酸铁锂,显露了在利润链上渴望更进一步的野望。

譬如,云天化拟投资72.86亿元建设50万吨/年磷酸铁锂电池新材料前驱体及配套项目;兴发集团拟建设50万吨/年磷酸铁、50万吨/年磷酸铁锂及相关配套项目。

图源:国金证券

图源:国金证券表明来看,势必触及下游动力电池巨头的核心利益。

诡异的是,动力电池巨头们似乎并不慌,反而与之牵手共谋大业:宁德时代选择了湖北宜化,LG新能源与华友钴业为“盟友”,通过华友钴业与兴发集团也有了间接关联,这背后是何道理?

首先,锁定了磷源。

磷源虽然不像锂源那么紧俏,但供给也是受限的,日前工信部、发改委、科技部、生态环境部、应急管理部和国家能源局联合印发《关于“十四五”推动石化化工行业高质量发展的指导意见》,其中明确指出要严控磷铵、黄磷等行业的新增产能,加快低效落后产能退出。

这意味着,未来的供需将出现结构性矛盾。

更为关键的是,磷酸铁新增产能主要来自于传统磷化工产能置换,而动力电池巨头们手中并无相关的筹码。

那么,与“磷三杰”合作,相当于提前锁定了磷源。

其次,减少了利润被吞噬的风险。

刚性供给之下,原材料行业的底层逻辑走强,涨价成为行业的关键词,这个时候与“磷三杰”合作,虽然需要让出一定的利益,但可以一定程度上减少原材料涨价吞噬利润的风险。

一名市场人士告诉锌刻度:“这与日韩钢铁企业入股铁矿石三巨头有异曲同工之妙,利益共同体之下,整个产业链荣辱与共。”

再次,依然手握主导权。

动力电池巨头们手握专利、资金以及丰富的经验,在合作关系中处于主导地位,话语权更强,从这个角度来看对其并不构成威胁。

以宁德时代为例,截至2021年6月30日,宁德时代及其子公司共拥有3357项境内专利及493项境外专利,正在申请的境内和境外专利合计3379项。

总而言之,比亚迪弃燃油车、全面拥抱新能源车,标志着一个旧时代结束了,另一个新时代开始了,而在这个新时代的序章,与磷酸铁锂电池深度绑定的“磷三杰”或迎来或持续的价值重估。

(声明:本文仅代表作者观点,不代表新浪网立场。)