比亚迪半导体,配得上“车芯第一股”吗?

欢迎关注“新浪科技”的微信订阅号:techsina

文/俊宏

来源/锦缎(ID:jinduan006)

过去一年多时间里,缺芯,是整个新能源汽车行业的切肤之痛。小到电池里面的管理芯片,大到电机动力系统的IGBT,供给端的脆弱性,使人意识到车芯的自主可控是何等重要。

这一背景下,今年1月末,来自比亚迪旗下第三个IPO项目——比亚迪半导体,顺利在科创板过会。号称“车芯第一股”的比亚迪半导体,一时吊足市场胃口。

它能够担负起救得市场于水火的重任吗?作为终端汽车整车厂,比亚迪将触手伸至汽车芯片,又意味着什么?

“车芯第一股”的由来

比亚迪半导体公司的发展过程,是一部给自家汽车业务“打辅助”的奋斗史。

2002年,比亚迪公司成立芯片设计部,主攻电池保护IC研发;2004年,正式进军IT行业微电子及光电子领域;2005年,成立微电子项目部及光电子项目部;2007年,成立LED项目部;2010年,完成LED全产业链布局,正式成立照明品牌;2014年,公司完成微电子与光电子部门的整合;2020年,公司正式更名为比亚迪半导体有限公司。

这一过程里,比亚迪半导体逐渐积累起来了几乎全套的车规级半导体的供给能力。主营业务上分为五个板块:

功率半导体:包括IGBT模块和SiC模块在内的,从芯片设计、晶圆制造、模块封装与测试到系统级应用的全产业链IDM模式制造。

智能控制IC:主要是工业级和车规级MCU芯片。MCU芯片俗称单片机,相当于一个小型计算机,可以用编程来实现系统控制。目前采用的是Fabless生产模式。

智能传感器:CMOS图像传感器、指纹传感器、电磁传感器。用于检测光线、指纹及电磁变化。目前采用的是Fabless生产模式。

光电半导体:LED产品及精密光电器件等。这部分主要是生产车灯和LED面板。

制造及服务:为客户提供功率器件和集成电路的晶圆制造、封装测试和LED照明管理服务。由于公司具有自主晶圆产品线,本业务基本可认为是代工生产。

来源:招股书

来源:招股书在半导体行业中,生产模式分为三种。这三种分别对应公司在所处产业链的位置和技术掌握能力。

Foundry(代工生产):只负责制造、封装或测试的其中一个环节;不负责芯片设计;可以同时为多家设计公司提供服务,但受制于公司间的竞争关系。比如台积电、中芯国际等。

Fabless(只设计芯片):只负责芯片的电路设计与销售;将生产、测试、封装等环节外包。例如华为海思、联发科等。

IDM(全包):集芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一身;早期多数集成电路企业采用的模式;目前仅有极少数企业能够维持。例如三星、德州仪器、比亚迪半导体的功率半导体业务。

在功率半导体业务上,比亚迪半导体打通了芯片设计到落地。可以利用IDM模式的优势,实现越造越好的期望。

比亚迪车规半导体IDM生产中,主要分SiC(碳化硅)材料、IGBT材料( 绝缘栅双极型晶体管)等。在IGBT领域,比亚迪半导体2019、2020连续两年在新能源乘用车电机驱动器厂商中全球排名第二,国内厂商中排名第一,仅次于全球龙头英飞凌。

所谓中国“车芯第一股”,发迹及成长历程大致如此。

高增长的“真面目”

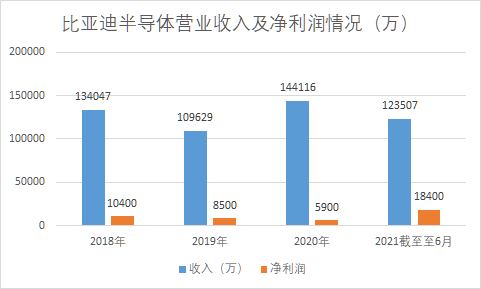

报告期内——也就是截至2021年上半年期,比亚迪半导体营业收入已经逼近前几年全年整体水平。

来源:根据招股书整理

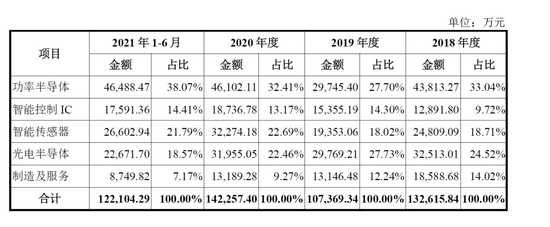

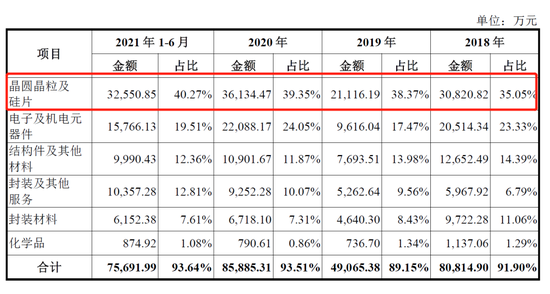

来源:根据招股书整理2018-2021年上半年,公司上述五大项主营业务收入占营业收入的比重均在97%以上。其他业务收入主要为受托研发服务和原材料及废料处置收入,占收入比重较小。综合毛利分别为26%、30%、28%、33%。

2020年,新能源汽车市场显著回暖,汽车智能化配置提升。比亚迪半导体的第三代半导体产品顺势进入商用期。传导到业务上,主营业务收入增长32.49%。

在2021年上半年,得益于新能源汽车行业持续回暖,加上全球芯片紧缺和国产芯片需求增加影响。车规级芯片通过验证批量出货,工业级芯片量价齐升,业务增长迅速,带动收入增长。

来源:招股书

来源:招股书比亚迪半导体在报告期收入增长风风光光,反映的是比亚的汽车销量的向好。

2021年,比亚迪EV车型和DM车型累计销量,分别达320810辆和272935辆,全年销售汽车730093辆。 其中比亚迪EV车型和DM车型累计销量,分别达320810辆和272935辆。混动车型和新能源,对应比亚迪半导体的DM模块投产。

在SiC模块上,搭载了SiC模块的汉EV拿下了单车型87000+辆的战绩。要知道,“蔚小理”三家新势力在全年分别的总销量也在九万以上,不到十万这个水平。比亚迪半导体作为比亚迪汽车的“御用”车芯供应商算是跟着大哥吃了一大口肉。

当然,比亚迪半导体业务范围不止车规半导体。除了车规半导体,比亚迪半导体在工业、家电、新能源、消费电子领域都已经实现产品量产。但涉足领域的广泛,仍不难通过草蛇灰线看到增长的“真面目”:

汽车芯片销量的腾飞,靠的是比亚迪汽车自供给的“汤喝”。

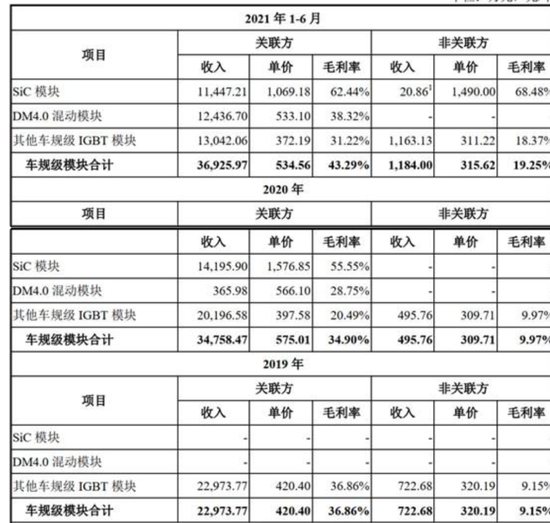

创业板上市委曾对比亚迪半导体提出的问题之一就是关联交易。比亚迪半导体在报告期内向比亚迪集团销售商品等的金额分别为9.1亿元、6.01亿元、8.51亿元、6.7亿元,占营业收入的比例分别为67.88%、54.86%、59.02%和54.24%。功率半导体、光电半导体产品、制造及服务主要向比亚迪集团销售,且关联销售的毛利率较高。

来源:招股书

来源:招股书虽然比亚迪半导体提到自己也已进入小鹏和宇通汽车的供应链。但信息披露期内,小鹏只买了60万元的传感器芯片,宇通汽车也只购买了240多万元的IGBT模块。

在公开的报告期主要客户中,除了比亚迪汽车之外,采买功率半导体的客户只剩下中铭电子和天河星这两家公司。而这两家公司是主要是做分销业务,并不涉及实际产品生产。

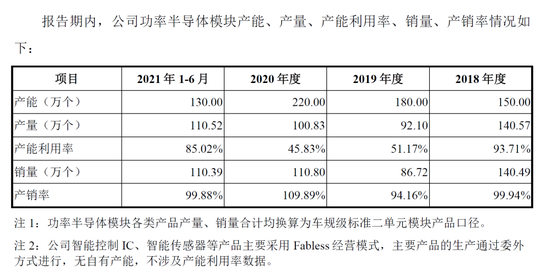

比较起关联交易等若干问题,产能不足,是比亚迪半导体当前更大的困扰。

2021年早期,比亚迪汽车即曾因产能问题向消费者公开致歉。最近随着新能源市场的火爆,2019年比亚迪签约常州基地,后面又陆续签约合肥基地,郑州基地。乘用车板块才开始复苏,进行外扩。但是新基地不可能一开始就贡献产量。这导致在未来一段时间内比亚迪汽车的实际产能小于销售订单量。

来源:招股书

来源:招股书比亚迪创始人王传福曾在接受采访时表示:“子公司只赚比亚迪的钱,那不叫本事,拆出去赚市场的钱那才叫本事。”从王传福的标准看,显然比亚迪半导体还任重道远。

华袍里的虱子

按理来说,在比亚迪半导体的采购中应该是主要是以电子元件居多的。毕竟它在传感器和IC部分采用的是Fabless模式。但从实际采购情况来看,采购金额最大的竟然是晶圆。

一个问题随之而来:既然比亚迪半导体在功率半导体上宣称可以完成IDM模式,那为什么会出现对外采买的情况呢?最浅显的原因是技不如人。

来源:招股书

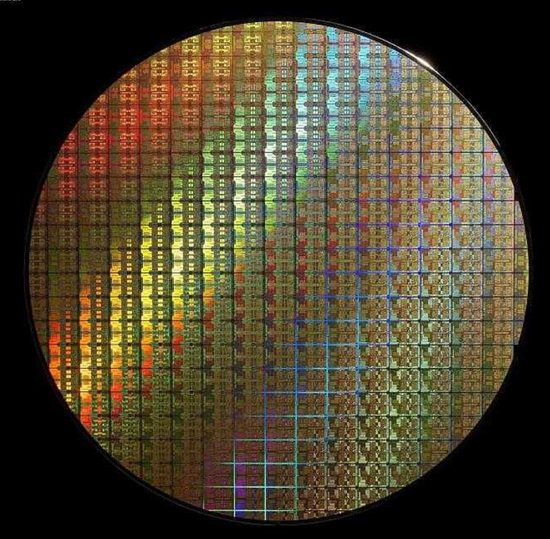

来源:招股书在SiC和IGBT的生产工艺中,都离不开晶圆。功率半导体的制造方式与CPU、GPU等芯片制造原理相同,都是利用半导体在的特性——在特定条件下导电。在生产过程中,原材料(沙子)先制成硅锭,再切成一片片的硅片。这些硅片经由刻制之后就变成了晶圆。

但晶圆并不能直接使用,需要把刻好的每个芯片单元切成晶粒,在进行测试,最后就能封装好作为芯片使用了。SiC半导体和IGBT的半导体部分都是如此生产的。

刻好的晶圆,图片来源:网络

刻好的晶圆,图片来源:网络目前用于新能源汽车上的半导体芯片的难点主要在两个部分。第一是要满足汽车行驶环境中的颠簸和冷热,芯片需要“绝对性”的保证功能安全。第二则是生产商拥有晶圆制造设备,比如在硅片到晶圆的过程中就有二十多道工序。

比亚迪半导体的晶圆生产是来自于2008年收购的中纬积体电路(宁波)有限公司,后改名叫宁波半导体。这家公司成立于2002年,一度被认为是浙江半导体的希望,不过后来却证明是个“烂摊子”。

虽然分次投资2.49亿美元,但其引入的都是台积电淘汰下来已经用了快20年的生产线。在实际运营后经常出问题,机器故障始终未能解决,导致产能一直在每月一万片。最终因为营收不能平衡而破产。

这就意味着虽然比亚迪半导体在晶圆产能上确实是真实存在,但这部分产能难堪大用。

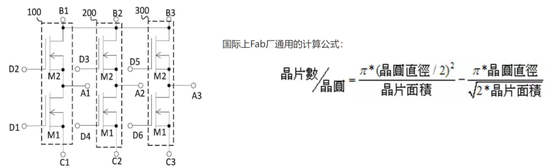

另外比亚迪目前拥有的产能是6英寸的晶圆产品线,在产能上同样堪忧。6英寸以上的晶圆需要把半导体需要从晶圆上切下来,再进行封装。然而从圆形的晶圆上切出方方正正的晶粒,这就是道数学问题了。

以假设生产英飞凌的第四代IGBT,117.5A型号。六英寸的晶圆大约能切出109片,而8英寸能切出205片晶粒。若再考虑IGBT的基本构造,每片需要6个三极管,那么最终6英寸每片只能产出18个IGBT,而8英寸可以产出34个。两者效率差了一倍。再考虑到宁波半导体的设备老化问题,看来比亚迪虽然有产能但还是要从外面进口晶圆回来加工,还是有必要的。

图:一种IGBT的构造方式,晶圆切片数量计算公式,来源网络

图:一种IGBT的构造方式,晶圆切片数量计算公式,来源网络为了解决这个麻烦问题,比亚迪在2020年在长沙收购了第二个晶圆厂。随后在2021年收购济南收购富能半导体,具有8英寸和6英寸产线。但问题是现在这两个工厂,加上比亚迪在线成立的半导体研发中心都还尚未营业。

种种剪不断、理还乱产能逻辑嵌套之下,比亚迪半导体在公司架构整合上有种“遥遥无期”的味道。

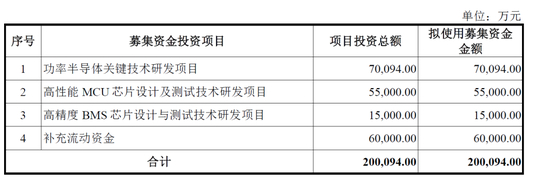

根据招股书现实,比亚迪半导体IPO的募资用途是为了继续研发车规级半导体。根据HIS的报告,国内市占率第一的斯达半导,其自研FS芯片领先比亚迪1-2代。但因为国内竞争者的斯达半岛相比,IDM模式的比亚迪半导体会得益于业务的闭环能够越跑越快。

来源:招股书

来源:招股书但比亚迪刚刚在2021年9月收购并成立济南分公司。随后开始济南比亚迪半导体的功率半导体产能建设项目,投资规模约49亿。该项目在2021年和2022年折旧摊销费用分别为0.25亿和2.8亿。

在半导体这个资本密集型的产业中,50亿可能不算是个特别大的项目,但宁波半导体前身的前车之鉴还悬在比亚迪半导体的头顶上。如果不能成功整合,就算是有比亚迪汽车这个大哥带路,前景依旧难料。

正如之前所说,现在比亚迪半导体,相当于是宁波半导体+节能科技(LED业务)一起拖着长沙、济南、西安的三个子公司,如履薄冰地向前行进。

时间回到2022年的今天,比亚迪半导体面临着扩产、科研、统筹营业的三座大山。一切明面科研和财务数据看上去十分美好,但真实的现状却是颤颤巍巍。