“去陆化”正式完结,瑞幸将重返纳斯达克?

欢迎关注“新浪科技”的微信订阅号:techsina

文/许文涛

来源/阿尔法工场研究院(ID:alpworks)

若能重回纳斯达克主板上市,瑞幸事件将划上一个完美句号,也将载入中概股史册。

两周年。随着债务重组事项公告通过、原管理层托管股权处置方案落地,瑞幸咖啡(LKNCY.OTC)的财务重整也宣告正式落下帷幕。

纵览瑞幸重整过程,用惊心动魄来形容并不为过。

如果说瑞幸18个月走完从成立到上市的过程堪称奇迹,那么自浑水做空报告到最后的造假管理层出局,又是一部活脱的“勇者斗恶龙”的资本博弈大戏。

若能重回纳斯达克主板上市,瑞幸事件将划上一个完美句号,也将载入中概股史册。

新老划断

1月27日,瑞幸咖啡宣布,大钲资本联合国际顶级投资机构IDG和Ares SSG,完成对毕马威(KPMG)所托管的,前管理层陆正耀及其管理团队所持有的3.83亿股瑞幸股份的收购。

交易完成后,大钲资本成为瑞幸咖啡控股股东,持有公司超过50%投票权。

这个公告意味着,为期一年多的原管理层股权归属问题画上终止符。

与债务事项一同终结的,还有以陆为首的原造假团队回归翻盘的猜测。市场对瑞幸管理层的变动焦虑也随之消散。

如果说2020年是瑞幸的生死之年,2021年则见证了瑞幸“拯救自我”全程。

回顾整个瑞幸事件,自被爆出财务造假的那一刻起,对于一个挣扎在悬崖边上的企业来说,往后所走的每一步都生死攸关。

时间回到2020年4月,浑水一则做空报告将瑞幸推向风口浪尖,瑞幸也迎来了至暗时刻。

当财务造假被实锤证实后,后续索赔、被集体诉讼(甚至可能面临最高110亿美元的天价索赔)、SEC调查、破产清算等一系列遭遇接踵而至。

瑞幸股价短时间内暴跌超80%,市值蒸发超50亿美元,不得不从纳斯达克退市转入粉单市场,彼时股价已不足1美元。

此时的瑞幸已经在监管和市场层面都被“判处死刑”,即便不是,也是死缓。悲观情绪笼罩在每一个瑞幸人头上,看不清前路。

重组之路迫在眉睫。陆正耀系股权被托管、董事会重组等管理层变动后,瑞幸基本解决了内部问题。更为棘手的,是监管诉讼和债务重组。

真正的曙光展现的开始,当属与SEC(United States Securities and Exchange Commission,美国证券交易委员会,简称SEC)和解。

2020年12月,瑞幸咖啡与SEC达成了1.8亿美元罚款的和解协议,虽然是一笔巨款,但消除监管当局的追责风险,对一家美股上市公司来说,具有里程碑式的意义。

与此同时,债务重组也如期进行。

2021年3月,瑞幸咖啡宣布已和2025年到期的4.6亿美元可转换优先债券的主要债券持有人达成了债务重组协议(RSA)。具体偿还措施包括至少2.5亿美元融资及减少国内实体注册资本履行重组债务。

2021年4月,瑞幸2.5亿美元融资计划完成,出资方为大钲资本及愉悦资本。其中大钲资本认购2.4亿,愉悦资本认购1000万。

在如此艰难时刻,两大股东是用真金白银在为瑞幸输血。在充分认可公司价值的同时,也是在向市场传递对瑞幸未来发展的信心。

另据天眼查数据,2021年5月瑞幸注册资本由20.5亿美元缩减至18亿美元,2.5亿美元减资承诺已完成,并将用于债务重组。

从宣布融资计划到实施,用时仅仅两个月,资本腾挪5个亿美元,即便退居“二线”,瑞幸融资能力可见一斑。

在宣布一系列债务重组举措后,具体事项的落地进展也颇为顺利。

2021年9月是一个标志性月份:当月月中,瑞幸与美国集体诉讼原告代表达成协议和解,并递交了经审计的2020年财务报告,同时向开曼法院正式提交了可转债债权人的债务重组方案。

12月17日,瑞幸咖啡公告称,开曼法院已批准瑞幸咖啡的债务重组计划。

根据这一重组计划,瑞幸将用3.2亿美元现金和部分新债券解决其4.6亿美元的可转债重组问题,其中此前融资的2.5亿美元将部分用于此项计划。

上述一系列操作后,因“陆时代”财务造假形成的债务、股东诉讼两大难题已经基本得到解决。

而真正促使“新老瑞幸”划清界限的,是本次以大钲资本牵头的财团对债权托管人毕马威(KPMG)所托管、原陆正耀及造假管理层所质押的瑞幸股权收购。

在此之后,造假管理层完成清算彻底出局,瑞幸走入了“新时代”。

大资本继续看好

过去两年对瑞幸人来说刻骨铭心,在“人人喊打”的声浪中,瑞幸硬是活了下来,并用实际行动证明活得还不错。

究其根源,是CEO郭谨一领导的新管理团队,在用户私域运营“裂变”、规模化采购供应链与“爆款”打造能力上的努力开始发威。

值得注意的是,瑞幸从18个月火速上市,再到业绩造假陨落,归根结底只是陆正耀个人的“资本游戏”,与瑞幸的产品及其“科技+零售”的新零售模式并无太多联系。

有媒体援引一位投资人的说法:“瑞幸输在创始人和造假,但是打法先进性方面,我认为没有任何问题……强过现在看不懂消费估值不知道多少倍……这么比比,瑞幸咖啡的市值真是太便宜了。”

若以2021年末可查到的公开市场数据为例,对比瑞幸、星巴克和一级市场最火爆的Manner的单店价值。

Manner估值28亿美元,有194家门店,单店估值超过1443万美元;星巴克全球合计33565家店,单店价值约333万美元。

而瑞幸目前市值22亿美元,以5671家门店计算,单店价值只有39万美元。这对新消费的投资人来说,吸引力太大了。

在此次大钲资本牵头收购的财团中,出现了IDG资本和Ares SSG这样的顶级私募股权投资机构。也证明了主流资本圈对瑞幸未来的发展依旧普遍看好。

因为常规来说,投资机构对类似瑞幸这种有造假过往的公司,基本是永不关注的。

能过得了严苛的尽职调查和审慎的投资决策委员会,除了中国咖啡市场巨大的增长前景外,新管理层的能力,以及瑞幸咖啡强劲增长的业绩都是被反复证明的。

这一点从最新的三季度财报也能看出来。

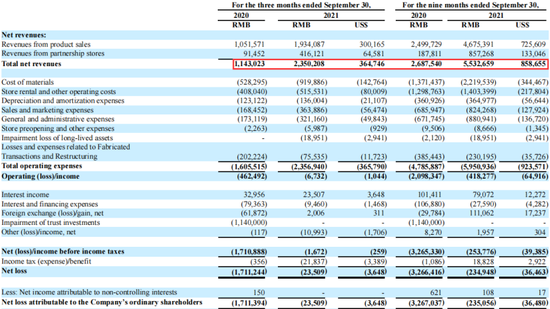

数据显示,三季报瑞幸净营收23.50亿,同比增长105.6%;净亏损2350万,较去年同期大幅收窄98.6%。而今年前三季度,瑞幸净营收55.33亿,超过2020年全年的40.33亿元。

资料来源:瑞幸咖啡三季度财报

资料来源:瑞幸咖啡三季度财报从门店收入来看,瑞幸三季度末门店总数量为5671家,超越了星巴克中国区的5360家。其中自营门店4206家,同比增加6.4%;联营店(加盟店)1465家,同比增加66.7%。

虽然自营门店增速较慢,但销售额却增长了75.8%,而2020年同期增速仅为0.3%。联营门店收入为4.16亿,较2020年同期更是增长了355%。

营收增速加快的原因,与月均消费用户大幅增长有关。在瑞幸产品折扣力度降低、销售均价提升的情况下,三季度平均消费用户达1472万,较2020年同期的821万增长了79.2%。门店运营利润率也提高到了25%以上。

需要注意的是,虽然三季度处于财务净亏损状态,但其中债务重组和诉讼等相关的费用支出就高达7550万。

除了这部分瑞幸“补窟窿”的刚性支出,扣除办公室搬迁、无法收回押金导致的一次性亏损1420万这两项外,瑞幸实质上已经做到了公司的整体盈利。

当财务问题成为过去式、盈利能力还在不断改善,作为国内规模最大的连锁咖啡品牌,能否重回纳斯达克焕发“第二春”,成为投资者接下来最关注的问题。

重返纳斯达克只是时间问题

对瑞幸重回纳斯达克主板市场,外界早有猜测。2022年1月下旬就有这类传闻,虽然被瑞幸方面否认,但也反映出投资者对新瑞幸的期待。

理论上讲,瑞幸已完全具备重回主板的条件。随着关键“雷点”一一被拆除,只是时间和程序问题。

资本的嗅觉很敏感。虽然瑞幸退到了粉单市场,但股价却如坐火箭般节节攀升,从最低不到1美元到最高17.79美元,涨幅超17倍。

在中概股行情低迷、屡创新低的情况下逆势走强,足见投资人对瑞幸青睐有加。

与IPO需要审批不同,在其它各项条件均已满足的情况下,若SEC认为投资人保护工作已经到位,依目前法规,便可转板回归纳斯达克。

事实上从三季报来看,瑞幸的基本面已经完全符合回归纳斯达克主板的标准。

在华尔街长期关注中概股的天灏资本董事长侯晓天认为,SEC的责任是保护投资者利益,如果瑞幸所提交的文件,SEC认为对投资人的保护已经到位,没有理由不让转板上市。

从国内监管角度看,中国证监会在最近两次关于中概股赴美上市的表态中均明确表示,始终对企业选择境外上市地持开放态度,充分尊重企业依法合规自主选择上市地。

而之所以对有关行业进行规范管理,目的是统筹发展和安全,促进市场主体持续健康发展。

此外,在大钲资本获得控股地位后,个别投资者则随之担忧大钲可能或对瑞幸启动私有化。对此,有资深美股投资人表示,IDG和Ares SSG的入场,表明大钲私有化的风险基本被排除。

大钲、IDG和Ares SSG均属于私募基金,其在尽调时不仅以排查风险为主,更要寻求合理的回报机制。而通常最佳的方式莫过于IPO,具体到瑞幸则是推动其回归主流资本市场。

而回归主流资本市场,无论从速度上,还是从估值和流动性上,纳斯达克主板都是第一选项。

值得注意的是,Ares SSG的母公司Ares是美国投资者最熟悉的资产管理公司之一,引进Ares SSG入场,一定程度上也可以看作大钲资本欲推动瑞幸回归纳斯达克的一个表态。

对于上述观点,不少业内专家也同样持相同看法。

一位业内专家表示,大钲资本完全没有私有化的动机,在瑞幸重组中,从推进自查到重组董事会稳定局面,再到出资推动瑞幸完成债务重组,大钲资本始终扮演着“护道人”的角色。

“如果是私有化的话,完全可以不选择现在进行。当前历史遗留问题均得到了有效解决,大钲资本在解决问题过程中用真金白银支持了瑞幸一路过关,这时再提私有化显然不划算。”

该专家强调,对于大钲资本而言,瑞幸咖啡是其投资的核心项目。大钲资本推动瑞幸回归纳斯达克主板,扮演好保驾护航角色,支持瑞幸咖啡实现涅槃重生,除了能带来巨大的投资回报,还会为大钲资本带来不可估量的声誉价值。

play

play