车企“出逃”宁德时代

欢迎关注“新浪科技”的微信订阅号:techsina

文/路世明 编辑/大风

来源:锌财经

双旦佳节,有着“电池茅”之称的宁德时代却不太开心,股价近期最高下跌7.28%,盘中一度跌超9%,市值一日蒸发超千亿。

作为锂电池产业的龙头企业,宁德时代的走势对投资者而言,堪称是锂电板块的风向标。所以此次大跌也引发了踩踏效应,致使万得新能源汽车指数大跌3.29%,其他概念指数包括稀土指数、光伏逆变器指数、锂矿指数、储能指数、动力电池指数等均跌幅居前,整个电力设备与新能源板块下跌4.24%。

事实上,自12月以来,宁德时代股价一路震荡。早在12月6日、7日,就连续下跌4.5%,至12月20日,又创下单日接近6.5%的跌幅。按照24日收盘价576元来算,宁德时代本月内市值已缩水接近三千亿。

【来源:雪球】

【来源:雪球】夸张的数据成为了广大投资者津津乐道的话题,也引起了各路人士的猜测与分析。宁德时代究竟为何大跌?其实并非某个单方面因素造成的,而是在众多因素的结合下导致的结果。

没有永远只涨不跌的股票,即便大跌后引发市场情绪走低,但不能否认的是,宁德时代依然占据着一半的市场,是国内电池企业的绝对龙头。

当然,随着越来越多的竞争者出现,技术和产能地不断突破,市场格局也有可能被改写。

太过强势,车企“出逃”

在新能源时代的大背景下,全球锂电市场在2018年后进入需求高速发展时期,动力电池行业的前景广阔,而国内动力电池龙头竞争格局清晰,其中宁德时代占据了超一半的市场份额。

根据12月10日中国汽车动力电池产业联盟发布的数据来看,今年1月到11月期间,宁德时代以65.93WH的装机量,继续排名国内企业第一,市场占比高达55%,以一己之力扛起了国内动力电池的半边天。

而在整个全球市场上,宁德时代也是绝对的巨头存在。

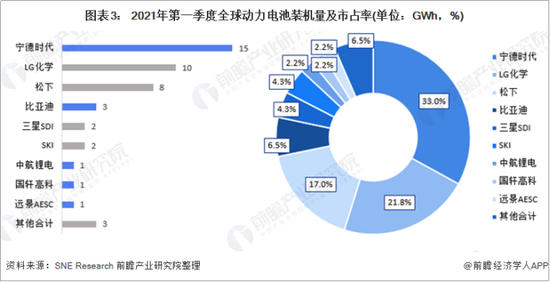

根据前瞻产业研究院数据显示,2021年第一季度,全球动力电池装机量排名前9的公司中,宁德时代的动力电池装机量全球第一,远超排名第二的LG化学,达到了15GWh,市场份额为33%。

【来源:前瞻产业研究院】

【来源:前瞻产业研究院】电池作为新能源汽车的“心脏”,直接决定着各家车企的销量情况。而拥有绝对的统治地位的宁德时代,无疑在整个新能源汽车产业链中拥有极强的议价能力。

但太过强势的议价,终究会让车企们逐渐逃离,选择价钱更合适的友商。

据市场一则爆料,小鹏汽车决定削减宁德时代的供货份额,引入新的电池供应商中航锂电。对此,小鹏官方回应:“车辆生产的零部件供应链需要不断完善,才能更好地保供保产,更加准确地预测交付周期”。这样的回答无疑是间接的承认了切换供应商的消息。

而在小鹏之前,中航锂电已经取代宁德时代成为广汽新能源车的第一供应商,广汽自2020年5月开始就没有用过宁德时代的电池。

另外,广汽某位高层透露,在宁德时代合作的车企中,特斯拉和蔚来也在引入新的主力电池供应商。其中,特斯拉跟比亚迪的合作即将落定,蔚来也在跟比亚迪深度接触,双方关于蔚来子品牌的合作探讨已经进入尾声,甚至大众汽车全球CEO也和比亚迪电池团队开过视频会议。

各家车企之所以不断“出逃”,引入新的电池供应商,或与宁德时代太过“强势”的议价及“傲慢”的态度有很大关系。

文章《宁德时代:万亿电池帝国的裂缝》称,宁德时代在与车企合作过程中十分强势,在签订的协议中,车企需要对未来5年至10年的需求作出预估,并提前支付保证金,只有车企按照预期完成每年的额度,宁德时代才会逐年归还这笔保证金。

【来源:高工产业研究院】

【来源:高工产业研究院】根据宁德时代第三季度财报,报告期内公司实现营业收入292.87亿元,同比增长130.73%,实现归母净利润32.67亿元,同比增长160.16%,综合毛利率达27.9%。

而由于电池稀缺,宁德时代并不愿降低毛利,因此车企承担了很大的成本压力。

车企为了消除因为宁德带来的自身经营风险而找新的供应商,无可厚非。而这也能进一步助力国内二线电池生产厂商的发展,比如比亚迪、中航锂电,亿纬锂能、国轩高科等等企业。同时,很多车企也已开始对照比亚迪,培育自己的电池供应商。

从行业角度去看,宁德一家独大本身就是不合理的。只有随着竞争者不断地涌入,整个行业才能迎来健康的发展和进步。

宁德时代虽然目前稳居龙头,但也不可轻视众多二线企业的挑战。毕竟从发展来看,宁德时代的突飞猛进是建立在产业巨大红利的基础之上,企业的根基并不像一些久居头部的企业那么稳。

况且,企业“过刚易折、骄兵必败”的例子实在是太多了。

创新力下降,市场聚焦钠离子

除车企不断“出逃”之外,宁德时代大跌或与其创新力下降又逢“钠离子电池”有很大关系。

2020年9月29日,宁德时代董事长曾毓群在2020世界新能源汽车大会上透露,宁德时代已经开发出“不起火只冒烟”的电池产品,将于年底在一些车型上量产。

但实际上这一项技术属于蔚来,且在其他电池企业已经实现,只是给宁德时代提供了样件。

而据爆料,在宁德时代内部,这个方案原计划是2025年量产,之所以会提前5年推出,与今年蔚来发布150度半固态锂电池方案,宣称2022年四季度交付上车有直接关系。

【来源:蔚来官网】

【来源:蔚来官网】蔚来的消息一出,液态锂电池相关行业股价震荡,利益相关的宁德时代又找到蔚来挽回了该项目。并承诺高性能电池的开发进度要跟上蔚来节奏,也写进了高层的业绩目标。目前,宁德时代已在用超高镍技术为蔚来开发150度电池包方案。

但随着中国科学院物理研究所固态电池技术唯一的产业化平台——卫蓝新能源踏入动力电池领域,蔚来开始倾斜资本和工程资源,帮助其实现量产交付。据悉,目前卫蓝新能源已获得小米产投、华为哈勃和吉利集团等大型战略方投资。

另外,据某头部车企内部人士表示,车企研发新的电池包技术被要求控制电池包重量,即便车企人员提供技术细节,由于可能拖慢交付节奏、增加成本,宁德时代也配合消极。

不难看出,股价三年翻了20多倍的宁德时代,订单接到手软的同时,对创新需求在不断忽视。

让创新力降低的宁德时代没想到的是,近日,三峡能源、三峡资本宣布,将携手安徽省阜阳市、中科海钠打造全球首条钠离子电池规模化量产线,产能规模为1GWh,将于2022年正式投产。

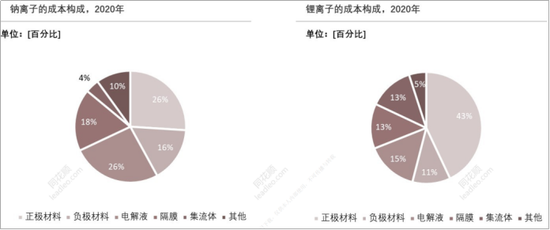

相比于宁德时代主要的锂电池产品,安全性方面,钠离子电池有相对稳定的电化学性能,使用更加安全。资源方面,钠离子电池主要电荷载体的钠离子地壳丰度约为2.36%,远高于锂离子的0.002%,资源储备丰富。

而成本方面,钠离子化合物可获取性强,因此价格稳定且低廉,约250元/吨,为电池级碳酸锂价格1/50。目前,电池级碳酸锂价格由2021年初的5万元/吨涨至8.55万元/吨,目前已经达到20万/吨以上,根据中科海钠披露,钠离子电池BOM成本较锂电池低30%左右,成本优势明显。

【来源:同花顺】

【来源:同花顺】虽然宁德时代也有布局钠离子电池,但其计划在2023年才会基本形成相关产业链,目前主要收入来源依然是锂电池。

不过,钠离子电池并不能取代锂离子电池,这两款电池各有优缺点,但随着三峡钠离子电池实现量产,必然会对宁德时代造成一定的冲击。

公募保业绩、机构或套利

作为机构和基金经最爱的机构和最爱的个股之一,年底套利、保业绩也是导致宁德时代大跌的原因之一。

三季报数据显示,三季度共有1485只基金重仓宁德时代,涉及120家基金公司,持股总量2.69亿股,持股占流通股比为13.19%,超越贵州茅台,成为公募基金第一大重仓股。

其中持有宁德时代股票数量最多的基金是易方达创业板ETF,其次则是农银汇理新能源主题、华安创业板50ETF、中欧时代先锋、华夏能源革新、东方红启东三年持有、汇添富消费行业,持股数量均超过300万股。

【来源:雪球】

【来源:雪球】新能源作为近年的高景气赛道,宁德时代今年以来股价持续上涨,导致新能源方向的基金收益颇丰,但赛道未来相当长时间的增长空间已经被透支。

那么,一方面是没有了高增速的预期,基金便会趋于保守,撤出一部分资金继续观望。另一方面,年关将近,多数基金经理为了保住业绩,也会选择高抛离场。

而事实上,海外规模最大的中国股票基金安联神州A股基金早就大举减持宁德时代。数据显示,安联神州A股基金于今年10月对宁德时代进行了减持操作,减持幅度高达18.58%。

另外,定增机构打压股价以便获得低价定增的筹码,或许也是原因之一。

8月12日,宁德时代抛出582亿元的天量定增预案,定增目的主要用于扩产。之后管理发函问询,宁德把定增金额下调为450亿,用途不变。期间股价震荡,先是下跌至逼近400元,然后一路上涨至690。

现在暴跌,不排除宁德时代定增方案即将落地,或者定增计划已经八九不离十了。

在这样的情况下,可以明确自己能参与定增的机构,当然是想着以更低的价格拿到筹码,而不是在高位接盘。所以定增机构故意打压股价,反向套利也是一种可能。

新能源产业发展现在,仍处于爆发前夜,电池行业作为其中一个领域,仍充满不确定性。其技术还处于快速变革期,很难判定某家企业是行业的领先者。

时代造就了宁德时代,也会造就不少的黑马。

(声明:本文仅代表作者观点,不代表新浪网立场。)