“蔚小理”还得继续烧

欢迎关注“新浪科技”的微信订阅号:techsina

文/赵晋杰

来源/字母榜(ID:wujicaijing)

11月29日,理想汽车发布最新一季财报。至此,国内造车新势力TOP3“蔚小理”的2021年第三季度财报已全部出炉。

营收端,蔚来以人民币98亿元居首,理想77.8亿元排在第二,小鹏垫尾,为57.2亿元。三家均实现了营收同比翻倍的增速。

本季度内,理想、小鹏、蔚来交付量分别为2.57万辆、2.51万辆和2.44万辆,蔚来从上季度的第一下滑至第三。

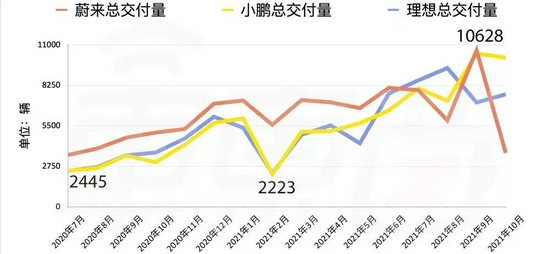

蔚来、理想、小鹏三家交付量趋势(2020年7月至2021年10月)图源:智东西

蔚来、理想、小鹏三家交付量趋势(2020年7月至2021年10月)图源:智东西销量差别不大的前提下,拉开三家营收差距的主要因素是车辆平均售价的不同。财报显示,蔚来整车平均售价在43万元左右;理想唯一一款车型理想ONE为33万元;小鹏两大在售车型中,P7为20万元左右,G3维持在20万元以内。

但“蔚小理”仍未摆脱亏损状态。其中,小鹏以创纪录的15.95亿元净亏损额排在第一,然后是蔚来的8.35亿元、理想的2150万元。

根据三家公司给出的第四季度业绩指引,对于2021全年营收,蔚来预计将达到356亿至363亿元,小鹏195亿至199亿元,理想252亿至258亿元。

年交付量端,蔚来预计达到9.0至9.2万辆,小鹏9.1至9.3万辆,理想8.5至8.7万辆。

在碳达峰、碳中和成为国家战略,助推新能源汽车大环境向好的大背景下,资本市场对三家公司的亏损扩大或者销量下跌,都抱以乐观心态。

截至11月30日美股收盘,理想股价上涨6.42%,市值356亿美元;小鹏股价上涨0.49%,市值440亿美元;蔚来股价上涨1.18%,市值644亿美元。

长桥海豚投研在分析中指出,理想领先蔚来和小鹏实现Non-GAAP(非美国会计准则)口径的经营利润和净利润双双转正,是推动其股价大涨的核心原因。

财报显示,理想上季度的Non-GAAP经营利润为2.6亿元,上年同期为经营亏损4500万元,第二季度为经营亏损3.7亿元;Non-GAAP净利润为3.4亿元,上年同期为净利润1600万元,第二季度为净亏损6510万元。

但放在全球新能源汽车市场,领跑者特斯拉已经保持了连续九个季度盈利的记录。更多后来者,如科技巨头小米、百度们,正在加速布局新能源车赛道,有望在3~5年后与“蔚小理”展开正面较量。这对于还在烧钱换规模的“蔚小理”都是不小的压力。

截至三季度末,蔚来、小鹏、理想现金储备分别达约470亿元、453.6亿元、488.3亿元。接下来考验三家公司领导层的是,如何将钱花在刀刃上,打造出品牌的差异化认知。

A

“蔚小理”的季度业绩各有亮点,同时也有自己的难题。

第三季度,理想成为三家公司中净亏损最少的一家,为2150万元。这里面既有理想只有一款在售车型,整体营销成本相对更低的原因,也脱不开理想创始人李想在成本开支上的克制。

与小鹏、蔚来相比,理想上季度的研发支出和销售费用都是最少的,整体毛利润率达到23.3%,高于蔚来的20.3%和小鹏的14.4%。

然而,资本市场对于勉强跨过盈亏线的理想,仍然存在不少疑虑,理想的市值目前也是“蔚小理”最低的一个。

理想one

理想one目前,理想只有单一车型,同时采用增程式油电混合驱动。这种模式帮助理想汽车在净亏损和毛利率方面暂时领先,但外界显然希望看到,理想在纯电动汽车和智能化技术研发方面的更多进展。

小鹏第三季度的研发投入再次超越蔚来,花费12.6亿元。作为“蔚小理”中营收最低的一家,小鹏将重心压在了自动驾驶等技术研发上。

但长桥海豚投研认为,高额的研发投入有可能进一步加剧小鹏盈利的难度,使其陷入“增收不增利”的困局之中。

此外,小鹏还提高了车辆平均售价。第三季度,由于定价更高的P7成为主销车型,销量占比达到77%,小鹏营收高于彭博分析师预期的52.06亿元,达到57.2亿元,预期差主要来自整车售价的提升。

小鹏P7

小鹏P7不过,小鹏汽车创始人、CEO何小鹏在财报电话会上表示,随着售价更低的P5交付,四季度公司平均售价将迎来下行。但他认为,智能汽车只有价格下探才能实现全面普及。

上季度,蔚来的净利润和研发投入都不及其他两家,但它有望成为特斯拉后,第二家季度营收破百亿的新能源汽车公司。

第三季度,蔚来营收达到98.1亿元,四季度预期营收区间在94亿至101亿元,距离百亿目标仅一步之遥。除了营收外,蔚来汽车第三季度的毛利率和营业利润均超预期。

然而,蔚来业绩超预期的贡献点不是来自核心的汽车销售业务,而是来自其他业务中的销售“碳积分”。第三季度中,“碳积分”给蔚来汽车贡献了5.17亿元净收入。

B

早在2020年底,“蔚小理”均实现了毛利率转正,告别了造一辆亏一辆的汽车销售困境。但整车利润转正近一年后,三家公司仍未走向盈利,它们的钱都烧到了哪里?

最主要的吞金大户,仍然是研发。

何小鹏、李斌和李想

何小鹏、李斌和李想理想第三季度财报称,未来将致力于投入更多研发资金,推动增程式电动车和纯电动车的并行发展,以及智能座舱和ADAS(高级驾驶辅助系统)技术的进步。

据官方介绍,理想汽车2021年研发费用将达到至少30亿元。未来3年内,这一标准将提高到每年60亿元。

按照计划,理想将在2022年推出新款增程式电车,并有望从2023年开始,每年至少推出2款纯电动车。

汽车行业分析师高家明认为,理想继续烧钱的空间还很多。“随着车型增多,智能化投入加大,理想的利润模型将会向小鹏、蔚来靠拢。”

同时,理想还在快速扩大销售网络点。这势必带来研发和营销费用的大幅增加。

好在理想已经有意识地收缩不必要的开支。去年7月,李想曾透露,公司“行政要求出差经济舱都必须买折扣最低,经济酒店都要两个同性一起住。理想ONE的上市发布会用不到200万就拿到上万的订单。”

但无论是面向长期新能源汽车电动化和智能化的进阶要求,还是满足资本市场对理想的更多期待,理想都到了推出更多新车型,尤其是纯电动汽车的扩张阶段。这有可能导致理想接下来几个季度的亏损扩大。

冠以智能化标签的小鹏汽车,早在二季度电话会议上就表示,公司筹集资金将主要用于研发和市场扩张,2021年研发支出会达到40亿元。

今年以来,小鹏动作很多,从P5、G9新车型亮相,到小鹏机器人、飞行汽车等新项目公布,以及自动驾驶系统更新、自动驾驶出租车计划的露面,小鹏给外界留下了重视技术,追求智能化的印象。

此外,小鹏汽车还将增加市场营销费用和基础设施、品牌建设费用,以及充电设备的费用。

何小鹏接受采访时,曾提到下一阶段的行业竞争进入“战国时代”,每家公司都需要储备更多“粮草”。

“新造车企业在发展初期(0~1阶段)需要约200亿元,企业在长远的发展阶段(1~100阶段)则需要超300亿元。”何小鹏说。

习惯了大手笔的蔚来,则给了50亿元的年度研发预算。蔚来CEO李斌表示,年底研发团队的规模将扩充为年初的两倍。

对于增收不增利的现象,蔚来曾解释,是因为今年公司将大量的工作重心放在了研发以及服务网络体系建设方面。

但受限于芯片短缺、产能调整等因素,蔚来汽车三季度花了最多的钱,却交付了最少的车。此外,因媲美海底捞式的用户服务而出圈的蔚来汽车,在用户群逐渐庞大后,一定程度上开始遭受巨大的维护成本压力,以及可能出现的服务不到位情况。

尽管蔚来车主服务被视为一项极有前景的盈利变现渠道,但东吴证券曾指出,蔚来定位高端的商业模式想要实现盈利难度更大,“阈值究竟在哪,如何做到投入产出平衡都是问题。”

为了维持高质量服务,蔚来还需要建立一支庞大的销售队伍。截至2020年底,蔚来销售人员高达4141人,占员工总数的53%。

尽管如此,蔚来也难以让所有用户满意。11月份,有蔚来车主爆料,称在河南洛阳叫的异地加电服务后,归还回来的车内有酒气、副驾驶位有呕吐物印记、脚垫有呕吐物。蔚来在回应中向该车主致歉,表示“专员服务质量是此次给您带来极差体验的关键”。

截至目前,蔚来用户已经突破十万。如果想要继续维持高质量服务,当用户从十万扩充到几百万几千万量级时,这无疑将变成一项巨大的烧钱项目。更不要说围绕电动车的充电桩、工厂等基础设备建设,这也都是“蔚小理”需要持续烧钱投入的项目。

C

“蔚小理”们的这场烧钱游戏何时是个头?

以当前烧钱最狠的蔚来汽车为例,长桥海豚投研给出的市场预期是,有望在2023年实现扭亏为盈。

造车是一个前期投入巨大、投资回收期较长的生意,它需要经历车型量产-销量爬坡-规模效应凸显-毛利率转正-净利润转正-回本等漫长过程。只有具备一定的规模效应,才能摸到盈利的曙光。

根据已经盈利的特斯拉表现,海外分析机构将这一规模效应的转折点粗略定在20万辆。而特斯拉也正是在2018年实现24.5万辆新车交付后,在2019年第二季度再次实现盈利,并一直保持至今。

而从蔚来2021年交付量和当前工厂产能现状看,2023年恰好有望实现交付量破20万里程碑。

但一个值得注意的信息是,特斯拉首次实现全年盈利的2020年,其实靠的是销售“碳积分”,而非来自汽车销售。

财报显示,2020年特斯拉通过出售“碳积分”赚取16亿美元,远远超过7.21亿美元的净利润。如果去除这项收入,特斯拉在2020年其实是净亏损状态。

而随着越来越多车企涉足电动汽车领域,碳积分交易是一项不可持久的生意。2023年的碳积分市场也势必不会如眼下这般火爆,蔚来们究竟还能否像特斯拉一样,靠着“双积分”政策曲线盈利,则要打上一个问号。

此外,在“蔚小理”用烧钱换规模的同时,更多竞争对手也在赶来的路上,既有百度、小米、华为这样的科技巨头,也有传统车企的转型探索。

三季度内,全球车企“一哥”大众,依托ID系列发布的五款纯电动车,就曾在8月销量上首次超过蔚来。

思瀚产业研究院表示,中国新能源汽车领域必将出现新进入者不断增多和越来越多企业退出产业相并存的格局,未来数年将迎来整个新能源汽车产业的快速洗牌。

针对不同造车流派间的竞争,私募股权基金渤海华美董事总经理夏雨此前表示:“在各有各的短板的情况下,谁能先把自己的短板补好,谁就有希望胜出。”

这是一场拼速度的竞赛,最后的决胜关键还要靠交付量说话。

play

play