争议中的B站,摸到了天花板

欢迎关注“新浪科技”的微信订阅号:techsina

文/郭丹纯 胡汀琅 编辑/付晓玲 闵知

数据支持/洞见数据研究院

刚刚过去的八月,在暑期档内容战事逐渐走向尾声中,各大视频平台也相继交出了上半年的成绩单。

整体成绩虽各有优劣,但用户核心基本盘方面,却一致地“平庸”。

比如,跨过了亿级会员门槛的腾讯视频和爱奇艺,付费会员增速放缓的情况在今年仍未有效缓解;正处于用户快速拉升期的B站,2021Q2季度DAU环比仅新增260万人,增长率不到5%。

这样的表现,难免引发市场的担忧情绪,可以看到,财报发布当日或次日,爱奇艺和B站的股价都有相应下跌情况。

不过,在中概股市场低迷的形势下,企业显然不愿意再看到,影响公司价值的消极情绪持续蔓延,往往通过或业务举措,或战略调整,来稳定市场信心。

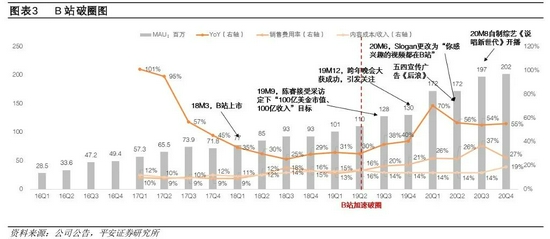

像B站在财报发布前公布,日活用户超越优酷,仅次于爱奇艺与腾讯视频,打破市场认知。而此前2020Q4电话会议中更提出:未来三年的用户增长目标,是在2023年之前,月活用户数可以达到4个亿。

战略层面明晰下,确实有一定效果。目前,看多党已经和看空党“势均力敌”,争执不下。

那么,到底哪种看法更有道理呢?依据又是什么?下面,本文将从货币化锚和用户锚两方面展开分析。

1 用户增长仍是B站核心矛盾

市场上关于看多与看空的争论,出发点众多,可细化到B站经营的方方面面。但本质上,是“货币化锚看空B站和用户增长锚看多B站”这两个对立观点。

持货币化锚观点大多考虑的是,在互联网流量红利见顶以及中概股集体不振的背景下,B站用户增长放缓的情况不可逆。用户规模可挖掘空间有限,那么企业价值的锚定点理应转移到商业价值。

但就数据表现来看,B站的货币化营收情况似乎并不理想,具体为:

·核心支撑的游戏业务,近几年收入增速几乎原地不动,2021Q2更是出现了负增长。

·学“优爱腾”的会员付费增值服务业务,无疑走上了一条为内容而持续“烧钱”之路。

·聚焦泛二次元产品的电商业务,难以与全品类覆盖的传统电商以及抖音、快手相抗。

·本应最具变现潜力的广告业务,也因“不做贴片广告”的承诺,有着天然限制。

由此,B站被看空者认为“商业变现能力一般”,长期企业价值想象力有限。

然而用户增长锚观点的持有者,并不认为B站到了切换商业价值估值的时候,理由是:B站的用户增长仍在拉升期,支撑点大致如下:

今年以来的用户增速放缓,理论上是受去年疫情高位以及数轮“破圈”活动的影响,属于短期效应。

另一方面,上述B站提出的“2023年用户规模达到4亿”目标,对比目前仅2.37亿的MAU,上升空间很大,企业发展重心也在此。

这一点有些券商(平安证券)也给出了假设预期:随着破圈成功,年龄层次更加均衡,Z世代用户比例降至50%(抖音、微博 Z世代用户比例均约为51%),则B站总用户规模可达4.65亿。

这种情况下,谈论B站货币化稳定输出为时尚早,而以用户增长空间论,价值潜力可期。

那么,到底哪一种理论支撑更具合理性呢?我们以刚经历估值锚定切换(从用户增长切换到变现价值)的拼多多为例,看一看B站目前究竟处于什么阶段。

就用户层面而言,拼多多价值锚定切换的前提是,2020年底其活跃买家数量即达到7.88亿,超越同期的阿里,成为活跃买家数量最大的平台。之后用户规模增速,归于平稳。

但与用户增长见顶相反,拼多多的用户粘性(MAU/活跃买家)却在不断拉升。如下图,2020Q3-2021Q2,连续4个季度粘性保持在90%左右;与此同时,ARPU也在快速增长。

用户消费习惯趋于稳定,货币化效率提高,决定着拼多多从基本稳定的用户锚逐渐向货币化锚过渡的发展推进。

而反观B站,似乎哪一项都称不上“达标”。

用户规模就不说了,B站在视频行业尚属第二梯队。

用户留存上,一方面自2020Q3以来,用户粘性明显下降;但另一方面,在日均使用时长上,自今年3月份以来有大的拉升。

这背后透露的逻辑,或许在于:去年以来的“破圈”活动,新用户实际“留下”有限,以及老用户因内容社区调性改变“逃离”,导致用户粘性下滑。然而留下的核心用户,或许有着高粘性特点,促使使用时长增加。

如此矛盾的表现,反映出B站的用户行为和消费特征仍处于摸索和适应阶段。

用户习惯未定型的同时,B站的业务结构也尚不稳定。如下图,各业务的收入比重还处于剧烈的变动“换挡期”,难以用货币化锚进行厘定和追踪。

综上来看,现阶段B站仍处于追求用户规模增长阶段,此时对B站进行货币化锚定缺乏底层基础支撑。

不过,在这个节点上,用户增速放缓已是事实。而单从企业目标和预期价值,就以用户增长锚看多B站,似乎欠缺说服力。

为了弄清楚这一点,我们从具体的行为入手,对B站的用户扩张潜力和可持续性进行测算分析,得到了不太一样的发现。

2 增长空间的“胡萝卜”,平台能否吃得着?

在外界认知里,B站可能是国内年轻用户纯度最高的平台之一。而B站的数据层面也例证了这一认知——据2021Q2电话会议:B站用户86%在35岁以下,平均用户年纪在22.8岁。

另外,我们在《“买买买”撑起B站内容“破圈”?》一文分析过,B站此前“破圈”的主力,是从Z世代(泛指1995-2009年间出生的一代)扩大到Z+世代(指1985-2009年出生)。

那么,这些年轻人能否支撑起B站“4亿用户”的扩张目标呢?我们对此进行了测算。

我们将B站现有2.34亿用户规模,按照用户年龄:是否为Z+世代,以及不同年龄用户分布情况:是否为一二线市场,划分出B站不同年龄用户的占比和分布情况,如下图左。

以全体网民数为基准,我们仍以用户年龄以及不同年龄用户分布做划分,可得以下的分布占比情况。

备注:假设不同等级城市,不同年龄层用户占比短期内大致不变,且其整体网民数量也不变。

备注:假设不同等级城市,不同年龄层用户占比短期内大致不变,且其整体网民数量也不变。由此,我们测算出B站在一二线城市(整体网民)的用户渗透情况为:Z+世代用户达到65%,非Z+世代用户6%;在下沉市场的渗透情况为:Z+世代用户占比达到45%,非Z+世代用户4%。

在合理范围内,我们假设B站未来在一二线城市的Z+世代渗透率可实现80%,在下沉市场Z+世代的渗透率可达到70%(下沉市场用户,相比一二线用户对B站喜好偏低)。

那么,据测算B站主力的Z+世代用户,在一二线市场和下沉市场的用户增长空间分别为2200万和6000万。【用户增长数=(未来渗透率-现有渗透率)*整体用户数】

而8200万的增长量,离达成4亿用户的平台目标远远不够,还差8400万的庞大缺口。这意味着B站要实现预期增长,需要大力、横向向非Z+世代用户扩张。

用作激励的“胡萝卜”已经挂在了眼前,那么,平台是否能吃得着呢?

“Z+世代”下沉市场扩张,强敌环伺

就目前来看,B站用户增长的重心仍是Z+世代,这从其内容布局的侧重就可以知道。

据2021Q1电话会议:我们还会进一步地去拓展情感类,比如说汽车品类、动物品类、健身健康品类等。因为这些也都是年轻人群感兴趣的内容,所以今年我们会很重视地去做这一块。

而从上述Z+世代用户的测算空间来说,B站现阶段年轻用户的扩张着力点,大概率在下沉市场。

但具体到实际推进上,B站目前做下沉无疑于“赤膊上阵”,在别人全副武装的领域“挑衅”。

如今,视频内容的下沉赛道,被抖音、快手牢牢把控。

据CNNIC今年8月底的《中国互联网络发展状况统计报告》,国内短视频受众已有8.8亿,占全体网民的87%左右。

想从这样的基本盘里“夺食”,B站要么能培养起新用户习惯,要么能有快速用户拉升的方法,来改变局面。

但从用户习惯入手,B站引以为傲的内容质量高标签,在下沉市场不见得是优势。毕竟对视频是娱乐需求的大众来讲,产品目标应该是让人放松不用脑子,而不是放松时候还要思考。要打破下沉用户的这一习惯,B站不仅要高投入的市场教育,更需要时间沉淀。

而如果采取先快速“拉人头”,再考虑市场培养的方式,B站可能同样得不偿失。

可以看到,抖音、快手在进一步下沉上的战争已经打了很久。

以极速版为载体,两家的“烧钱”拉人大战,虽然拉新效果亮眼,比如上线不到2年的抖音极速版,MAU已达到1.6亿,但其竞争模式已陷入囚徒困境,补贴根本停不下来。

而B站如果以此方式快速拉新,意味着成本将进一步高企,如果不用此方式,又丧失了竞争优势。

在视频内容赛道直接做用户下沉难度颇大的同时,B站以内容扩张(下沉)进行用户增长的策略,进展也不太顺利。

一般来说,明星或头部名人入驻,以及内容泛娱乐化,是大多数内容平台扩张,笼络尽可能多用户的普遍做法。这其中,做得比较成功有明星效应积聚的微博。

2014年微博重心转移,社会、明星以及影视等泛娱乐化话题成为平台内容输出主力,围绕明星本身,娱乐圈的大瓜、小瓜等话题,带来流量的持续涌入。

据《2018年微博粉丝白皮书》,2018年微博上娱乐明星粉丝总人次同比增长39亿,全年娱乐活跃粉丝近7500万。

借鉴这种模式,B站也在推进明星入驻,但实际效果却与微博差距颇大。如下图,同一明星在两家平台的粉丝数,可谓天差地别。

备注:统计时间截止于2021年9月

备注:统计时间截止于2021年9月效果不佳的原因,或许在于花大量时间精力制作视频,哪有在微博上随便发几张自拍就引来几十万点赞来得轻松。基于此,很多明星入驻B不久,就偃旗息鼓了(如曾轶可)。

在引入明星丰富内容输出的同时,B站也在扶持平台自身的内容下沉创作者,拓展供给,但进展仍然有限。

以2020年百大UP主为例,据调研,带有下沉标签的UP主,只有敬汉卿,阿幕降临等占比很小的一群(以带有下沉标签的猎奇、搞笑、生活内容为主的UP主)。

下沉内容创作者不仅少,且大部分来自于北京、上海等一二线城市,内容覆盖领域匮乏。这样的情况,很难谈有竞争力。

而在Z+世代下沉市场的用户扩张,强敌环伺,内容拓展推进不力的情况下,平台的用户拉长可能不得不向“非Z+世代”用户破圈转移。但在“年轻用户增长”为主的大方向下,平台似乎确实没有做这方面的准备。

“非Z+世代”年龄破圈布局空白

非Z+世代用户扩张的主力,无疑是高龄人群(毕竟“10”后最大也是小学生)。这一部分群体的视频内容需求有着特定的年龄特点,比如戏曲、大众舞蹈、军事等内容。

数据显示,西瓜视频从这部分群体的喜好入手,通过不断丰富相关内容,比如2019年,广场舞内容成为平台视频发布量的首位。到2020年底,在高龄人群市场争夺上,已占据明显优势。

相比之下,我们目前并未在B站的部署和规划中,搜集到相关布局。而其后期如果想跟进布局的话,差距拉开的情况下,追赶起来可能比较难。

总的来说,用户增长空间虽然极具想象力,但Z+世代下沉用户增长颇多掣肘,非Z+世代用户破年龄增长应对匮乏,让B站的用户拉升本身缺乏足够动力。

这样一来,“用户增长锚看多B站”论调也不太站得住脚。

3 小结

今年以来,B站用户增速持续放缓,此前一致看好B站模式的市场,由此出现争议对立。

转而以货币化锚定位B站的投资者,鉴于其业务营收表现,给出看空立场;继续以用户增长为锚定的投资者,以企业管理层给出的用户增长空间为参照,看好B站预期。

而据我们的分析、拆解、测算,认为用货币化锚定B站,时机未到,缺乏基础支撑;而用户增长锚定B站未来价值,并不支撑绝对利好的判断,反而利空的例证更充分。

至于预期结果究竟如何,就看要B站是否能突破各层面用户增长的限制因素。

(声明:本文仅代表作者观点,不代表新浪网立场。)

play

play