风声鹤唳之际,这家教育公司居然还想赴美上市?

欢迎关注“新浪科技”的微信订阅号:techsina

文/李新笛

来源:资本侦探(ID:deep_insights)

在滴滴风波、“双减”落地的大背景下,居然还有一家教育公司在寻求赴美上市。

7月14日,见知教育向SEC递交首份招股书,暂定募资规模为5000万美元。在此之前,见知教育曾五次“谋求”上市,2016年5月,见知教育在新三板挂牌交易,后于2017年11月从新三板摘牌。2018-2020年间,见知教育四次向港交所递交上市申请,但无一例外被拒绝。

中概股正面临着强监管压力,但见知教育依然逆风而行。这到底是一家什么样的公司?多次上市失败的经历,叠加压力陡增的中概股环境,见知教育这次的上市之路能顺利吗?

业务相对单一

高度依赖前三大客户

见知教育成立于2011年,前身为北京森途教育,其业务结构相对简单,主要分为教育内容服务和公司IT相关解决方案。

整体营收方面,招股书显示,2019年、2020年,见知教育的营收分别为3.59亿元和4.05亿元。2021年第一季度,其营收为9837.4万元,2020年同期则为5461.0万元。2019年、2020年,归属于见知教育股东的净利润为7999万元、8232万元,2021年第一季度,其净利润为986.1万元。

从营收占比来看,见知教育的收入主要来源于教育内容服务——2019年、2020年以及2021年第一季度,见知教育的教育内容服务收入,分别占总营收的71.1%、76.4%以及87.0%,公司IT相关解决方案的营收占比则在2019年到2021年呈下降趋势,营收分别占总营收的28.9%、23.6%和13.0%。

具体从商业模式看,见知教育的教育内容服务主要包含B2B2C和B2C两种模式。

B2B2C业务模式主要包括公司为国内高等院校、学术机构提供的在线学习平台订阅服务。目前,见知教育的B端高等教育机构客户达到2000家,主要包含二三本院校和职业教育机构。同时,公共图书馆、视频网站等机构客户则能够在不拥有版权的情况下支付一次性许可费来访问内容,并可以在本地下载和存储此类内容。

B2C业务模式则指的是,见知教育通过天翼视讯平台和电信供应商,以及自有的微信平台和官网,直接面向个人用户提供在线教育内容服务。从2019年到2020年,见知教育已销售了超过2200万套课程包和订阅。

相比B2B2C业务来说,B2C业务占据更大比重,且比重逐年上升。2019年、2020年和2021年一季度,见知教育的B2C业务分别占教育内容服务营收的71.1%、74.3%和77.5%。

见知教育的另一大业务是面向机构提供IT相关解决方案,这其中包含定制IT系统服务的设计和开发、设备采购和组装、技术支持和维护服务。该业务之于整体营收的贡献呈现下降趋势,仅有定制IT系统服务的设计和开发部分实现增长。

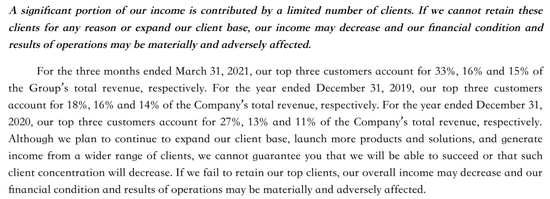

见知教育在招股书中还提到,其业务高度依赖有限的客户,如果双方合作出现变动,公司运营将会发生很大变化。招股书显示,截至2021年第一季度,见知教育来自前三大客户的收入分别占总收入的33%、16%、15%。

图源:见知教育招股书

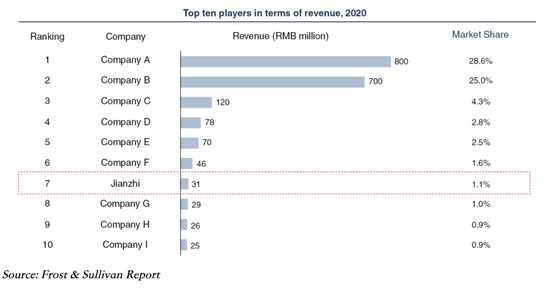

图源:见知教育招股书从供需关系来看,见知教育之于客户的话语权并不充分。行业存在多个教育内容服务提供商,相较同行,见知教育的市场份额仍有较大提高空间,其在拓展市场时势必需要更大投入。

这也是见知教育冲击IPO的重要驱动力。

图源:见知教育招股书

图源:见知教育招股书上市之路异常曲折

招股书显示,2016年5月,见知教育在新三板挂牌,但公司认为新三板交易的股票的流动性相对较低,因此于2017年11月7日主动停止在新三板挂牌。

为了寻求更好的股票流动性,在2018年到2020年期间,见知教育四次向港交所递交招股书,但均未成功。

从A股、港股,如今又希望奔赴美股,见知教育对资金的需求是主要驱动力。

见知教育的业务大多需要自主研发,截至2021年3月31日,见知教育的教育内容库包含超过25000个在线视频课程,总计时长约4500小时,其中70%以上为自主开发,覆盖创业指导课程、专业技能培训课程、技能提升课程和专业认证测评。

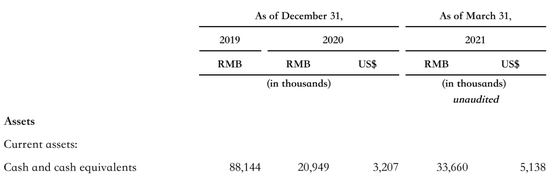

根据招股书,2021年一季度公司期末现金及现金等价物余额仅为3366万元,而该季度光营收成本都达到了7274万元。

图源:见知教育招股书

图源:见知教育招股书见知教育在招股书中也明确表达了筹资用途:约50%用于开发和制作新的教育内容,以及从第三方购买教育内容;约25%用于产品开发和技术能力方面的研发支出;约10%用于销售和营销以及客户服务活动;约10%用于营运资金,如潜在收购和战略投资,剩余5%预计将用于其他一般企业用途。

内忧外患 未来难料

无论是面向高等教育机构、还是做线上教育,见知教育的业务其实都赶上了潮流。

教育部数据显示,我国共有2688所普通高校和268所成人高等教育机构。随着互联网的普及和数字技术的发展,数字化内容更加普及和便利,越来越多的高等教育机构也愿意购买数字化资源让学生使用,高等教育是一个广阔的市场。

据Frost & Sullivan(弗若斯特沙利文)报告显示,中国高等教育数字图书馆市场规模扩大从2016年的人民币13亿元增至2020年的人民币28亿元,复合年增长率为21.1%。预计2020年至2025年市场规模将扩大至人民币58亿元,复合年增长率为15.7%。

同时,中国在线教育市场也是一块大蛋糕,其总收入从2016年的744亿元增至2020年的2606亿元,复合年增长率为 36.8%。随着学生的增多,入学人数和课程价格上涨,中国在线教育市场的总收入有望在2025年达到9066亿元,2020-2025年复合年增长率预计为28.3%。

但见知教育的赴美上市之路仍充满着不确定性。

一方面,在滴滴事件之后,中概股面临着来自中美两国的监管压力。7月10日,国家互联网信息办公室发布关于《网络安全审查办法(修订草案征求意见稿)》公开征求意见的通知,其中要求掌握超过100万用户个人信息的运营者赴国外上市,必须向网络安全审查办公室申报网络安全审查。见知教育虽未披露具体用户数据,但仅其高等教育机构用户就有2000家,关联的个人用户很可能超过100万。

中概股来自美国方面的压力也在增大。7月30日,美国证券交易委员会(SEC)发布声明,表示今后赴美上市的中国企业必须进一步加强信息披露,并披露相关风险。

另一方面,7月中旬的“双减”政策发布后,教育类中概股迎来震荡。尽管见知教育的业务不属于K12范畴,但资本市场对教育类中概股的谨慎态度,有可能波及到试图上市的见知教育。

除了政策环境充满不确定性,见知教育自身的运营状况也存在问题。

见知教育的体量较小。截至2021年3月31日,见知教育共拥有99名全职员工,其中技术产品研发人员为57人,占比最大,达到58%。与教育巨头和大厂们动辄数千上万的员工相比,见知教育在规模上相形见绌。

同时,业务单一、依赖第三方公司,都让见知教育的运营风险显著提高。除了对几大客户的依赖,见知教育B2C业务课程的推广也依赖三家第三方营销公司,一旦合作出现变动,见知教育势必会受到影响。

外部环境巨变,自身运营承压,见知教育的上市之路和未来发展,难言顺利。

(声明:本文仅代表作者观点,不代表新浪网立场。)

play

play