靠着蜗牛豪赚11亿,青瓷游戏却想做“出海”的弄潮儿?

欢迎关注“新浪科技”的微信订阅号:techsina

文/港股研究社

来源:港股研究社(ID:ganggushe)

谈论起游戏行业,过去一年多时间,听到最多的消息,便是一级市场上互联网玩家在游戏行业大打出手。

腾讯、字节、哔哩哔哩频繁出手,对各类游戏公司投资、收购,搅的游戏领域“天翻地覆”,这也加速了中国手游的发展。

6月25日晚间,青瓷游戏向港交所递交招股申请书,中金公司及中信里昂为联席保荐人。

此次,青瓷游戏递表港交所,不仅为游戏行业注入了新鲜血液,也是今年以来,首家游戏公司在资本市场的亮相,使其备受市场瞩目。

作为国内首批吃上手游发展红利的玩家,青瓷游戏IPO的消息也成为市场关注的热点。那么,作为以手游发家的企业,发展究竟如何?如今,中手游企业纷纷“出国留学”,青瓷游戏还能找到属于自己的空间吗?

九年深耕,诞生在“摇篮”的RPG标杆

说到最早的手游,可能很多人第一时间想到的是贪吃蛇、推箱子这些,但早期的手游与现在的手游相比,还是相对平淡。

时间追溯到2008年至2013年的这个阶段,随着手机产业飞速的发展,加速了iPhone和安卓智能机的普及,让手游脱离了物理按键的局限,手游的游玩方式变得多样化。

也就是在这一时期,青瓷游戏在2012年3月在厦门成立,成为当时较早一批赶上中国手游发展初潮的赛道玩家。

到了2013年,在安卓和IOS的支持下,手游产业迎来爆炸式的增长,青瓷游戏推出了第一款自研自发产品《格子RPG》,在当时拿到了月流水数百万的成绩。

2014年,推出《格子RPG》一年后的青瓷游戏,就斩获了厦门吉比特投资,如今,吉比特已经成为青瓷游戏的第二股东,持股达到21.37%。

三年的摸索,也让青瓷游戏探寻到了一条新兴市场,2015年, 青瓷游戏进军H5游戏领域,《无尽大冒险》在6月推出,是青瓷自主开发的放置类游戏,截至最后实际可行日期,游戏在中国iOS App Store获得超过150次「编辑推荐」,并获得4.7分的最高评。

时间来到2016年,经过四年时间的打磨,青瓷游戏在中国市场正式推出首个主打手游《愚公移山3—智叟的反击》,但当时并没有获得很好的反响。

不过,同年8月,青瓷游戏上线《不思议迷宫》,在2017年累计超过70天荣登中国iOS付费游戏排行榜榜首,截至今年三月底累计注册玩家超过2310万人,是中国Rogue-like RPG类别游戏的标杆。

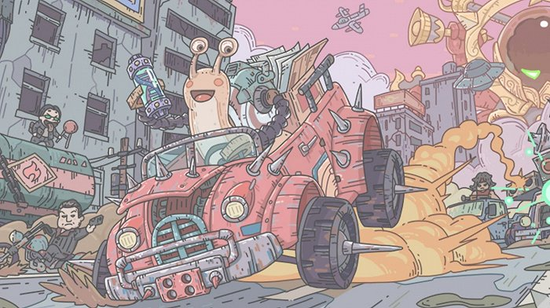

随后,在2018—2020年期间,青瓷游戏又推出了几款标志性手游,其中,2020年6月推出的《最强蜗牛》,首月录得流水就超过4亿元,平均MAU为440万人,并在2020年中国iOS游戏畅销榜上最高排名第二。

2021年也是青瓷游戏的巅峰之年,3月推出的《提灯与地下城》首月流水突破1.85亿元,推出后连续六日在中国iOS十大免费游戏排行榜登上榜首,并在中国iOS游戏畅销榜上最高排名第四。

4月份,青瓷游戏又受到了B站、阿里、腾讯等互联网巨头的青睐,收获到3.03亿元的股权融资,腾讯等成也为继吉比特之后的主要股东。

可以预见的是,随着中国手游的发展,青瓷游戏的故事还在继续,面对赛道红利的释放,玩家在不断布局,对于青瓷游戏来讲,如何撑起上市之路,也引发了市场的探讨。

单年营收翻十倍,获阿里、腾讯“站台”

随着港股市场的价值凸显,投资者纷纷将目光转向港股上市公司,年初至今,在南向资金的带动下,港股手游股整体板块出现上涨,截止今日收盘,累计涨幅达到11.58%。

翻看游戏股涨幅的原因,部分个股在于蹭了近年来休闲游戏爆发的热度,休闲游戏是国内游戏市场中用户规模最大的一个品类,在青瓷游戏的游戏产品类别中,多数也都属于休闲游戏,这也意味着, 随着休闲游戏行业的持续爆发,作为深耕该赛道的行业玩家,也将持续受益。

2020年下半年,腾讯与字节的游戏大战正式拉开帷幕,二者在游戏行业频繁进行投资、收购。其中,最为出名的要属字节收购米哈游,在这件事情上,字节算是将了腾讯一军。随后,米哈游推出的《原神》力压腾讯旗下的《王者荣耀》、《和平精英》一度长期霸榜,这也刺激手游市场热情的高涨。

回归到青瓷游戏本身,随着近10年的积累,青瓷游戏的游戏产品品类也覆盖了较广的范围,据弗若斯特沙利文统计,按休闲游戏及放置类游戏的流水计,青瓷游戏在2020年中国所有移动游戏公司中分别排名第三及第二。

另外,青瓷游戏的股东阵营也十分豪华,成立至今,青瓷游戏经历过了三轮融资,今年四月,吉比特分别向腾讯、阿里以及B站转让了青瓷游戏3.37%的股权,这也外界一度猜测是在为上市做准备。

就营收以及盈利而言,近几年来,青瓷游戏的营收规模呈现爆发式增长,招股书显示,2020年公司实现营收12.27亿元,比2019年营收增长超出10倍有余,与一众港股上市公司对比也能明显看出,2020年青瓷游戏的收入规模已超过今年大涨的赤子城科技和百奥家庭互动。

步入2021年后,公司依旧保持较高的营收增速。招股书显示,今年一季度,公司营收达4.81亿元,特别是在净利方面,一季度净利润为1.67亿元,超出去年全年净利总和。

这波业绩呈爆发式增长的背后,或许要归功于《最强蜗牛》的出色表现。期内该游戏贡献了11.70亿元的收入,占公司总营收的九成。换而言之,这款游戏在一定程度上给予了青瓷游戏赴港上市的底气。

综上所述,自身实力的加持、明星股东的投入,加之行业赛道的火热,青瓷游戏的上市资本也日渐明朗。目前,中国互联网企业都在向海外走去,青瓷游戏也在向这一靠拢。不过,面对海外市场的些许压力,青瓷游戏出海能有多少想象力?

中国手游加速出海,青瓷游戏跟着变“洋”?

讲起中国游戏企业出海,算是一件习以为常的事情,伴随字节、腾讯、网易以及一些中小厂商在海外市场的公司发力,中国手游出海也是取得一定突破。

《2020中国游戏产业报告》显示,2020年中国自主研发游戏海外市场实际销售收入为154.50亿美元,同比增长33.25%,增速同比增长12.3个百分点,收入增速创下了近4年以来新高。

2021年,中国游戏出海的热情依然高涨,既有以腾讯、米哈游为首的头部游戏厂商加速征战全球,也有中小型游戏公司,FunPlus和Magic Tavern两家自创立之初就专注于游戏出海的企业,如今也获得了一定的突破。

招股书中,青瓷游戏也提到,将海外市场作为公司未来发展的主要战略方向,日本、韩国及港澳台的玩家作为最初主要目标受众群体,随后逐步扩展至欧洲及美国等地区。

对于以休闲游戏作为自身主要战略的青瓷游戏,或是打开海外市场的关键所在,作为海外游戏市场中用户规模最大的一个品类,休闲游戏在吸引游戏泛用户方面具有更强优势,从过往海外投放数据来看,不论是策略类游戏,亦或是竞技类游戏,都在向轻度休闲类游戏的方向转型。

日、韩市场用户也更偏向于休闲益智类游戏,莉莉丝的《万国觉醒》、《偶像梦幻祭音游》以及与《三国志》IP相关的游戏均有不错的表现,这也为青瓷游戏打开市场提供了借鉴作用,Sensor Tower披露的2019年9月出海手游产品收入排行榜数据显示,莉莉丝发行的《万国觉醒》当月全球收入超过5400万美元,环比上涨68.9%,是上年同期的9.6倍。

不过,即便如此,对于青瓷游戏来讲,在充满机遇的同时,出海也遍布荆棘。

在三七互娱产品副总裁殷天明看来,文化差异是中国游戏出海的难题之一。殷天明认为,中国游戏厂商大多时候是闭门造车,并没有深入了解中国和欧美以及其他地区文化差别。

事实上,也确实如此,随着中国企业出海的加速,近年来,不只是游戏行业,许多互联网行业都在向着出海走去,但由于海外规模快速扩张,导致许多业务以及模式都是“照搬就做”,许多企业出现水土不服,快手Kwai就是一个明显的例子。

另外,近期全球买量成本的攀升,越发考验游戏厂商对用户运营能力。根据Apps Flyer给出的数据,2019年美国市场获得一位核心玩家的下载,成本高达5美元,这也意味着,获得一名稳定用户,就需要长期的资金投入,而国内大部分厂商会优先保国内投入,在出海时选择短周期买量,甚至有些厂商在海外买量仅持续三天就选择放弃。

但在这样的选择下,难以在国内本就饱和的市场中获得显著成效,而海外市场也无法打出名头,很容易竹篮打水一场空的境地。

这一点在青瓷游戏中也有反映,根据招股书,2020年,青瓷游戏营销费用高达5.24亿元,今年一季度季度的上涨到1.77亿元。大量的营销虽然在增加曝光度、吸引玩家等方面起到了一定的作用,但对青瓷游戏的盈利情况也造成了一定的影响,2020年,青瓷游戏的净利率由2019的22.1%减少至8.5%。

总的来看,青瓷游戏虽然凭借单一爆款撑起上市之路,但其依靠“高投入”换营收的弊病,或会后续发展的一大阻碍,而出海之路目前还不明朗,青瓷游戏在休闲游戏品类有所作为,但能否克服本土化以及持续的资金投入,或是日后冲击海外的关键所在。

(声明:本文仅代表作者观点,不代表新浪网立场。)

play

play