从最惨到最富,蔚来2020上演生死时速

智能汽车赛道的变化一日千里,不仅要跑赢自己,更要跑赢行业。

欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/罗宁

来源:商业数据派(ID:business-data)

在经历了2019年业务、现金流等方面的至暗时刻后,蔚来汽车又在2020年坐上资本市场的过山车,市值达到历史巅峰728.4亿美元,一度位列中国汽车上市公司市值第二名。

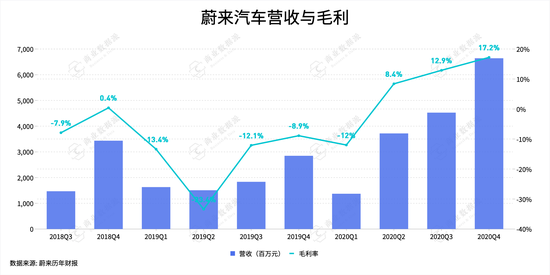

可见,作为中国三家汽车新势力中起步最早,销量最高的公司,市场对蔚来汽车寄予厚望,但昨天蔚来汽车公布的2020年Q4及全年财报中来看,在第四季度,虽然毛利率提升至17.2%,创历史新高,但净亏损环比扩大32.6%,同比收窄51.5%,并没有达到市场预期。随后,在近期美股持续动荡的背景下,美东时间3月2日蔚来股价收盘价43.29美元,大跌-13.00%,市值676.47亿美元。

市场情绪翻译过来即是,智能汽车赛道的变化一日千里,不仅要跑赢自己,更要跑赢行业。

尽管如此,相比2020年同期2~3美元的股价低谷,蔚来显然已经咸鱼翻身。

无论是美股还是A股,整个新能源行业在2020年都呈现出爆发式的增长,又在2021开年之初经历了剧烈的回调,蔚来的咸鱼翻身可谓是踩中新能源的历史转折点,六分靠行业,四分靠自己。

在经历巨大的变化和压力之后,蔚来汽车要在2021年迎接更多对手的挑战,这位造车新贵的下一步会走向何处,分析师对于蔚来的期待和担忧又有哪些?或许我们能从财报和业绩电话会议中窥见全貌。

毛利率持续提升,亏损收窄不及预期

财报指出,蔚来汽车2020年第四季度营收66.411亿元人民币,同比增长133.2%,环比增长46.7%;截至2020年12月31日,蔚来汽车全年营收162.6亿元人民币,同比增长107.8%。

蔚来汽车第四季度综合毛利率17.2%,第三季度则为14.5%,相比之下2019年第四季度为-6.0%,毛利率整体向好。

随后的业绩电话会议中,蔚来提到,得益于高毛利率车型ES8和EC6的交付量增加,也得益于制造费效的改善,蔚来整车毛利从第三季度的14.5%增加到了第四季度17.2%,毛利率连续四个季度在持续提升。而第四季度碳积分销售毛利为1.2亿人民币,对毛利率的贡献为1.8%,也帮助改善了综合毛利,预计第一季度整车毛利率依然会有提高。

在净亏损方面,2020年第四季度,蔚来汽车净亏损13.886亿元人民币,较前一季度扩大32.6%,与去年同期相比收窄51.5%;归属于公司普通股股东的净亏损为14.922亿人民币,与上一季度相比扩大25.6%,与去年同期相比收窄48.4%。2020年全年经营性亏损46.1亿元人民币,收窄58.4%。

据雅虎财经频道提供的数据显示,15名华尔街分析师此前平均预期,不按照美国通用会计准则,蔚来汽车2020年调整后每股美国存托股票亏损将达0.6美元。财报显示,不计入股权奖励支出以及可赎回非控股权益对赎回价值的增值(不按照美国通用会计准则),蔚来汽车2020年的调整后每股美国存托股票基本和摊薄亏损均为人民币4.32元(约合0.66美元),不及分析师预期。

新车交付方面,蔚来2020年第四季度交付新车17353辆,环比增长40.4%,其中包括4873辆ES8、7574辆ES6和4906辆EC6,较第三季度12206辆增长43.8%,相比之下2019年第四季度交付8224辆,同比增长111%。

第四季度,预计2021年第一季度交付量将达20000-20500辆,同比增长421%-434%,这个增速依然非常快。

“我们预计车辆交付量将实现年均50%的增长,2021年的增速可能会更快一些。”特斯拉在一份声明中表示。2020年,特斯拉交付了接近50万辆电动车,平均每个季度12.5万量。

而在前两天理想汽车发布的财报中预计,其一季度车辆交付量则将达到10500至11500辆,同比增长约262.6%至297.1%。

但蔚来面临的风险也不少,主要在品牌&产品定位,供应链风险和新市场拓展方面。

蔚来汽车董事长李斌提到,电池供应将会是最大瓶颈,加上全球芯片荒持续,每一天都会有变化,这对Q2的交付存在着风险。另一方面,财报中指出蔚来将会扩展海外市场,尤其是下半年重点的欧洲市场,究竟能否达到既定目标,这也是让人好奇的问题。

诸多问题,诸多挑战,蔚来今年还将面临新能源车补贴退坡、造车新势力不断增多的大环境,其压力之大可想而知。

市场竞争加剧 蔚来高端定位受挑战

在财报发布后的电话会议上,德意志银行分析师的第一个问题就瞄向了“品牌定位”:蔚来目前定位于高端市场,你们对于这一个细分市场的关注是否会有变化?你们是否有建立新品牌进入主流市场的计划?

李斌表示,NIO的品牌会关注在高端的市场,不会进入到大众市场。我们在几年前做过一些尝试,通过投资的方式,和GAC、广汽长安做给一些尝试,目前在这些公司都已经降低了股比,原来是40%多的股份,现在降到5%以下;从另外一个角度来讲,也给自己更积极的去进行大众市场的尝试提供了一些可能性,这个是我们一个长期的战略。

分析师提出的这个问题的背景是,蔚来成长的这三年里,对手出现的越来越多,这在2021年的当下表现尤其明现。

首先是国内的新对手。去年下半年到现在,不论是纯电动领域亦或是增程式领域,国内走上牌桌的新能源汽车玩家越来越多,新造车领域热潮不断,不但科技公司如百度、阿里、腾讯、小米等摩拳擦掌,传统汽车品牌包括上汽、北汽、广汽、东风等汽车品牌也都加紧行动起来,想要在这一“坡长雪厚”的赛道上分到蛋糕。

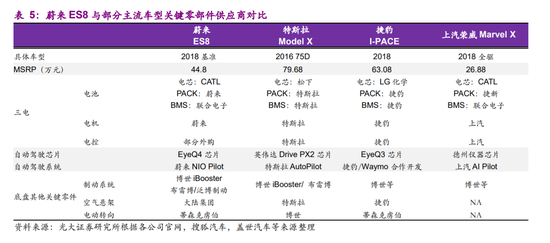

海外的老对手也不容小觑。虎视眈眈的特斯拉开年便通过降价将Model Y杀入30万元价位段,尽管李斌一再表示蔚来不会采取降价策略,但对手似乎已经做好了抢占市场的准备,对比同价位同类型产品,Model Y不仅拥有技术领先的电池PACK/BMS技术与Auto Polot功能,品牌影响力也更强,因此对于蔚来销量正在造成冲击。

特斯拉Model Y年初降价至今,预定已经排起长队,需等待至少三个月时间,其官网甚至在降价当天一度陷入瘫痪状态,也有不少预定蔚来车主在特斯拉降价后转投特斯拉怀抱。价格和品牌双重竞争加剧,蔚来的先发优势正在被弱化。

国内供应链的成熟则进一步催化了竞争格局。经过近三年新造车势力的发展,国内新能源汽车相关供应链已逐渐完善起来,从芯片到电池,从材料到装配,摸清门路的传统汽车厂商们都已行动起来,这才有了今年年初各大车企纷纷进场的消息。

有投资者评论,“那么多公司下场造车说明一件事情,只要有钱,造车的门槛没有那么高。电动车的供应链已经消费电子化,主机厂只要管总体设计和软件,硬件全靠供应链公司,结果造成了硬件上差距不大,传统车厂转型也容易。”

加速布局海外 寻找新增长点

蔚来当然也在寻找新的出路,首先想到的新方法,是从国内走出去,其今年一个重要目标便是开拓欧洲市场。

在财报电话会上,李斌指出今年下半年欧洲市场的销售和服务将正式展开。“目前按照计划在推进,产品的准备、销售服务网络的准备、团队的准备”。

而北美市场,蔚来则不会很快进入,“很早之前我们就在进行研究,我们还在进行商业模式的一个探索和一些研究各种各样的可能性,当然我们肯定会进的,我们会非常有耐心地去做。”

但这条路好走吗?

蔚来的海外之旅自创立之初就已经开始,2017年2月23日,蔚来纯电汽车EP9在得克萨斯美洲赛道的无人驾驶测试中创造了每小时257公里的速度纪录,成为全球最快无人驾驶汽车。另外,在欧洲、美国的研发团队也早早建立起来,似乎都为其国际化之路做好准备,但随着2019年蔚来在国内遇到的资金链问题而一度大幅裁员,让海外进程放缓不少。

而随着2020年2月25日蔚来汽车落户合肥,合肥政府对于“蔚来中国总部”注资近200亿元人民币,并对蔚来汽车提出一系列要求,包括在2020年蔚来汽车需上市3 款新车型,在2024年营收额要突破千亿,并在2025年前登陆科创板等。

融资有着落,打开国内量产的开关之后,蔚来汽车继续推进海外市场似乎顺理成章。

但走这一步,风险也不小。尽管目前在国内,蔚来在产品力、线下布局、社区搭建等方面都有着本土化优势,但也耗费了相当大的资源和时间,这一切投入能否击中海外用户痛点是个未知数。

比如,蔚来引以为傲的换电服务,是否能在海外同样吸引用户,如何去解决建设换电站成本高昂的问题,如何在碎片化的欧洲市场做好各地的本土化服务,这些问题需要耗费大量物力财力,这些问题,在本次财报电话中并未能详细呈现。

(图片来源于MJ车谈)

(图片来源于MJ车谈)另一方面,蔚来在今年一月NIO DAY上正式发布高端轿车产品ET7,不但在配置上成为目前最强,还为下一步盈利增长点——NAD服务寻找机会,这一点在财报电话会中亦有所体现。

“NAD和现在的ADAS一次性收费方式相比,更多是对于存量用户的收费模式。”李斌谈到,“如果这辆车是15年的收费周期,这15年里面你都有机会去获取收入,从这个角度来讲我们认为从车的整个寿命周期来讲,它的收入模型是比现在的应该是获得更好的收入。”他同时将蔚来与Google、微软云服务作为对比,认为NAD将成为蔚来的增长引擎,并想借此寻找公司新一轮增长点。

这个观点在特斯拉即将采取FSD订阅制上也得到了体现,但不同于特斯拉,蔚来ET7还没有交付,因此官方宣称的最强硬件带来的更好的NAD体验是否符合预期依然还存在未知数。

这里需要说一句,为了实现蔚来自动驾驶方面的未来布局,ET7拥有目前汽车上的“最强大脑”,配备了四颗价格不菲的NVIDIA Drive Orin芯片,总算力高达1061 TOPS,同时配备最强“双眼”,让800万像素自动驾驶高清摄像头配合一个超远距离高精度激光雷达,实现最远500米的超远探测距离。

但UBS分析师质疑,如果所有的车都标配这样的硬件冗余,整车的硬件成本很高,毛利率也会受到影响。对于没有选择自动驾驶的用户,这些硬件是否标配,或者可以选择后装订阅?

关于收费模式,蔚来目前设定的NAD订阅服务费是680元,但用户能否购买这一服务长达10年以上,甚至达到李斌所说的15年,这一点目前依然无法预料。

根据此前特斯拉2020 Q4财报电话会中提到的,中国特斯拉车主只有1-2%的买了全自动驾驶服务(FSD),可见其对用户吸引力依然还不够大。

(商业数据派根据公开资料梳理)

(商业数据派根据公开资料梳理)我们还要看到,相比特斯拉FSD,蔚来在自动驾驶技术上依然有差距,要看到突破,至少要在明年Q4蔚来正式交付ET7后我们才会知道答案,这款车较高的价格(44.8万起)也会影响用户决策。

而眼下,无论是扩展海外亦或者通过NAD作为新的增长点,蔚来这两条路都还有非常多的不确定性。

蔚来的风险及话语权

“蔚来的终极对手是苹果。”李斌曾经在很多场合这样说过。但苹果尚未正式推出智能汽车,无法进行对比,孰强孰弱尚不可知。但在更实际的市场中,蔚来依然面临着老对手特斯拉,以及众多中国新智能汽车玩家的身上。

如前面提到,国内造车新玩家增多,很大原因在于供应链的成熟,在整合供应链技术方面,蔚来起步早,积累的优势更大,但至今依未能在核心部分如汽车自动驾驶芯片上带来核心科技,选择英伟达这样的合作伙伴就意味着无法掌握自动驾驶芯片话语权,这显然是其潜在的风险。

(数据来自光大证券)

(数据来自光大证券)在以电池、电机、电控为主的三电核心中,蔚来仅在电池PACK、电机上使用自家技术,电池电芯、BMS以及电控方面都采用供应链提供产品。相对而言,特斯拉在三电核心领域几乎已完全自主化,同时在自动驾驶芯片领域也已深耕多年,采用自家驾驶芯片的好处是大大降低了生产成本,并进一步掌握自动驾驶技术主动权。

在这些核心技术上,蔚来依旧需要追赶。但ET7是否是在盲目堆砌高成本硬件,是否会影响毛利率,需要继续观察。而要想在这场新能源晋级赛中继续领先,降低成本、提升产量依然是蔚来的当务之急。

不过蔚来手中有也有一些牌会转化成话语权,这是让投资者和用户对其信心依旧的关键。

首先是对于线下服务网点的建设。电话会上,李斌提到有BBA 4S店的地方都将会有蔚来线下店。蔚来首席财务官奉玮则表示“NIO House(蔚来线下店)是重要的订单转化渠道,有助于提升品牌知名度,扩大用户触点,促进销售转化;同时具备极强的品牌传播功能”。

如此一来,蔚来在线下将有更多用户运营场所,也为其推动服务深入带来好处。蔚来在全国共有224个服务网点,覆盖107座城市,而蔚来用户最关心的换电站如今已建成191座,覆盖76个城市,预计2021年第二季度将进一步部署体验更好的第二代换电站,并将换电站总量增加至少500个。

其次,蔚来开始在自动驾驶上持续发力。在电话会中,李斌提到不仅仅是ET7,包括EC6, ES6和ES8在内的其他车型也将基于NIO Adam超算平台和NIO Aquila超感平台进一步开发,但具体时间待定。若能够实现这一规划,蔚来不仅能够摊销成本,还可以将NAD自动驾驶能力打造成新的技术壁垒和增长点。

最后,我们依然要提到作为国内最早将量产车和服务交付给用户的新造车企业,蔚来在用户运营上的实力比其它竞争对手更强,和特斯拉相比则更具本土优势,这是蔚来能积累用户口碑的原因之一,不过如何在控制营销成本的同时保证用户运营策略,这一点则是常谈常新的问题。

从智能手机历史来看,当下的智能电动汽车正如2010年小米加入战场时的智能手机市场,中国力量在打通供应链,积累核心技术的同时不断推出新产品加速布局,将拥有更广的市场,从全球智能手机出货量份额来看,中资品牌由2013年的4.9%增长至2019年的38.4%(中信证券数据),如今的三大造车新势力也很可能延续这样的发展路线。

身处软件定义汽车时代,蔚来NAD对标特斯拉FSD,汽车正在转变为算力+软件的设备,当下,整个产业链都在为高级别自动驾驶落地摩拳擦掌,以实现更好的用户体验作为目标,这或许才是蔚来眼中的未来,但眼下,牌桌上坐满了人,已不再是三年前的模样。

(声明:本文仅代表作者观点,不代表新浪网立场。)