|

不支持Flash

|

|

|

|

机构争夺期指话语权 布局权重股http://www.sina.com.cn 2007年03月06日 17:06 《新财富》

2006年第四季度,基金重仓股中沪深300指数前30大权重股的比例大幅提升至70%,其中重仓持有2006年10月27日上市的工商银行的总量占其流通A股的25%。 我们的研究显示,在沪深300大权重板块估值优势已不复存在的情况下,机构仍然大量增持银行股等权重板块股票的原因,是股指期货推出的预期。据测算,2007年沪深300中银行板块的权重将达20.5%,较2006年上升约3个百分点。这使得机构利用银行等权重板块操纵指数、进而影响股指期货的可能性大为增强。 未来机构操纵股指期货的模式有两种,一是操纵A股权重股板块以影响期货价格,一是通过H股间接影响A股以操纵期货价格。从这两种模式分析着手,我们发现,目前权重股争夺战的背后实质是,以基金为代表的中资投资机构与包括海外资金在内的对手争夺“股指期货话语权”。对基金而言,掌握了话语权就能够保持在市场中的主动性,进而维护自己的投资利益。而对其对手资金而言,掌握了这个话语权,就可以对A股市场予取予求,将其收益最大化。 然而,国内基金在明,对手在暗,仅有与散户周旋的技巧显然已远不足够,基金还需要有与经验丰富、善用各种金融工具(包括股指期货)、操作手法隐蔽的对手博弈的勇气与智慧。我们认为,在权重股估值优势已不明显、股指期货推出时间表充满变数的情况下,基金争夺话语权的行为应更有技巧性、更理性。 彭艳 蒋瑛琨 孙佳宁 吴天宇/文 本刊李凌、于欣对本文有贡献 近几个月来,沪深300指数权重股成为市场抢筹对象。 统计显示,2006年10月9日至12月29日,沪深300指数前30只权重股中仅有4只股票涨幅落后于该指数。此外,这30只权重股呈现权重排名靠前、涨幅排名也靠前的特点。沪深300成分股涨幅排名前12名的股票中,有10只股票的权重排名也处在前12位(图1)。

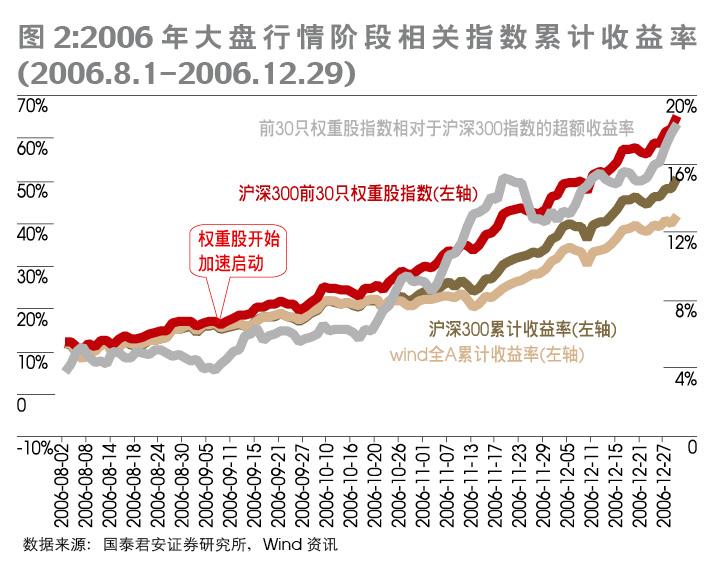

权重股行情因股指期货预期而起 2006年下半年的大盘股行情的内在驱动力到底是什么?我们对2003年“五朵金花”与2006年底的两次大盘股行情进行比较。 2003年11月13日上证指数见底1307点后,在基金倡导的价值投资理念带动下,汽车、钢铁、化工、电力和银行五个行业为代表的“五朵金花”引领股市走出了自2001年高点后的最大一次反弹。2006年由大盘股引领的行情与此次行情具有相似的上涨特征,因此我们对两次行情作一比较,以期对当前行情给出合理解释。 2003年样本区间为2003年8月1日-2004年4月6日,其中,2003年8月1日-2003年11月中旬为行情前期阶段,2003年11月中旬-2004年4月6日为“五朵金花”上涨阶段。2006年样本区间为2006年9月1日-2006年12月29日,其中,9月1日-10月下旬为行情前期阶段,10月下旬-12月29日为大盘股上涨阶段。我们采用代表三个不同类股票组合的指数进行比较:A股市场(利用流通指数加权的Wind全A指数)、绩优中大盘组合(2003年采用上证180与深证100指数的合成指数。构建合成指数是因为2003年尚不存在跨沪深股市的权威成分股指数。我们以沪、深股市流通市值之比2 :1构建合成指数。2006年采用沪深300指数)、大盘蓝筹组合(2003年采用流通市值加权对“五朵金花”行业的中大盘股票构建指数,“五朵金花”样本股选取了34只股票,样本选取时考虑了当时的市场影响力以及市值大小等因素。2006年采用沪深300指数前30只权重股构建指数)。 比较表明,两轮上涨行情均由大盘股启动,并引领主要成分股指数、A股市场整体上涨,大盘股相对于成分股以及A股指数的相对涨幅呈不断扩大之势(图2)。略有不同的,一是2006年行情中各板块的上涨幅度显著高于2003年行情,充分体现了强牛市环境中的股票上涨明显强于熊市环境中反弹的特征。二是2006年大盘股相对于其他板块的上涨幅度显著高于2003年,体现了本轮大盘股受追捧程度的强烈,并由此产生了对市场更强的带动作用。三是2003年行情中,初期行情(2003年11月下旬至2004年1月)由“五朵金花”领涨大盘,并在带动A股市场后退居二线,领涨作用趋弱。而截至本刊发稿前(2007年1月29日),本轮行情中大盘领涨现象仍在持续。

我们分别按照行情当年预期盈利数据(2003年采用实际盈利数据),测算了2003年与2006年行情的当年与下年预期动态PE,以比较两次大盘股行情的驱动因素。 结论是,2003年“五朵金花”启动并带领大盘上涨(甚至在下跌阶段仍保持前期积累的相对涨幅),原因在于这些行业具有业绩拐点或者未来面临高增长期的预期,相对估值优势明显。“五朵金花”2003、2004年动态PE约为合成指数、大盘的2/3、1/2的水平。 而2006年大盘股行情的驱动因素中,虽也包含相对低估因素,但更主要由股指期货推出预期所诱发(图3)。按照2006年PE测算,在本轮行情启动阶段,大盘股虽然相对沪深300、A股整体具有相对估值优势,但估值水平相当接近;如按照2007年PE测算,这一估值优势甚至不复存在。各类机构在此情况下仍然抢筹沪深300成分大盘股, 我们认为真正的诱因是股指期货推出预期。根据我们对美国、日本、韩国、印度等市场的实证研究表明,无论成熟或新兴市场,股指期货推出前(约半年、一年),标的指数成分股存在阶段性估值溢价。本轮权重蓝筹股也体现了相同的溢价现象。

新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||