权证定价理论模型及实证分析(一) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2005年09月01日 19:39 新浪财经 | |||||||||

|

摘要 本文从理论上介绍了考虑摊薄效应、交易费用的权证定价模型,并分析了除权除息对权证定价的影响。进一步,我们结合中国市场的实际情况,将定价模型应用于宝钢权证(580000)和长电权证的定价分析中,并对模型定价结果做了敏感性分析。

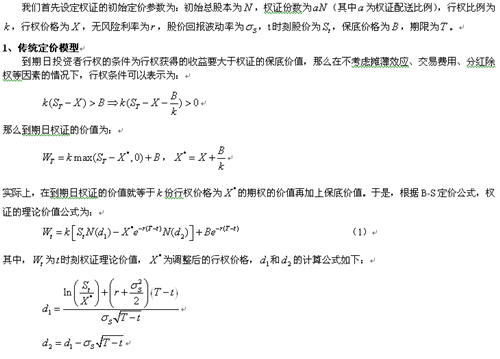

关键词:权证定价、摊薄效应、交易费用、除权除息、敏感性分析 一、引言 2005年8月22日,宝钢权证(580000)正式发行上市,这标志着时隔11年之后,权证产品终于重返中国证券市场了!与此同时,权证定价问题也自然成为了关注的焦点。虽然国外对于权证定价有了相当成熟的研究,但如何结合中国市场实际情况将其合理应用仍是一个只得探索的问题,这也是本工作的研究目的。 权证作为一种衍生金融证券产品,主要具有价格发现和风险管理的功能,它是一种避险工具,但同时也是一种投机工具。权证的定价涉及因素很多,主要有:标的资产价格及其波动水平、无风险利率(可用一年期定期存款利率来近似)、权证存续期、权证行权价及行权比例、标的资产的分红信息、以及其他一些发行、交易的约束条款(如涨跌幅限制、交易费用等)。 权证本质意义上就是一个期权,因此它的定价可以借用期权定价的方法来完成。针对期权定价方法的研究有很多,其中最有影响的还是Black-Scholes(1973)期权定价模型(以下简称B-S模型),它是过去的二、三十年里投资者在期权定价中最常用的定价模型,它也是本文对权证定价的理论基础。 B-S模型的思想精髓是无套利均衡定价理论,即假设标的资产价格未来分布已知的情况下,期权可以通过标的资产和无风险债券的组合动态复制,因此期权价格就等于动态复制所需的成本。这里需要注意的三点,一是“复制”,即复制期权的投资组合在复制的有效期内应该与期权具有相同的现金流,否则就不能称为“复制”;二是“动态”,意思是由于标的资产价格是不断变化的,且期权价格是随着标的资产价格变化而变化的,因此需要不断地根据标的资产价格的变化来动态的调整投资组合的头寸,以达到“复制”的目的;三是“无套利”,它的含义是复制期权的投资组合的成本(即投资组合的价格)应该与期权价格相等,否则就可以通过“卖高买低”来进行无风险套利了。 虽然B-S模型因为其严密的逻辑、形式上的优美及计算上的简单,使得它在实践应用方面被广泛采用,但由于模型本身提出了一些与实际交易环境不符的假设(其中重要一条是假设无交易费用),导致通过B-S模型计算出来的价格与实际市场价格存在不可忽视的差距。另外,对于到期日通过发行新股来满足行权需求的权证(如长电权证),其定价过程中需要考虑行权时的摊薄效应,采用传统的B-S模型定价会高估权证的价值。以上这些都需要对传统的B-S模型进行改进,使其更加贴切市场,满足权证定价的需求。 为此,我们首先介绍了考虑摊薄效应的权证定价理论模型,并借鉴了Leland(1985)的研究成果,在权证的定价中考虑了交易费用的影响。然后,我们根据证交所的《权证管理暂行办法》中的规定,分析了现金分红、送股、配股对权证定价的影响。实证分析中,我们将定价模型应用于宝钢权证(580000)和长电权证的定价分析中,并对模型定价结果做了敏感性分析。最后,我们对定价模型的应用和分析给出了自己的理解和建议。 二、理论定价模型  2.考虑摊薄效应

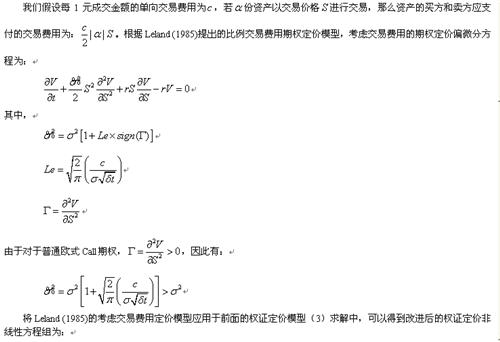

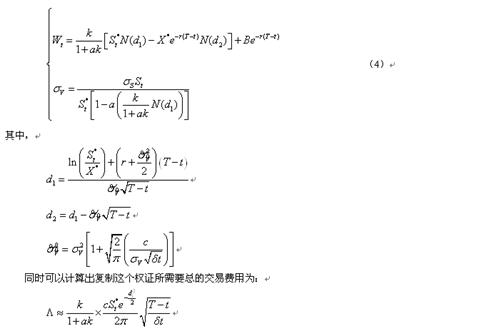

3.考虑交易费用影响

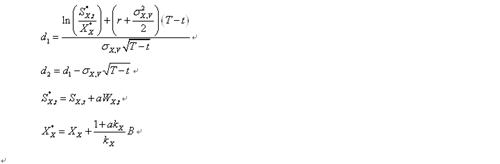

4.考虑除权除息影响

(一) (二) 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 焦点透视 > 正文 |

|

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 油价狂涨!钱狂赚! |

| 高血压治疗上的飞跃! |

| 揭开牛仔淘金的秘密! |

| 名品折扣店聚财新模式 |

| 韩国儿童名品折扣店 |

| 眼镜影院,石破天惊! |

| 美国休闲氧吧,狂赚钱 |

| 看盛唐茶庄如何赚钱? |

| 中国特色治疗精神病! |

| 经营爱情,赚浪漫钱! |

| 拯救男人,还你健康! |

| 治疗高血压不花冤枉钱 |

| 新韩国快餐一月赚八万 |

|

|

|

| ||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|