来源:市值风云微信公众号

文 / “财务舞弊研究组” 微威

一、6年弹指一挥间

由于“万宝”之争,万科俨然早就成了网红,从情怀到红烧肉,都已经被说得太滥,上次看到娱乐频道都在拿王老板和田小姐说事,都不知道该把万科故事归到哪个题材里去了。

说实话,作为财务人对于法律框架内的是是非非,我们还真不热衷参与,尽管风云君在公号里已经发表了很多篇相关的文章,也没能勾起财务组的研究兴趣,倒是听闻万科荣登2015年度世界500强排行榜后,对这家公司肃然起敬,这么好的公司,难怪大家要争抢着当大老板!

怀揣着这份敬意,我们研读起了万科的年报。老规矩,为了保证尽可能的客观和全面,我们要仔细研读万科连续6年的财报,从2010年开始追溯,归纳总结出足够长的时间里万科经营状况的变化趋势,看看这公司究竟优秀到啥程度,真的能够名副其实做业界标杆吗?

6年弹指一挥间,沧海是否已变成桑田?

我对万科财报开头那封至股东的信里的这段话印象比较深刻,说是给股东的信,结果变成是给经营团队的表扬信了,如此自信,虽很感人,但也总透着一些太过自负的感觉,难怪整个经营团队在本场大戏中一直是表现得那么盛气凌人,拒自己的大股东——姚老板以千里之外:基因使然。

二、盈利能力(效益)分析

1、从毛利率看主业盈利能力变化

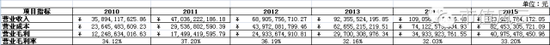

改不了的坏毛病,总喜欢把人家最核心的”里子“扒出来看个究竟,各位都看清楚了吧?主业盈利能力的变动趋势并非人家自己说的那样令人欣慰哦,这还是反其道而行之,六年来一路下滑,毛利率水平从2010年的40.7%下滑到2015年的29.35%。

这是因为房地产调控大背景下的行业特点吗?可是,一线城市的房价涨得几乎就没停过,特别是深圳房价都已经涨疯了。销售价格往上串怎么毛利率反而往下掉呢?

为了解除心中的疑惑,我们找来了另一家同行业上市公司的数据来进行比对,这家保利地产也是处在南方,也是国有控股,也是相同行业,应该是具有一定的可比性的吧?

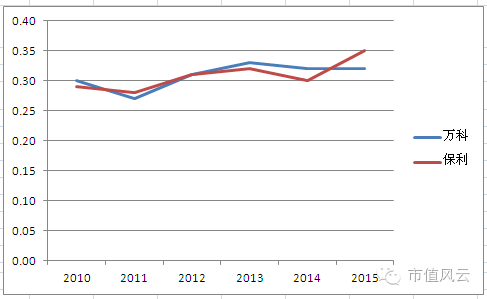

这是保利地产的六年数据,他的六年毛利率在30%以上相对稳定,特别是2013-2015三年是在前期调控触底的情况下开始反转上升,有别于万科的连年下降。

把两家公司的变化放在一张图里面,就能看得更直观,一个在波动中努力向上寻求突破,一个在困境中一路下探,上涨乏力。

2、从费用率看内控能力改进

告股东信中说,公司成本、费用管理能力处行业前列;从上面分析的毛利率水平看,成本的管理水平离行业前例该还有些差距吧(特别是以标杆标准要求)?咱也别这么老大不客气好不好?谦虚点嘛,不然的话,做个财务数据横向对比对我们这些从业人员而言,分分钟的事情啦。

那么费用控制水平如何呢?来看看费用数据:

这个确实在控制中连年下降,好样的,先赞一个!还是拿保利来做个比较,看看是否能算得上管理能力前列:

在看上面保利地产的数据前,我们还内心怀疑过万科,费用率6年来从8.73%连年下降直到2015年的4.79%,差不多砍掉一半费用了,这种可能性是否有?是否因为毛利率的下降,为保持业绩而做了点文章,把表内费用表外化了?有保利的数据佐证,我们倒是解除了疑虑。

反过来,保利的费用率除2010年是3.55%外,其他几年基本都保持在5%左右,管控水平非常稳定。

从费用角度来说,6年来除2015年保利地产的费用率比万科高0.82%以外,其他年份保利的折线都在万科下方,当然费用控制的水平孰高孰低大家都明白了,不过2015年度万科费用率的下降幅度也确实巨大,达到1.4%,也许是营业收入规模的扩大很大程度上摊薄了费用率。

3、从扣非后的净资产收益率看资产盈利水平

要看一个企业资产的盈利能力,咱就研究扣除非经常性损益后的净资产收益率,因为非经常性损益顾名思义也知道那个是“偏财”,得之偶然性太大,不能作为能力的评价依据。

应该说两家公司的净资产盈利能力非常接近,差距几乎可以忽略不计,但是,从行业标杆和教父的要求来说,这微小的差距如果是正向的,那就表明后来者正迎头赶上,得要居安思危了;如果这差距是负向的,还是人家小弟略高一筹,那么,大哥是不是要非常的谦逊、低调地独自思过了,还好意思如此高调的说是最优秀的团队吗?

三、营运能力(效率)分析

1、从存货周转天数看经营效率

存货周转天数是指企业从取得存货开始,至消耗、销售为止所经历的天数。周转天数越少,说明存货变现的速度越快。 资金占用在存货的时间越短,存货管理工作的效率越高。

从行业的特性来看,房地产开发企业相对建设周期长,从拿到土地到最后开发完工直至销售完毕一般都要3年以上,所以,存货周转天数大也属正常。

从上面的折线图看,保利的存货周转天数要比万科小很多,特别是2014-2015两年,保利的存货周转天数下降明显,说明他们的去库存工作做得比万科要好很多。

2、从应收账款周转天数看变现能力

应收账款周转天数是指企业从取得应收账款的权利到收回款项、转换为现金所需要的时间。周转天数越短,说明流动资金使用效率越好。是衡量公司需要多长时间收回应收账款,反映公司流动资产的变现能力。

房地产企业几乎都是现金交易,咱们买房都是尚未交房先把钱交给人家的,所以,这个周转天数是极其的短,开发商从你下单买房到交钱几乎不会超过一周。

从图表可以直观看出,前面两年万科的应收账款周转天数比保利要低好多天,表现良好;但是,到了后面四年开始反转,保利的应收账款周转天数明显逐年下降,而万科的变化却是逐年提升,这一升一降之间两公司的变现能力谁高谁低一目了然。

结合前面的存货周转天数指标看,保利不仅去存货速度快,而且几乎都是现金交易,变现能力也超强。

3、从总资产周转率看管理能力

总资产周转率是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部资产从投入 到产出的流转速度,反映了企业全部资产的管理质量和利用效率。

两家公司的总资产周转率都很低,基本保持一致,这是因为房地产行业的建设周期长,周转速度相对较慢造成的,和存货周转天数一样,这是行业特性使然。

从折线图看,两根折线上下曲折,你高我低,你低我高;但是总体趋势可以看出保利地产的数据在向上向好突破,而万科基本相对疲弱,有点有心无力的感觉。

进入【新浪财经股吧】讨论

责任编辑:陈悠然 SF104