酒钢宏兴定增赌局爆仓蒙面人24亿救场 谁是救赎者?

酒钢宏兴定增推出时,就被外界质疑有“潜规则”之嫌。最普遍的就是“保底协议”,即由上市公司大股东或实际控制人对参与对象承诺保本或最低收益率。尤其是,当面临到期股价又被套时,就需要大股东一方履行承诺或来充当机构的“解套者”。

⊙记者 赵一蕙 见习记者 吴绮玥

○编辑 吴正懿

仅用了3次批量大宗交易接盘,民生加银就几乎完成了对酒钢宏兴10.86亿股的买入计划。尽管交易已临近收尾,但藏身于通道背后的举牌人仍是个谜团。一个大大的问号是:昔日是谁出巨资为公司定增捧场,不惜高价买套?今日又是谁火线动用逾20亿资金解围?

在监管层大力推进上市公司有效信息披露的背景下,这些核心信息从权益变动报告中无法获知。

更蹊跷的是,尽管酒钢宏兴股价较增发价“深套”,100%投入其中的理财产品居然到期依然能享有6%的收益!虽然谜底尚未揭晓,但至少逻辑就是如此——“投桃报李”的背后,总要有人吞食“定增潜规则”结下的苦果。

24亿的速战速决

从零到17.17%的持股比例需要3次举牌,民生加银仅仅用了3批次大宗交易,在3个交易日就完成了。

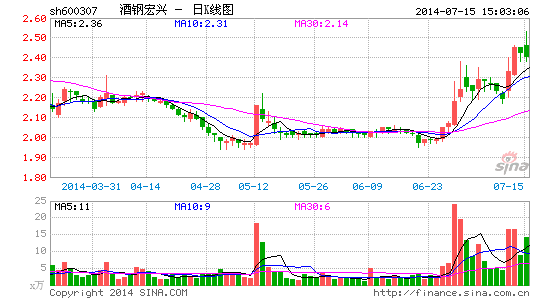

7月15日,酒钢宏兴第三次发布权益变动报告,14日,民生加银通过大宗交易合计买入公司约3.13亿股,第三次触发举牌。距6月27日民生加银首次大宗交易买入酒钢宏兴,仅仅过去3个多星期。至此,民生加银合计持股10.75亿股,距离“10.86亿股”的买入上限仅1100万股之差。这意味着,后续的零星买入已经不会触发披露义务。

实际交易时间仅3天。上交所[微博]披露的大宗交易信息显示,在6月27日、7月9日、7月14日,酒钢宏兴分别对应成交了7.17%和5%、5%的股份,每批次成交单价对应为2.1元/股、2.25元/股和2.45元/股,合计出现8笔大宗交易。其中,最大的一笔成交额超过5.14亿元,对应成交2.1亿股。上述交易合计动用的资金约达到24.15亿元。

这显然不寻常。没有遭遇任何抵抗,“来势汹汹”的民生加银3号就轻易收购了酒钢宏兴10.75亿的流通股份。

据记者掌握的资料,民生加银3号的设计极具针对性——公司6月23 日开始募集,25日成功募集完毕,26日完成验资。在合同正式生效的第二天,就出手了。

“爆仓”产品的救赎者

何止是没有抵抗,更像是正中下怀。10.86亿股的流通股,恰为公司1月27日解禁的21.72亿增发股的一半。而去年1月底,参与酒钢宏兴80亿定向增发的9家机构们,还处在“水深火热”之中。当时,这些机构以3.71元/股认购了增发股份,其中包括华融证券、广发证券、海富通基金、农银汇理等5家券商或公募基金。但当时公司股价还不到3.5元——参与方就是“捧场”而来。

但从去年1月开始,酒钢宏兴股价一路走低,最低触及1.94元,到今年6月23日前,股价还在2元左右徘徊。尤其是今年1月27日增发股解禁开始,公司股价一路下跌,上述资金投入一度接近腰斩,早已“爆仓”。

记者比对发现,尽管当时参与定增的9家机构多为券商或公募基金席位,但背后的真正出资人无法辨析,大量资金只是借助了券商或公募基金的通道。例如,国投信托金雕89、90号单一资金信托计划(查询信托产品),分别通过上述金元惠理、农银汇理各自认购了2.172亿股;外贸信托旗下的鸿盛1号、鸿盛2号产品则分别“藏身”在2家基金公司的3个通道里,合计持有4.18亿股,持股量超过5%;此外,兴业信托的量化增利1号集合资金信托计划也通过类似方式“隐身”。

这些信托计划中,一半为单一资金信托,面向特定对象。这类产品拥有极强的周期性和给付压力,其压力可见一斑。

携24亿“巨资”而来的蒙面举牌人,正是这些买套者的“救赎者”。

通过比照大宗交易的单笔交易情况,与一些机构持股的数量高度吻合。6月27日,成交的单笔1472.98万股,就与此次认购最少的瑞基资产购入量一致;另外7月9日成交的5265.78万股,和通过华富基金通道买入的“鸿盛2号定向增发单一资金信托”持股量一致。另外,8笔交易中最大的成交量20983.51万股,同借道海富通基金的“外贸信托·鸿盛1号”持股量也高度接近。此外,5家认购量均在2.172亿股的机构里,也有3家机构卖出了对应股份。

6.2%的收益从何而来?

诡异的事情不止于此。或许,正因“神奇”买家的存在,让这些理财产品的收益率“化腐朽为神奇”。

记者查阅到的一份资料显示,中信银行“中信理财之惠益计划成长系列5号3期”人民币产品,其投向恰好为酒钢宏兴定向增发项目,且投入为100%,该计划于2013年1月18日正式成立。但根据今年7月初的公告,该计划于2014年6月27日提前终止,而在酒钢宏兴股价几近腰斩的情况下,年化收益率依然有6.2%。

面对超过40%的亏损和100%仓位对酒钢宏兴的投资,居然收获了正收益,不由让人感叹,操盘手缘何有如此“金手指”?

事实上,酒钢宏兴定增推出时,就被外界质疑有“潜规则”之嫌。最普遍的就是“保底协议”,即由上市公司大股东或实际控制人对参与对象承诺保本或最低收益率。尤其是,当面临到期股价又被套时,就需要大股东一方履行承诺或来充当机构的“解套者”。

否则,上述案例中理财产品达到预期收益的情况,又有谁来买单?而上述中信银行相关产品奇迹般盈利,从另一侧面佐证了上述“内部”协议的存在。

但需要“解救”的何止一人。以此次单一认购量最大的“华融分级固利4号限额特定资产管理计划”为例,其成立于2013年1月,期限自成立日起不超过19个月,原计划的收益用于支付A、B份额的本金和预期收益,以及B份额的超额收益。而该计划总计配售了10.4%的酒钢宏兴股份,斥资超过24亿元,几乎是“满仓”买入。但截至7月11日,分级固利4号的净值仅为0.6596元。而在当时,分级固利4号产品去年1月8日推广至1月18日成立,短时期内就募集了超过24亿资金的能力也让人“咋舌”,一度被认为是“订制”了的认购对象。

又如,记者查阅到的一份某银行推广材料显示,作为购买大户的外贸信托下的鸿盛1号,其对客户宣传的预期收益率为8%,期限为20个月,而该计划的成立时间为2013年1月17日,临近到期。

谁在蒙面买卖?

在这一逻辑下,如果此次酒钢宏兴举牌事件背后的“蒙面人”是公司大股东,那么这一出戏正是双方“心照不宣”的结果。

一个巧合是,在本次交易发生前,酒钢宏兴大股东酒钢集团“恰好”将其所持17.12亿股上市公司股权予以质押,而对方恰为民生加银资产管理有限公司。

现实中,并不乏大股东“保底”之举。以大有能源为例,2013年11月,大有能源大股东义煤集团以及一致行动人斥资逾65亿元增持公司6.28亿股股份。实际上,该次交易的出让方正是此前通过定增而入股大有能源的7家机构。

但是,从上市公司的公告却无法辨知核心信息。根据民生加银连续3次披露的权益报告书,该公司实际上仅是一个投资“通道”。据披露,举牌主体3号计划是以委托资产通过大宗交易买入酒钢宏兴股权的,其目的是获取股票增值收益,为资产管理计划委托人带来回报。

从信息披露的本质而言,面对如此重要的股权变动,公告中关键信息的缺失令人遗憾。持有高达17.17%股份的举牌方,在多轮信息披露后依然“面目模糊”。而因为券商、公募基金等机构“通道业务”的存在及互相之间的竞争,不可能有敦促并主动披露相关信息的动力。

正是在如此的隐秘环节之下,资金可以来去自如,甚至左右互补,而投资者却处于云山雾罩之中。尤其是在酒钢宏兴此次举牌案例中,出现了如此蹊跷的举牌时间节点、动机及匪夷所思的“受益方”,不免令人怀疑背后的利益安排。

其实,在监管层推动上市公司进行有效信息披露的背景下,对关键信息的有效披露并非不可为。可借鉴的案例是,就在不久前天目药业的举牌事件中,首次披露的举牌方仅显示为财通基金[微博]的长城汇理1号资产管理计划,而此后连续三次更新权益变动报告书,不断加入关键信息,才最终呈现了长城汇理1号的募集情况,分级情况以及A、B两类投资者的情况。最终,宋晓明[微博]执掌的长城汇理资产管理公司作为某核心B级受益人的执行合伙人的情况才“浮出水面”。

进入【酒钢宏兴吧】讨论