熔盛重工收购全柴动力或搁浅 仍未上报材料

■ 国资委批复将于本月26日到期

■ 上市公司仍未向证监会上报相关材料

据新华社上海8月13日电 今年以来,由于经济下行和A股表现低迷,一些早先确定的收购案不确定性增加。近期发生在熔盛重工和全柴动力股东之间的一番博弈,集中揭示了上市公司收购案中的风险所在。

国资委批复即将到期

作为国内最大的民营造船企业,2011年4月熔盛重工与安徽省全椒县政府签订协议,以21.49亿元的价格受让全柴集团100%股权,后者持有A股上市公司全柴动力44.39%的股份。按照相关规定,收购上市公司股权超过30%,就触发了要约收购义务。为此,熔盛重工以收购公告发布前30个交易日全柴动力股价平均值为依据,按照16.62元/股的价格,向上市公司剩余56%的股东发出要约收购报告。

由于本次收购需要通过国资委、商务部和证监会的审核才能生效,熔盛重工随后开始申报材料,并于当年8月9日、8月26日先后获得商务部和国资委的批复,其中国资委的批复有效期为一年,即今年8月26日到期。但是,出于各种原因,目前熔盛重工并未向证监会上报相关材料。由于国资委的批复即将到期,这起收购面临重大不确定性。

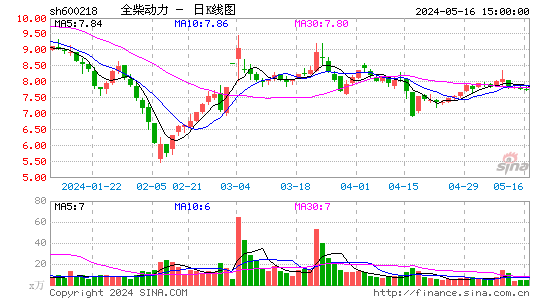

全柴股价

较收购价折价70%

如果熔盛重工放弃收购,对部分押宝重组概念的投资者可能是不利的。从去年9月开始,受欧债危机和大盘下跌影响,全柴动力的股价跌到16.62元/股的要约收购价之下,从而产生了一定的套利机会,一些机构趁机进场或加码。

全柴动力的2011年年报显示,当年四季度兴业全球视野基金增持218万股,部分私募也有不同程度的加仓。今年一季度,兴业全球视野基金继续加仓175万股,东方证券、长江证券等机构成为参与博弈的新成员。

不过,全柴动力在今年7月中旬的一则公告,让市场追逐的重组预期有所降温。公告称,当前欧债危机愈演愈烈,国内外造船市场跌入历史最低谷,熔盛重工的业务也受到冲击。目前收购方正在根据新形势研究未来发展规划,本次交易能否成功存在重大不确定性。

公告一出,全柴动力的股价大幅下挫,最新报价只有9.32元/股,离16.62元/股的要约收购价约有70%的空间。

熔盛重工可能撤消收购

尽管撤消收购,熔盛重工需要承受一定的代价,但一位券商分析师认为,这种可能性仍是存在的。因为熔盛重工如果收购全柴集团,就要对全柴动力余下56%的股份(1.57亿股)发出要约收购。由于全柴动力现行股价和要约收购价差距较大,大多数投资者会把股票卖给熔盛重工。如此一来,熔盛重工要另外支付最多26亿元的费用,对陷入困境的造船业来说,这是不小的现金流压力。

此外,熔盛重工当初计划收购全柴集团,除了产业链互补外,也看中全柴动力的A股上市公司身份。如果实施要约收购后大部分投资者将股票卖给熔盛重工,导致公众持股比例低于25%,将触发退市条款,这更是收购方和地方政府不愿意看到的。

有过投行经历的上海师范大学金融学院副教授黄建中(微博)分析,一些投资者认为当上市公司的股价低于要约收购价时,存在无风险套利空间。但事实上,这种套利没有绝对的安全性,因为收购方可能放弃。“这好比两个人谈了恋爱,却不一定结婚。在正式婚礼举行前,仍有可能分手。”

另外,对于收购方来说,随着我国对中小投资者保护力度的加强,在收购A股上市公司控股权时,一定要考虑随之而来的要约收购风险,因为这种要约收购多半是被动而非主动的。在考虑延期或放弃收购时,要做到信息披露的及时、完整和准确,给投资者充分的回旋余地。

录入编辑:张珺

|

|

|

|