今年债券违约额三倍于前两年总和,19家银行10家券商深陷其中

张欣然 券商中国

就在沈阳特钢债券违约引发全市场关注之后,近日又曝出大连机床短债违约,侨兴集团私募债违约,真可谓债券违约天天有,今儿到你家。

“某业务一旦做大了,要想做的不出一点问题,真的很难!”某上市券商董秘在谈及今年券商业务发展情况时,发出了这样的感慨。该董秘称,一项高增长的业务背后一定伴随着高风险,只是有的券商能够通过严格的合规和风控将风险降至最低,但并不意味着其业务就不会出任何问题。

高增长=高风险?

确实是没错,今年新三板挂牌企业突破1万家,但很多券商也因此收到了警示函;而年底爆出的债市黑天鹅亦是如此。据Wind统计,截至12月27日,2016年券商承销债券总额为5.11万亿元,比去年多承销了2万亿;而债券发行数量突破6000只,同比增长近六成。2016年债券发行数量超过100只的券商有17家,而2015年有9家。

不断攀出新高的数据,一方面让券商享受着债券承销业务收入硕果,另一方面担忧着或正忙碌着债券违约和监管处罚。

今年11月初,证监会就通报了券商公司债券业务专项检查结果,华金证券就由于“直接参与信用评级报告修改,损害评级工作独立性”,其公司债承销资格被暂停6个月;另一家因未有效执行投资者适当性制度而被出具警示函。

此外,今年以来债券违约事件也在接二连三发生。

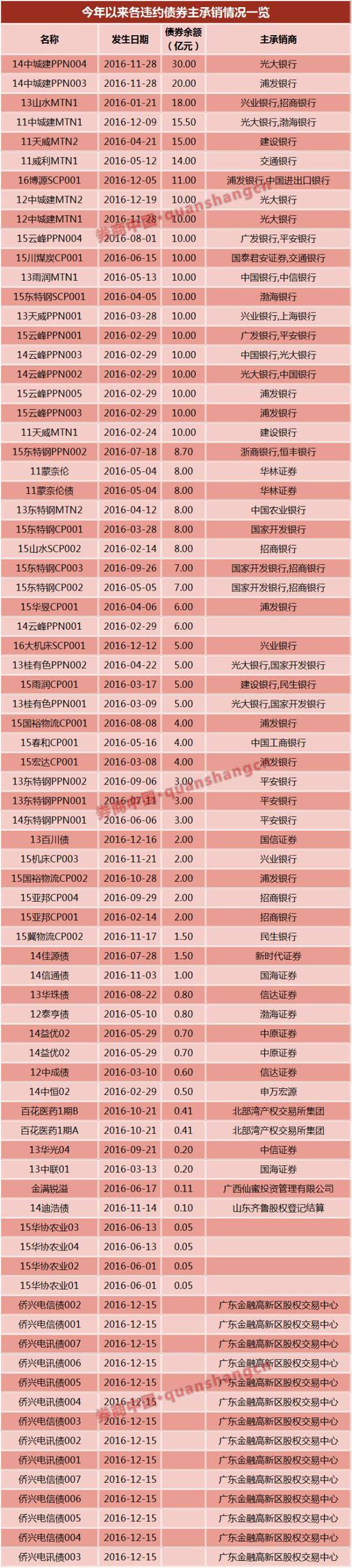

券商中国记者据Wind统计,截至12月27日,今年以来发生违约的债券计78只,债券余额共计388.94亿元。而2015年发生违约的22只债券涉及金额126.1亿元,2014年违约债券6只涉资13.4亿元。2016年违约债券余额远远超过2015年和2014年违约债券余额总和,是前两年总和的近三倍;违约债券数量也基本是前两年的2.8倍。

这78只违约债券涉及到19家银行和10家证券公司。20家银行中除了工农中建四大行外,还有中信银行、民生银行、中国进出口银行、光大银行、浙商银行、招商银行、兴业银行、上海银行、浦发银行、平安银行、交通银行、恒丰银行、国开行、广发银行、渤海银行。

涉及的证券公司分别是,申万宏源、中信证券、国泰君安、中原证券、新时代证券、国海证券、华林证券、渤海证券、信达证券及国信证券。其中,国泰君安涉及的违约债券是和交通银行联合承揽的“15川煤炭CP001”,发行人为四川煤炭产业集团。

“承销商作为中介,地位着实尴尬,偿债是发行人的义务,但一出现违约,承销商往往也会受到牵连。”对此多家券商债券负责人称,随着违约债券事件的增多及近期的债市风波影响,现在基本都是本着宁可少赚,也不能踩雷的态度在外面承揽债券项目。换言之,如果是自己都不想买的债券,那就一定不为该企业做承销。

“一旦出现债券违约,那就意味着这个项目团队,至少半年的时间,什么事情也不能干,只能专心处理兑付事宜。”某上市券商债券负责人表示,虽然他本人认为刚性兑付必须打破,但券商谁也不愿意落在自家承销的债券上,“手上的债券就算没有违约,只要出现了停牌,也够我们整个团队紧张半天的了。”

信用债违约更为突出

自2014年上海超日太阳能开创国内债市违约先河以来,债券违约事件频率正在加快,涉及行业也越来越广。统计数据显示,今年违约债券主要集中在钢铁、煤炭和建筑等周期性较强的传统行业,而农业、食品、物流等行业的违约情况也逐步增多。

与过去两年不同的是,今年信用债市场的“央企”、“国企”信仰逐渐被打破。其中,违约债券发行主体有近七成来自央企和国企。这也被业内人士看做是信用债市场最大的“雷区”。

事实上,很多人都误以为在超日债未足额支付利息之前,中国债券市场没发生过实质性违约;其实不然。回顾历史,上世纪90年代曾有大量企业债券违约未能如期兑付,其中甚至包括相当数量的重点建设债券,如2000年广东罗定铁路债券延期兑付,引起震动;其后几乎同时,也有某大型发行体因支付危机,最终不得不诉诸央行再贷款予以解决。

债券市场真正的好年景是在2001年之后:十几年里,没有发生实质性违约。那些胆子够大、较为勇敢的投资者,都稳稳地拿到了信用利差,享受到了高风险溢价的好处。即便偶尔出现信用事件,也都有惊无险,最终顺利化解,比如2006年的福禧,2008年的江铜、魏桥、航天晨光和力诺,2011年的滇公路,以及2012年的新中基和赛维等。

但超日债之后,情况发生变化。投资人由此变得谨慎。监管部门也如临大敌,紧急评估市场潜在风险,并探讨化解之策。

在上周六(12月24日)第一创业和国家金融与发展实验室共同举办的“2016中国债券论坛”中,国家金融与发展实验理事长李扬在谈及今年信用债违约时称,债券违约是从民企到央企再到地方国企的演变过程;从无法支付当期利息到本息皆无力偿还,投资者潜在损失越来越大的过程;从公司债到中票PPN(非公开定向债务融资工具)再到短融的期限“由长及短”的过程;违约风险有逐步向评级高、股东背景强的方向演化的趋势。“总之,债券违约的演变过程告诫债券投资者,违约,一切皆有可能!”

确实如此,在今年的违约债券中,除了央企和地方国企,甚至还有山东山水水泥、南京雨润两家外商独资企业,以及保定天威英利新能源公司这一外资控股企业,也加入债券违约主体行列。

当然,今年债券市场违约事件加速,也并不只是中国市场。据标准普尔2016年4月发布的数据显示,2016年以来全球企业已有大约500亿美元的债券违约,违约企业数量创2009年金融危机高峰以来的最高水平。其中,能源行业违约最多,金属、矿产和钢铁行业违约数量位居第二,全球最大私营煤企皮博迪能源公司等均榜上有名。

换言之,周期性行业违约成为全球信用债券违约的共同特征,在全球低迷的经济中,中国企业债券违约并不“孤独”。

“系统性违约不过是宏观经济景气下降甚至衰退的一个镜像。”李扬称,过去数年里,中国经济增长率呈现逐级下滑之势,需求不振,投资萎靡,对中间投入品的需求大幅减少导致PPI长达4年多的负增长,企业债务融资的实际利率高企,构成了中国企业债券信用状况的大气候与大环境。

而企业过高的杠杆率、治理机制不完善、持续亏损、经营活动与投融资活动现金流较低,是信用债违约最重要的微观原因。

不必谈违约而色变

“债券违约首当其冲的自然是债券市场本身。”深圳某上市券商投行负责人称,债券违约必将拖累一级市场,影响债券市场的融资功能;而二级市场也难以幸免。由于债券市场受信息不对称的影响,违约事件增加使得风险溢价上升,不仅会极大地影响债券市场的总体收益率,还会影响债券市场的相对收益率。

“当然我们在讨论债券违约可能形成的种种不利冲击之时,也当肯定其积极的一面。”李扬称,违约固然是不受人待见的,但债券违约并不全是恶魔,违约本身就是信用表现的一个方面,长期的“刚兑”使得中国债券市场脱离了其应有的重要特征:信用风险。

李扬认为,打破刚性兑付和适度违约,可以还原信用的本来面目,有利于发挥投资者的约束,让债券投资者在资产配置中更谨慎而充分地利用各类信息进行筛选和鉴别。

而中信证券董事总经理高占军此前也曾公开表示,要客观看待债券违约。违约率合理稳定,其实是债券市场成熟的标志。美国1981年以来平均违约率为1.69%,2009年危机期间达到最高的5.71%,1981年则为最低的0.15%。欧洲自1991年以来债券市场平均违约率为0.57%,2002年最高为2.06%,只有个别年份违约率为零。从全球范围看,1981年以来债券违约率平均1.46%。

所以,若债市长期没有违约,其实极不正常;只有极不发达或由政府信用主导的市场,才会如此。但中国不同:一是中国已成为全球第二大信用债市场,规模大增速也快;二是供给结构多元化,目前信用等级从最高的AAA到最低的CCC都有,AA+及以下的占比已达40%左右;发行主体除中央国企和地方国企外,19%的发行人是城投企业和民营企业。这表明中国债券市场正走向成熟,一定水平的违约率也将相伴而生。

“违约率合理稳定,有利于优胜劣汰,市场出清,是成熟的标志。”高占军称,不必谈违约而色变。要通过打破刚性兑付,引导风险有序释放。同时也要认识到,打破刚性兑付,还具有多方面极为重要的意义。

进入【新浪财经股吧】讨论

责任编辑:李子聪