来源:微信“明晰笔谈”

作者:中信证券明明研究团队

北京时间3月22日2:00,美联储宣布上调联邦基金利率25BP至1.5%-1.75%,这是鲍威尔任美联储主席以来联储的第一项利率政策决定。加息点阵图显示,联储官员的今明两年利率预期中值均高于上次,2018年加息4次的概率变大。此前,据CME“美联储观察”显示市场预期美联储3月加息概率为94.4%,这是2015年12月美联储开启新一轮加息周期以来第6次上调利率。议息会议有何亮点?鲍威尔在新闻发布会上讲了什么?美国后续加息、缩表节奏如何?中美利差缩小是否会增强人民币汇率压力,国内货币政策会否收紧?对此,我们点评如下:

1、会议结果:加息25BP符合普遍预期

3月加息符合市场预期。美联储声明称“近几个月经济前景走强”,预计经济活动中期内将温和扩张,就业市场环境仍将强健。通胀同比增速未来几个月料将走高,中期内会稳定在2%这一联储的目标水平左右。“近期经济前景的风险大致均衡,联储将密切监控通胀变化。”基于劳动力市场环境和通胀已有的表现及未来的预期,委员会决定,将联邦基金利率的目标区间提高到1.50%-1.75%。会议召开前,CME“美联储观察”显示美联储3月加息概率为94.4%,认为加息几乎已成定局,因此此次结果符合市场预期。此外,FOMC一致投票通过此份决议声明。

2、会议内容:维持2018年3次加息预测,加息4次概率变大

对比1月会议声明内容,此次声明美联储肯定了就业增长和失业率保持低位,但提到家庭支出和企业固定投资较去年四季度的强劲增速略显温和;此次声明特别添加了“最近几个月的经济前景得到强化”,认为经济活动将“在中期”温和扩张;在通胀方面,去年12月会议纪要称“预计通胀在近期仍将低于2%”,1月会议声明新增“预计通胀率将在今年上升”,3月会议声明则称通胀率会在“未来几个月”上升,展现了美联储对中期内经济和通胀的乐观态度不断强化。

从美联储官员预测来看,2018年美联储预计加息3次,但加息4次概率增大。美联储会后公布的利率预期点阵图显示,联储高官预计2018年将加息3次,2019年加息3次,2020年加息2次。但从点阵图可看出,支持年内加息4次的官员较去年12月有所增加,目前与支持加息3次的官员已成势均力敌之势,年内加息4次概率增大。

经济数据预测方面,美联储上调今、明两年的GDP增长预期,明、后两年通胀预期,并将失业率预期整体下调。本次会议对经济的预期如下:经济增速方面,预测2018和2019年的GDP增长率分别为2.7%和2.4%,均高于去年12月预测的2.5%和2.1%,预测2020年GDP增长率为2.0%,与前一次预测一致;通胀方面,预测2018、2019两年PCE通胀率预期不变,对2020年的预期值为2.1%,高于去年12月预期值2.0%,预测今年核心PCE通胀率的预期不变,仍为1.9%,但上调2019和2020年的预期至2.1%,均高于去年12月预期值2.0%。就业方面,2018、2019、2020年失业率均较去年12月均调低0.3%左右至3.8%、3.6%、3.6%,长期失业率预测也调低0.1%至4.5%。此次联储官员预测中位值显示,到2020年末联邦基金利率将升至3.4%,高于今年12月预测3.1%。2020年以后利率为2.9%,这暗示越来越多的美联储官员认为2020年需要约束性的政策。

对于市场关注的贸易战,在会后的新闻发布会上,鲍威尔指出关税政策不会影响目前的货币政策前景,但越来越多美联储官员对贸易政策感到担忧。与此同时,鲍威尔表示,在一些领域(股票等),相较于历史正常值,资产价格(房地产不属于此范畴)处于高位。

3. 美国经济增长稳健,加息表明美联储对美国经济温和增长的预期

美联储3月如期加息反映了美国经济增长的信心。总体来说,美国经济复苏强劲,劳动力市场稳健,消费者信心强劲,制造业、服务业均全面向好,基本面为3月加息提供有力支撑。

GDP方面,美国去年四季度实际GDP年化季环比终值为2.5%,与预期持平,较初值下修0.1%,四季度GDP增速较三季度的3.2%增速有所下滑,主要受净出口和库存的季节性波动拖累,但抛除季节性因素同比来看,美国去年四季度GDP同比增速为2.5%,高于前值2.3%,这是连续上升的第七个季度。

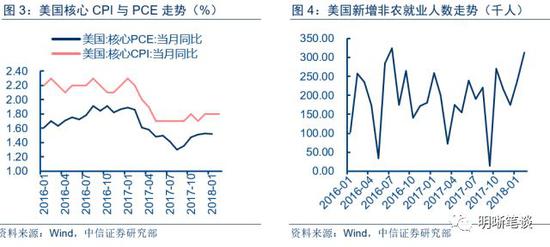

通胀方面,美国2月CPI同比上升2.2%,预期2.2%,前值2.1%,美国2月核心CPI同比上升1.8%,与预期和前值持平;美国1月PCE物价指数同比1.7%,持平预期和前值;作为美联储关注的通胀指标,美国1月核心PCE物价指数同比1.5%,也与预期和前值持平。就业方面,美国2月新增非农就业人数31.3万,远超预期20.5万和前值23.9万,美国2月ADP就业人数新增23.5万,好于预期的20万,前值修正为24.4万。

消费方面,3月美国密歇根大学消费者信心指数初值为102,创2004年1月以来新高;预期指数初值88.6,低于2月终值90;反映消费者对自身财务状况评估的消费者现况指数初值达到创纪录的122.8,高于2月终值114.9。

另外,美国2月ISM制造业指数继续走高至60.8,高于预期58.6和前值59.1,创2004年5月以来新高,为连续第17个月走高,显示出美国制造业的持续扩张。2月Markit服务业PMI终值55.9,是8月以来的最高水平。

4. 市场反应:美股先跌后涨,美债收益率创新高后又下跌,美元指数波动下跌

4. 市场反应:美股先跌后涨,美债收益率创新高后又下跌,美元指数波动下跌决议公布后,美股震荡,先跌后涨,此后回吐涨幅大致回到声明公布前水平。10年期美国国债收益率继续走高,在美联储决议公布约半小时后、鲍威尔新闻发布会开始时升破2.931%,创将近一个月新高,然后又不断回落,目前处于2.881%,低于声明公布前水平。美元指数震荡下行,一度跌破89.90,刷新日低,短暂回到90.00上方后又开始下跌,目前收于89.68。

5. 债市策略:中国或将上调OMO操作利率

从国外来看,此次美联储3月加息符合市场预期。近期美国经济数据显示,美国经济复苏强劲,劳动力市场稳健,消费者信心强劲,制造业、服务业均全面向好。美联储近几次声明中对通胀表述的变化,展现出美联储对中期通胀的乐观态度不断强化,去年12月会议纪要称“预计通胀在近期仍将低于2%”,1月会议声明新增“预计通胀率将在今年上升”,3月会议声明则称通胀率会在“未来几个月”上升。市场此前有所预期的加息4次并未真正落地,但从本次加息点阵图来看,加息4次可能性较上次增大很多。

从国内来看,基本面企稳,去杠杆持续推进,央行或将提高OMO操作利率。当前国内经济数据显示基本面并不弱,近期我国公布的进出口、通胀等数据显示出我国经济的韧性和动力,国际主要经济体出现复苏也是利好我国经济的重要因素。金融去杠杆任务尚未完成,监管易紧难松,从政府工作报告和两会关于防范金融风险的表述来看,监管不会放松,去杠杆仍将继续。在全球经济复苏和主要央行货币政策正常化过程中,人民银行货币政策的实施需考虑全球货币政策正常化的大背景。因此,综合以上因素来看,美联储本次加息后,中国央行跟随上调利率是大概率事件。在本周一的日报《加息节点将至,中国央行如何操作?对公开市场利率和基准利率的判断》中,我们已经提出,在市场预期相对充分的情况下,公开市场操作利率上调幅度可能较去年12月更大,同时,我们认为今年上半年有较大可能上调基准利率,甚至不排除在加息后就提高基准利率的可能性,对称加息和非对称加息都可能成为央行调整的选项。

就债市而言,美联储加息后,中国央行或将加价进行逆回购释放政策信号,增加利率可能为10BP左右。此外,我们支持今年上半年央行可能上调存贷款基准利率,非对称加息可以成为央行操作的选项之一。从国际政策周期、经济周期以及利差扭曲等方面来看,我国债市仍旧承压。因此,我们坚持近期10年期国债到期收益率仍将处于3.8%~4%的区间,并有望逐步回升至4%的中枢的判断。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:陈靖

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)