作者:国泰君安策略团队 乔永远/张华恩

结论

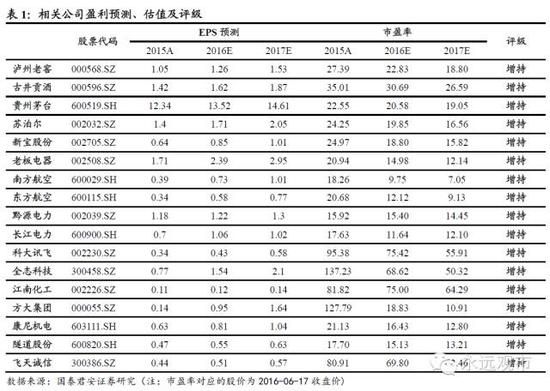

消费品“超级周期”的价格弹性开始出现。我们在中期策略将具备业绩超级周期的消费品作为最重要的一条投资主线,核心在于市场低估了本轮部分消费品所呈现的盈利弹性。目前来看,我们陆续看到,白酒提价预期再次出现,上周行业指数更是出现阶段性新高,同时航空行业的高频数据也出现好转迹象。继上周我们推出《策论·行业》系列之食品饮料上篇后,本周我们将继续推出下篇为投资者重点解析消费品投资价值。配置上聚焦两条投资主线:第一,业绩进入长期扩张的“超级周期”,食品饮料(泸州老窖/古井贡酒/贵州茅台)、小家电(苏泊尔/新宝股份/老板电器)、航空(南方航空/东方航空)等。第二、高分红、低估值的蓝筹,银行、非银、电力(黔源电力/长江电力)等。主题投资推荐语音交互主题(科大讯飞/全志科技/江南化工),城市交轨主题(方大集团/康尼机电/隧道股份),移动支付主题(飞天诚信/新开普)无人驾驶主题(亚太股份/金固股份)。

核心要点

监管趋严,风暴来临时远离中心。过去一周股票市场虽风平浪静,但监管层动向却风起云涌,一周之内证监会连续祭出三面大旗:一,6月17日证监会就修改《上市公司重大资产重组办法》向社会公开征求意见,将取消上市的配套融资,并提高股东锁定期;二,从严把关,证监会首次公布IPO终止审查17家企业名单;三,兴业证券公告称因公司涉嫌未按规定履行法定职责,收到中国证监会调查通知书,或与欣泰电气造假有关,当年平安证券和万福生科的案例似又重现。我们在2016年下半年策略报告《以退为进,散而后擒》中曾提出,金融去杠杆将是影响A股下半年趋势的关键变量之一,从前期的暂停注册制,到暂停战兴板,中概股回归、跨界并购,再到上周的多项重磅政策,一系列信号均显示监管趋严仍在延续,且更有加码之势。虽然监管趋严中长期利好A股市场环境净化,但切勿低估政策连锁反应带来的潜在冲击,风暴来临时请远离中心。

川煤违约,新一轮违约潮苗头出现?股票市场不平静,债券市场去杠杆同样不太平。6月15日川煤集团公告称,公司20亿短融未能按期兑付,构成实质性违约,而这距离公司公告承诺该笔债券将正常兑付仅过去一个星期。我们在周报《逢场作戏,还是动情走心》中指出,信用债(剔除金融行业)一级市场净融资规模4、5月份已出现明显萎缩(5月净融资规模为-96亿),而这一趋势在6月份仍在延续(6月至今净融资-5亿)。当下信用收缩的负反馈有加速蔓延可能,这个带来的潜在冲击我们认为是当前市场预期不充分的。而川煤集团信用违约的出现或许是新一轮信用违约潮的可能开端,考虑到未来几个月中低评级到期高峰将至,信用风险仍不可掉以轻心。

耐心等候,谨慎走心。近期在于投资者的交流中,被问及最多的就是年内第二次买点大概时候出现,不少投资者当下已经蠢蠢欲动,认为英国公投就是最后一只靴子落地。如果从前期MSCI未纳入A股、美联储6月未加息看,事件的相关预期基本已经提前反映在股价当中,因此事件落地后对A股影响反而不大。对于英国脱欧,如果脱欧成功,我们认为将继续引发全球避险情绪升温,并导致全球主要风险资产剧烈波动,A股同样存在超调的可能,但波动幅度应小于欧美市场;如果不脱欧,海外扰动因素或带来暂时性风险偏好修复,但这仅是不确定性因素的消除,并非市场趋势的决定性变量,靴子即使落地,也需留一份清醒。从当下的种种迹象看,我们认为,在市场对“实体去杠杆和金融去杠杆”带来的潜在冲击落地前,第二次买点仍需耐心等待。

消费品“超级周期”的价格弹性开始出现。我们在中期策略将具备业绩超级周期的消费品作为最重要的一条投资主线,核心在于市场低估了本轮部分消费品所呈现的盈利弹性。目前来看,我们陆续看到,白酒提价预期再次出现,上周行业指数更是出现阶段性新高,同时航空行业的高频数据也出现好转迹象。继上周我们推出《策论·行业》系列之食品饮料上篇后,本周我们将继续推出下篇为投资者重点解析消费品投资价值。配置上聚焦两条投资主线:第一,业绩进入长期扩张的“超级周期”,食品饮料(泸州老窖/古井贡酒/贵州茅台)、小家电(苏泊尔/新宝股份/老板电器)、航空(南方航空/东方航空)等。第二、高分红、低估值的蓝筹,银行、非银、电力(黔源电力/长江电力)等。主题投资推荐语音交互主题(科大讯飞/全志科技/江南化工),城市交轨主题(方大集团/康尼机电/隧道股份),移动支付主题(飞天诚信/新开普)无人驾驶主题(亚太股份/金固股份)。

正文

1.监管趋严,风暴来临时远离中心

过去一周股票市场虽风平浪静,但监管层动向却风起云涌,一周之内证监会连续祭出三面大旗:一,6月17日证监会就修改《上市公司重大资产重组办法》向社会公开征求意见,将取消上市的配套融资,并提高股东锁定期;二,从严把关,证监会首次公布IPO终止审查17家企业名单;三,兴业证券公告称因公司涉嫌未按规定履行法定职责,收到中国证监会调查通知书,或与欣泰电气造假有关,当年平安证券和万福生科的案例似又重现。我们在2016年下半年策略报告《以退为进,散而后擒》中曾提出,金融去杠杆将是影响A股下半年趋势的关键变量之一,从前期的暂停注册制,到暂停战兴板,中概股回归、跨界并购,再到上周的多项重磅政策,一系列信号均显示监管趋严仍在延续,且更有加码之势。虽然监管趋严中长期利好A股市场环境净化,但切勿低估政策连锁反应带来的潜在冲击,风暴来临时请远离中心。

2.川煤违约,新一轮违约潮苗头出现?

股票市场不平静,债券市场去杠杆同样不太平。6月15日川煤集团公告称,公司20亿短融未能按期兑付,构成实质性违约,而这距离公司公告承诺该笔债券将正常兑付仅过去一个星期。我们在周报《逢场作戏,还是动情走心》中指出,信用债(剔除金融行业)一级市场净融资规模4、5月份已出现明显萎缩(5月净融资规模为-96亿),而这一趋势在6月份仍在延续(6月至今净融资-5亿)。当下信用收缩的负反馈有加速蔓延可能,这个带来的潜在冲击我们认为是当前市场预期不充分的。而川煤集团信用违约的出现或许是新一轮信用违约潮的可能开端,考虑到未来几个月中低评级到期高峰将至,信用风险仍不可掉以轻心。

3.耐心等候,谨慎走心

近期在于投资者的交流中,被问及最多的就是年内第二次买点大概时候出现,不少投资者当下已经蠢蠢欲动,认为英国公投就是最后一只靴子落地。如果从前期MSCI未纳入A股、美联储6月未加息看,事件的相关预期基本已经提前反映在股价当中,因此事件落地后对A股影响反而不大。对于英国脱欧,如果脱欧成功,我们认为将继续引发全球避险情绪升温,并导致全球主要风险资产剧烈波动,A股同样存在超调的可能,但波动幅度应小于欧美市场;如果不脱欧,海外扰动因素或带来暂时性风险偏好修复,但这仅是不确定性因素的消除,并非市场趋势的决定性变量,靴子即使落地,也需留一份清醒。从当下的种种迹象看,我们认为,在市场对“实体去杠杆和金融去杠杆”带来的潜在冲击落地前,第二次买点仍需耐心等待。

4.消费品“超级周期”的价格弹性开始出现

我们在中期策略将具备业绩超级周期的消费品作为最重要的一条投资主线,核心在于市场低估了本轮部分消费品所呈现的盈利弹性。目前来看,我们陆续看到,白酒提价预期再次出现,上周行业指数更是出现阶段性新高,同时航空行业的高频数据也出现好转迹象。继上周我们推出《策论·行业》系列之食品饮料上篇后,本周我们将继续推出下篇为投资者重点解析消费品投资价值。配置上聚焦两条投资主线:第一,业绩进入长期扩张的“超级周期”,食品饮料(泸州老窖/古井贡酒/贵州茅台)、小家电(苏泊尔/新宝股份/老板电器)、航空(南方航空/东方航空)等。第二、高分红、低估值的蓝筹,银行、非银、电力(黔源电力/长江电力)等。主题投资推荐语音交互主题(科大讯飞/全志科技/江南化工),城市交轨主题(方大集团/康尼机电/隧道股份),移动支付主题(飞天诚信,受益:新开普)无人驾驶主题(受益:亚太股份/金固股份)。

进入【新浪财经股吧】讨论

责任编辑:陈悠然 SF104