国泰君安400点大反弹:抢蓝筹夺龙头(全文)

策略乔永远:机会主要在蓝筹和龙头里

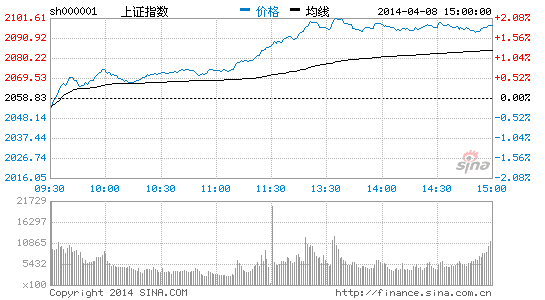

主题是400点大反弹:抢蓝筹,夺龙头。这是策略和行业上对二季度看法的汇总。从策略层面,在二季度,A股会出现由盘重股引领的400点反弹,沪深300将有25%的反弹空间,上证将有20%或400点的反弹空间。总结一下,机会主要在蓝筹和龙头板块里。

A股事实上当前面临的宏观环境并不乐观。三中全会至今我们一直在提希望、遗忘、失望、绝望这四望的行情,但是我们觉得现在已经是绝望的中后期。宏观环境不乐观已经被市场估值所充分体现。我们之所以看多,是因为我们觉得边际上的因素是增量资金的推动,增量资金来源于非标理财将向A股回流。稳增长政策和刚性兑付被打破将导致对蓝筹的过度悲观被修正。无风险利率出现拐点来源于非标资产的风险暴露,隐形担保的退出和刚性兑付的打破。

过去三年来,资金从A股、债券、存款流向非标资产。但是在一季度时,随着各种风险的出现和刚性兑付的打破。从超日违约的时点开始,就出现了比较明显的刚性兑付原则的打破。一方面,动摇了市场对宏观增长的信心,这也是我们相对来说比较谨慎的核心原因。但另一方面,在整个市场对宏观悲观预期已经完全体现的情况下,市场认识到刚性兑付打破和风险另外一面,即非标资产的无风险属性在动摇。

过去三年,非标资产的无风险属性逐渐加强,甚至取代了A股的无风险收益率。现在市场情况说明现在A股的无风险收益率正处在拐点,随后将会持续下行。这个持续下行,在当前的环境下,提供了大量的流动性资源。非标融资的下滑,城投债市场明显有新的资金流入为我们提供了证据链条。

我们认为资金正在流出非标资产流入标准化资产,第一,非标融资增量在一到二月出现了明显的下降,我们认为三月份会继续确认这样的下降。一到二月据我们估计,每个月的增量减少了大约1200亿的规模,表明以前的持续上升出现了拐点。第二,资金正在朝债券市场流入,城投债的收益率在三月份出现了明显的下降,融资额度出现了大幅度的增加。

总体上,A股无风险收益率出现明显的下行拐点,一季度这个拐点已经出现,但是风险溢价的上升掩盖了拐点。现在出现增量资金流入股市,推动大幅度反弹。我们建议大家追寻我们的三条主线和五朵金花。现在推动的三条主线分别是稳增长、丝绸之路和国企改革。2014年是改革落地之年,改革将主导投资机会。大盘优选蓝筹中的五朵金花,即,银行、水泥、房地产和化工。主要从两个标准来选择。一个是要找到低估值高分红的蓝筹股,符合现在市场的阶段性特征,具有明显的机会。超配的行业满足两个标准,一是PB小于2,PE小于20,股价被低估。二是要对反弹具有高弹性。在这个标准之下,我们优先选择银行、水泥、铁路设备、房地产和化工。除此之外,我们建议关注非银中的投资机会。

我们目前的看法和之前看法有很大的转折。我们觉得现在四望阶段已经进入了绝望的中后期,悲观预期已经充分反映在估值里。但是大家没有意识到风险的另外一面,即会有大量增量资金流入股市。这种资金流入股市,对蓝筹和龙头的配置需求是非常大的。因此我们认为上证综指和沪深300将有大幅度反弹。配置方向来讲,我们建议抢蓝筹,夺龙头,关注三条主线和五朵金花。我们对A股市场的看法事实上和固定收益团队对债券市场看法的调整同步,我们在跨资产类型里面也发现了大量同步性的存在。

债券徐寒飞:流动性在短期可能有比较明显的改善

第一, 从一月份开始,整个信托增速和利率水平出现了大幅度的下降,出现了价量齐跌,这可能来源于供给需求同时下降。一方面,投资者开始规避高风险产品。另一方面,银行也在压缩这方面资产的投资。我们看到了同业利率的大幅度下降,互联网理财产品都是依附在同业存款上,我们看到了今年余额宝[微博]收益率大约下降了100BP。同时我们看到了银行增加了对以前它们认为是高风险产品,如城投债的投资。目前城投债的收益率相对于去年高点下跌了超过100个点。银行的行为出现了变化,抛弃了过去更高风险的产品。

第二, 流动性可能会慢慢地收紧,会比一季度的情况紧一些。但是央行[微博]的态度有对冲的效果,如果人民币的汇率能回到小幅度上升,央行可能会适当释放除流动性来保证短期利率水平不会升的太高。因此流动性在短期可能有比较明显的改善,至少将不会再出现大的恶化。

第三, 从观测到的债券市场的变化来说,债券投资者的风险偏好已经开始上升。从担忧经济下滑和流动性风险开始主动增加一些高风险的品种,信用利差开始有缩小的趋势。这个反映了债券市场投资者对整个经济开始乐观。整个三月下半月到四月上旬,代表无风险利率下限的国债利率出现了反弹,这意味着大家对整个经济的预期出现了好转

银行邱冠华:三拐共振,带来银行股中级反弹

今天市场大涨,如果说是策略点火,那么银行充当了火种的角色。我们昨晚报告正式翻看多,今天的走势也印证了我们的判断。六方面的内容,

第一, 当前观点。二季度会有三拐共振,带来银行股的中级反弹。所以将银行股由中性到增持,龙头个股甚至会有25-30%的涨幅。一次推荐兴业、民生和浦发银行。推荐关注中信银行。现在对投资者来说有良好的操作价值,越早投资越主动。

第二, 为什么观点突然翻多。现在银行股从去年三月一路下行到现在,现在风险收益比比较理想。归结为三拐共振。第一拐,经济区间运行的拐点。李克强总理提出了宏观调控的手段和目标。一季度的增速大概会在这一目标的下限,从而我们认为二季度很有可能会推出稳增长,使得经济回归上轨。尽管肯定不会再有4万亿,但是微刺激已经为银行股提供了很好的天气环境。第二拐,互联网金融从2013年下半年以来的野蛮搅局到现在的被从严监管。第三拐,监管政策的拐点。去年三月银行股的下行伴随的是监管政策的干扰。然而现在阶段性利空已经出尽,同业的传闻已经大约进行了6轮,对股价的影响越来越弱,到现在,同业传闻对股价的影响已经基本被消化。如果有弦外之音,市场公开的秘密,如果监管层都是希望指数涨,然而基本不会调整指数中的成分,上证综指要涨还是要依靠银行股的上涨。

第三, 银行股反弹的行情属性如何。很多人问景气下行,基本面都是不利的消息。银行股行情属性和基本面的改善关系不大,现在基本面没好于预期,但也没显著恶化。根据DDM模型,分子更多和基本面有关,分母更多和风险有关。相应银行股的机会就来源于两类,一类是分子盈利的改善,一类是来源于分母的估值修复。如果既有分子又有分母的共振,那将是大机会。但是现在是分母模式,目前看空的声音其实处于分子的角度。我想特别强调是中级反弹,波段操作,下一步要跟踪信用违约会不会扩张,如果扩张,即使现在涨上去也会跌回来。

第四, 银行股反弹机会和逻辑和成长股的差异。A股银行股处于低位的逻辑。银行股被低估是不争的事实,但低估不等于低位也是事实。两种心态,第一,不要过度执着它的估值,第二,也不要太过于冷落银行股。银行股被低估好比一个被外力挤压的弹簧,挤压消除就迎来反弹,挤压加剧会约压约低,前者才是做多的机会。

第五, 预判这轮中级反弹的节奏。预计这次中级反弹会持续1到2个月,之前是最好的增持时点,即使同业监管出台,对市场的干预还是非常小的。第二次增的成本未必比现在低。

第六, 重点推荐的标的的逻辑。依次推荐兴业、民生、浦发。兴业银行,今天涨停之前都可以买入。落实到基本面的角度,看好兴业的主要两条理由之一是,兴业将赢来悲观预期的拐点。这一轮银行股的下跌和同业政策高度相关,而兴业同业做的比较多,因此下跌较多。现在同业政策对市场的影响已经进入尾声。相应的,我看重兴业银行在互联网思维下的大投行模式、发现机会把握机会的能力、市场化和创新精神。06年的地产战略,10年的同业战略和现在的大投行模式都是成功基因的载体和外在表现。理由二,以中信为例,银行只要触及互联网,股价就有比较好的表现。以兴业对互联网的理解,它会在互联网方面做的很有战略。民生,预期拐点的银行。民生主要服务小微企业,一直以来大家担心它对经济周期的抗击能力较弱。然而,兴业却是未来利率市场化趋势下最佳的转型银行。未来市场端的空间取决于银行能否打开新的空间,民生银行如果能通过互联网金融和社区金融的战略做到一万个网点,这会对它扩张小微企业和个人市场帮助很大。银行对小微企业和个人议价能力更强,有着更多利润空间。浦发,未来可能会对一直被诟病的保守、官僚进行较大的改革。它是目前上市银行中瑕疵最少的银行。其他也建议关注平安、中信银行。

非银赵湘怀:保险保费收入复苏,持续看多券商

关于保险:

第一,保险公司将在保费收入方面有所复苏。预计上市保险公司个险和财产险的保费都会保持20%以上的增速。更重要的是,4月1号起银行可以卖保单,银保渠道有利于保险公司的保费收入复苏。我们认为财富从高风险的信托到低风险的保单将是大趋势。

第二,保监会出台了新政,鼓励保险公司进行兼并收购,这有利于保险的退出机会。而且在收购总额50%内可以用并购贷款。退出机制的完善有利于保险行业的整合。

第三,观察到保险公司会计利润持续释放,国债750收益率在上扬,而这个是保险公司准备金的折现率,折现率越高,提取准备金越少,拉动净利润增长30%。

第四,我们认为,下半年保监会可能会出台《偿付能力监管体系二代》,可能会释放出保险公司资本20-30%。这有利于保险公司优化业务结构,投资更多的高风险品种。首推新华保险、其次中国平安[微博]。这些保险弹性最大,在保监会新政下会有更大的弹性。

关于券商:

持续看多。第一,资本市场的交易量处于2200亿的高位。之前我们担心互联网会对券商佣金率产生很大的影响,但是由于终端证券的零佣通被证券会叫停,所以我们认为传统佣金的下滑不会很严重。

第二,今年券商会收益于IPO重启。IPO和新三板会给券商带来新的业务

第三,5月8日的创新大会可能会有新的热点。对于两融担保、直投基金等创新点,本次创新大会会给大家带来惊喜。推兴业、东吴证券。

地产侯丽科:经济下台阶,政策露山水

如果用一句话来总结,就是经济下台阶,政策露山水。用一段话来说,房地产作为宏观经济和地方经济的屏障,目前经济转型需要房地产兜底,体现了政府兑现,对房地产市场的稳定起到了一个托底的作用。按照DDM模型,我们推荐并不是看好分子的改善,而是看好分母的改善,包括增减溢价,包括股指修复的行情,按照我们的分母进行定位的。如果用三点对我们的行业进行概括的话:1.基本面越差,将来双向面进行好转的概率更大;2.以后要实现分类调控,分类指导,我们在短期预期部分城市放开限购的情况会出现;3.优先股意见出台,包括再融资放开,为地产股的增值也提供了很大的空间和动力。这三点形成一个主要逻辑。但目前整个资本市场对房地产的利空已经钝化,但对行业的调整,对放松预期会更加加强。从时间段来看,这次的地产反弹更是一个中级的反弹,而不是一个短期的小幅度的反弹,我们认为以后还要持续。我们的选股逻辑,第一我们认为这次是顺政治周期而不是经济周期,经济周期没有改变,但是政治面改变,包括第一个是政策的引导,包括京津冀发展,包括福建沿海群岛的开发,推荐华夏幸福、荣盛发展。第二个平台新秀是中福实业。第三是政策的鼓励,优先股的放开,包括再融资的放开,我们推荐保利,万科,招商和金地。第四个是政策红利释放:国企改革,我们推荐中洲控股,中华企业,华发股份,深振业,北京城建,关注天津松江和电子城。

化工陆建巍:首推估值比较低,行业景气度比较好的长期的白马股

首推估值比较低,行业景气度比较好的长期的白马股。首推MDI的万华化学。因为整个MDI2014年的产能非常的小,随着经济预期的好转,MDI也会面临着需求的上升。对万华化学来说,它2014年的估值相对于现在来讲不到15倍,从后期来看还有发展项目的支撑。我们认为随着整个市场中心向蓝筹股的转移,万华化学应该是最受益的标的。之后还有业绩比较好的农药股沙隆达、2014年业绩反转,现在估值也比较低的新都化工。

其次,主要看市场情绪变化带来的一个周期性的反弹。在周期性方面,一个是选择整个2014年新增产能比较少,这个行业盈利能力在底部的。另外一个的话,选择和地产建材相关度比较高的化工产品。所以我们推荐两碱和民爆。两碱是纯碱和氯碱,这边主要看弹性,三友化工。民爆这里总体估值比较低,所以我们建议关注江南化工和雅化集团。总之我们首推低估值行业景气度在高点的白马股。万华化学、沙隆达还有新都化工。

机械王浩:确定深化铁路投融资改革,投资提速

我们认为铁路这一波行情不是公司业绩推动的,从一季度来看,公司订单和海外市场都没什么变化,而且对于个股,包括北车南车这些,我们对公司的业绩预期都没有什么调整。这波核心的推荐逻辑是国家政策落地,公司也要靠国家战略的变化。从细分层面的角度来讲,我们认为主要的推动来自4月2号举行的政府工作会议,会议中对铁路投资提到了两点变化,第一点是明确了每年铁路投资的规模会达到2000到3000亿元,这个超了一点市场预期,因为之前媒体报道是1000亿元。而我们觉得,虽然这次2000到3000亿元的动向没有具体披露,但我们觉得这是之后为民资投入铁路资打开了入口,以后会有更多的细则公布出来,等出来后就会有一个更好的推动。第二点,我们认为整个2014铁路固定资产投资会有上调可能性,因为2014年铁路总公司开了一个工作会议,在工作会议上定基调2014年固定投资额是6300亿元,这个投资额比2013的6600多亿元有5%微弱下调,我们认为2014年铁路新增里程上升,这是一个铁路设备交错小高峰。从整体来看,实体投资和铁路投资存在各个层面的订单交错和订单完工的现象。举个例子,今年1到2月份,完成铁路投资400亿元,同比增长接近17%,而这样一个数字不支持铁路公司的今年铁路投资要下降5%的预期。我们观察到一个细节,在4月2号的政府工作会议上,并没有提到6300亿元这个数,只提到新投产6600公里以上,比去年增加1000公里,从各方面判断推测,可以知道未来国家将会有进一步的工作会议,将这个投资确定性提高。以现在铁路公司公布的已招标的77个项目可以得出,这77个项目涉及的投资额是8000亿元。所以我们认为未来将2014铁路投资空间上调20%-30%,这个空间是很客观的,可能性也是很大的。基于以上两点逻辑,一是铁路投资路口增多,民营资本会进入,资本来源多元化,第二就是未来铁路投资计划会增大。鉴于以上两点逻辑,我们重点推荐中国北车,中国南车,北方创业,时代新材。

建材鲍雁辛: 二季度水泥股具备良好投资价值

我们认为2季度应该做战略性配置很好的选择,首先水泥行业基本面从3月20号以后需求量恢复很快,刚过完春节表现出来的是春季开工差,比去年回复还要慢,但从3月20号以后,一些龙头企业,比如海螺水泥,发钢量已经上升到75到80万吨,和去年最高点的情况一样。所以从华东、华南,还有中南地区,基本上就全产全销了,然后还能提价。最多从4月1号开始提价已经持续了一礼拜多了,而且企业的库存还在往下走。这个全产全销在去年4季度已经出现了,到今年4季度还要到,但水泥的需求增速肯定下台阶了,但是水泥供给的周期比较长,这个供给的逻辑到现在这个时间点也被验证了。对水泥的企业,目前盈利很好,华东华南的企业同比是翻倍以上,龙头企业比如海螺水泥,我们推断一季度同比130-150%,其他小企业,大概是200%以上。假设二季度涨到一个点的话,水泥股在底部,如果做一个稳增长,水泥股率先出来,下一季度水泥股是一个业绩超预期的增长和政策稳增长共振的,这种业方向和政策方向相同在历史上2006年出现过。推荐的标的我们就放在有业绩的蓝筹股,PE低的,首选海螺,海螺港股里面有一家65%。然后是华新水泥,它是产能最大的水泥股。还有江西水泥,华北、西北的水泥也是跟着涨的,包括祁连山也是我们推荐的,但华北、西北、新疆这边边际,供需平衡还没到,主要是政策推动。

小品种建材,我们这边还要包括最大的东方雨虹

主持人:再重复我们对市场的看法。这是一波大级别的反弹,首先是不能错过,然后有三条主线:稳增长,丝绸之路,是之后投资的主要逻辑链条。之后五朵金花,我们对反弹这个逻辑比较确认。

Q:信用债和影子银行怎么看?信用债违约出现,影子银行突破10万亿,怎么看?

A:这就是我们之前说过的两个拐点之一,我们现在翻多,来源于稳增长看法的调整。之前我们担心过稳增长的延后或者不增长,导致大量信用违约的出现,前两周国务院连续开了两次会议,保证了稳增长和信用债。在这种前提下,1、2季度的信用风险不会超越大家的预期。就像我们说过的寻找白天鹅,大家看到一只黑天鹅,再看到另外白天鹅,不会产生新的风险暴露,就算过后再看到一只黑天鹅,不会形成超预期因素。在这个逻辑下有另一个链条,就是大家对政策、信用债不会产生更坏的预期,从这个角度看A股反弹与否,看的是边际变化,在市场对风险完全接受之下,接下来要看新的边际因素变化,在我们的框架下就是风险暴露另外一面,就是非标资金流回标准市场、A股市场、债券市场。

Q:去年年底强调的国防、军工的最新观点是什么?

A:这方面我们一直在跟踪,我们的行业研究员原丁有深刻的理解,我们之前推荐了国企改革的航天长峰,和国防有关的央企改革,这个方向没有变。我们主推五朵金花,在微刺激的形势下,这个领域边际增长不如五朵金花,所以不是第一梯队推荐,之后季度可能会有变化,要进一步跟踪。

Q:铁路里面推荐的北方创业和时代新材,公司请剖析一下

A:从行业落脚到公司,这几个公司就公司经营状况来说没有大的变动,主要是政策变动带来的变动而进行推荐,公司没有新逻辑。

Q:保险增长30%来自保险准备金的上升,我想问一下是否准确。20-30%的准备金会被某个因素释放出来,没有听清楚。

Q:蓝筹反弹,那创业板整体走势会向下调整还是跟着反弹?具体来说,净利润增长超过50%动态PE30倍这样的公司应该坚持还是换了?

A:这次市场反弹主要是债信资本撬动,就是追求低估值,高分红,是蓝筹股和龙头股撬动的。整个创业板在这次市场中弹性不足,不如五朵金花,板块来说不好,个股可能还有好的,应该找到好的。我们主要推荐版块建立方向。

Q:非标资产流向股市、债市,引导400点行情,这个流向有没有具体数据

A:这里面有两个数据,详细可以参考报告《抢蓝筹,抢龙头》。这里先提两点,非标融资量在1、2月出现明显同比收缩,每月下滑差不多1200亿的规模,这个规模相当可观,但在更大的背景来看,非标资产管理过去三年飞快涨到9.4万亿,如果出现增量下降,那明显就是出现拐点。另一个链条就是,我们看到债券,特别是城投债,已经出现超买状态。这里我们可以看到两个特点,在城投债发行量达到最高的3月份,需求行量已经满足发行供给冲击。第二在这种情况下,城投债信用利差也在缩减,即使不考虑信用利差,我们看绝对利差,也从8点4、5的水平下降到了现在的7点5的水平。按固定收益团队推算,城投债还有进一步下滑空间,我们觉得以城投债为标杆测算无风险利率,我们估测400点和20%增长并不是非常积极的。

Q:我认为牛市开始了,您怎么看?

A:我们认为还是看反弹。

Q:怎么看未来IPO节奏的问题,国务院常委提出6600公里,这个在两会报告里就有了,怎么看这个和年初铁总之间规划的关系

A:还是之前说过的。年初铁总年初2014基调是6300亿,但从这几个月,从2014年公布的项目,判断会调高将来的趋势。我们看到一个细节,这次政府工作会议没有重提6300亿的目标,而之前都提了,所以我们预测是政府内部讨论将来准备上调,好给自己留一个空间

Q:从同比增速能推断铁总投资会增加么

A:是的,进年新建投入大概是76%,去年30%,这样增速明显会带动整个投资的提高。

Q:但这个政府报告里是有的,是不是可以说没有明显包含在铁总计划里

A:是放在里面,但我们逻辑是在后面会有一系列计划,这个数有没有提并不重要。我们认为最近一次会议没提,就是要有进一步的提升。

主持人:我们补充IPO的问题,预期IPO会快的推出,按媒体公开报道,估计在4月下旬和5月初。因为IPO总量有限制,不会产生供给的影响,目前增量资金主要针对大盘蓝筹,在这种布局下不会对行情产生抑制,这也是对行情和政策的判断。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论