下跌仍将继续 析中国股市的宏观背景及未来方向 | ||||

|---|---|---|---|---|

| http://finance.sina.com.cn 2005年07月21日 14:17 新浪财经 | ||||

|

郭峥嵘 在中国股市经历了4年有余的震荡下跌之后,终于到达了投资者在2001年想都不敢想、却又不敢不想的“千点论”的目标范围,在无限的惆怅和悲哀之余却伴随着一丝欣喜和希望——大底即将来临!牛市即将诞生! 几乎每一位投资者都在期盼着牛市的来临,而分析师们在股市岌岌可危之时义无反顾地给出积极的预期和展望,政府更加扮演了救市的主角。在这样一种众望所归的历史时期,市场会顺应潮流?还是自行其是? 我们首先离开微观层面的剖析,进入宏观分析的视野;离开个人的主观倾向,更为客观的看待市场的起伏。虽然有些人会认为,投资者的倾向性会对行情造成影响,但实际上是投资者的实际行为才会影响行情的走向,投资者的意愿在博弈的市场中常常成为反向指标。因此,让我们从宏观领域的各个角度仔细分析,以获取多方面的印证,最终得出可能性较大的结论。 经济周期与全球经济的增长 在整个二十世纪,美国在全球的农业、工业以及服务业等领域都占据着极其重要的位置,美国经济发展的步伐从宏观上反映了世界经济发展的节奏。而道琼斯指数则是美国经济的风向标和晴雨表。

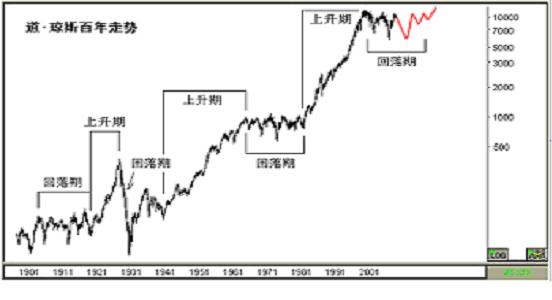

从道琼斯指数的两百年的上升周期看,大约一百年为一次工业革命的长周期。从1830年至1930年的一百年里,第一次工业革命带动了世界经济出现了历史性的爆发。1930年以来,第二次工业革命以及新技术浪潮引发的经济增长同样是史无前例的,这一次的经济增长周期将会延续到2030年。在1930年至2030年的长周期里,可以划分为三个上升阶段。1942年至1966年的第一段上升期用了24年,1974年至2000年的第二段上升期用了26年,2007年将会是下一个上升期的起始点。 2000年以后全球经济实际上已经步入了中期调整的回落期,类似于二十世纪六七十年的经济结构的调整。从1966年至1974年8年的时间里,美国股市出现了连创新低的调整,从1974年至1982年的8年间,是美国经济的恢复期,股市出现了恢复性的上涨,但仍然处于1966年以来的大箱体之中。与此相比,2000年以来的经济的结构性调整显然没有结束,从时间上看至少还需要两三年的时间。此后经济将会出现恢复性的增长,经济恢复期通常也会持续相当长的时间,大约需要6-8年的时间经济才会进入新的上升通道。 因此,在美国股市于2003-2005年期间出现反弹行情之后,仍然面临沉重的下跌。劳动市场的就业问题、巨额财政赤字、庞大贸易逆差和生产能力过剩等结构性矛盾使得美国经济步履艰难,甚至倒退。美国的股市有可能再次击破9。11事件时的低点,这并非耸人听闻!因为治愈美国国内经济结构的问题并非如此简单和仓促,衰退是治愈经济泡沫最有效的方法。

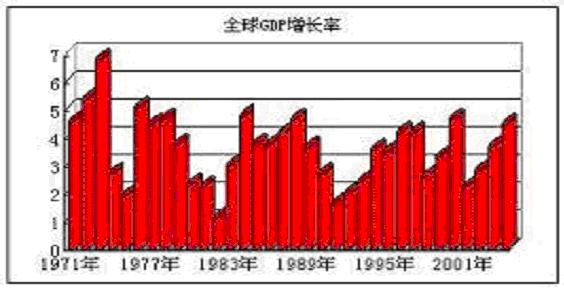

从全球GDP增长率曲线看,1971-1973年连续高速增长后出现了崩溃性的下跌,其中主要的原因是,处于调整周期中经济是非常脆弱的,由于经济结构性的矛盾和突发事件的影响导致原油、金属的原材料价格快速的上升,通货膨胀率高启,因此经济的下滑在所难免。目前的情形与七十年代类似,如果2005年下半年商品价格出现快速上涨,通货膨胀率上升,将会对全球经济造成致命的打击,而经济的增长速度同样会出现大幅的下滑。 全球商品市场和通货膨胀 商品期货市场正在成为全球资金关注的焦点,共同基金在商品中的资金量从2002年初的1.5亿美元上升至66亿美元,退休基金在商品中的资金从2002年初的100亿美元上升至450亿美元。并且迄今为止没有任何撤出迹象,说明这些资金并非是投机的短期行为,而更像长期驻扎的战略性投资。在未来的几年里,有意愿进入商品期货市场投资的基金数量大幅增加,超过50%的基金将会首次踏入商品期货市场,部分置身场内的基金将会继续增加在商品期货市场中的持仓量。增加投资的原因主要有分散投资、美元贬值、通货膨胀以及商品期货市场的良好表现等因素。 商品价格的快速上涨说明了几个方面的问题。一、经济处于调整阶段,产业整体回报率偏低,基础商品成为资金投资保值的对象;二、经济调整期,积极的财政政策和货币政策成为刺激经济的主要手段,这一人为因素造成了通货膨胀的加剧;三、产业回报率低使得房地产市场的投资吸引力增加,从而导致原材料的需求增加,价格上扬。 CRB指数近期位于300以上的位置,最高达到323。CRB指数的历史图表显示,商品价格的上涨处于经济周期中的调整阶段,此时经济低迷,产业投资回报率低,通货膨胀严重,房地产价格和物价指数上扬。这样的周期通常延续10-15年左右的时间,从2002年CRB指数见底算起,商品价格见顶的时间大约在2012-2017年。当然在上升的过程中的回撤和整固是不可回避的,同时各种商品的上升周期和幅度也是相差很大的。 正如Jim Rogers对商品价格的预测:“商品价格将走得更高。没有人投资在产能上,所以10年或15年以上的时间内,价格将更高。如果历史是指引,我所能找到的商品上最短的牛市走了15年,最长的走了23年。如果真是这样,牛市将延续到2014年~2022年之间的某个时间。这是历史所描述的。这轮商品牛市开始于1999年,还有至少10年可走。”

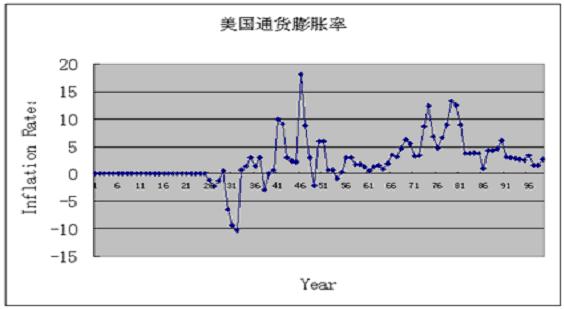

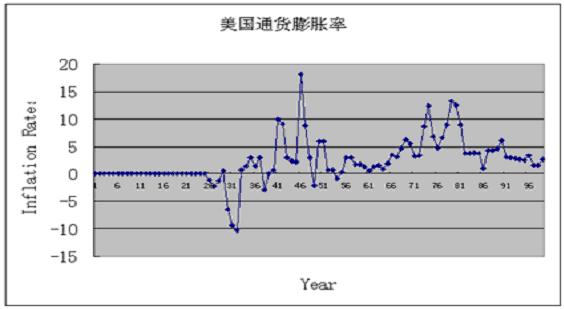

从美国的通货膨胀率的走势图上看,出现过两次持续时间较长的通货膨胀,一次是在四十年代,另一次是在七十年代。我们注意到,在经济处于上升期时并没有因为消费高涨而出现明显的需求拉动通货膨胀的现象,说明产能的扩张与消费是同步的;而在经济下滑的阶段,因为消费的低迷通货膨胀率还会出现下降的趋势。四十年代和七十年代两次最严重的通货膨胀的年率都超过了10%,而每一次的通货膨胀都出现了两次的反复,通常第一次出现在经济触底后的恢复阶段,而第二次则出现在上升阶段的初期。为什么会出现类似的现象?主要是由于经济的结构性因素以及供需的矛盾造成的,其中刺激性需求和主动性需求的增长与停滞不前的产能扩张出现了较大的分歧。

目前的通货膨胀并不值得过度担忧,今年年底可能会因为原油、钢材、有色金属价格的上涨引发进一步的通货膨胀,但是通货膨胀率通常不会超过5%。更为严重的通货膨胀将会出现在经济触底后的2007-2008年以及上升初期的2011-2012年。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 市场研究 > 正文 |

|

| ||||

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 韩国时尚品牌女装招商 |

| 超值名牌时装折扣店 |

| 虫虫新女装漂亮才被抢 |

| 亚洲火爆前卫时尚女装 |

| 世界名品服饰一折供货 |

| 美味--抵挡不住的诱惑 |

| 开麦当劳式美式快餐店 |

| 中国1000个赚钱好项目 |

| 看盛唐茶庄如何赚钱? |

| 男人--让你幸福到底! |

| 眨眼一瞬间明亮您一生 |

| 3个月,重振男性雄风 |

| 新韩国快餐一月赚八万 |

|

|

|

| ||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|