阿里员工炒港股年赚1000万?点这里,你也可以成为下一个TA!【详情】

来源: 湘评科技公众号

中泰电子作为全市场半导体研究最前瞻最深入团队,最悲观时期十余万字产业随笔坚持深度产业挖掘,真金不怕火炼、守得云开见月明!再次强调我们独家的“硅片供需剪刀差”是这次全球半导体超级周期的核心驱动因素,中国半导体行业进入科技红利有效研发转换系数拐点!

全球半导体超级周期持续,“硅片供需剪刀差+硅含量第四次提升”双重叠加,景气度将持续上行。三月份开始在市场看空半导体下半年景气行情时 ,我们坚定独立提出“硅片供需剪刀差”逻辑,17篇随笔20万字详细阐述了这次上游核心驱动因素,三个季度下来,全面验证,供需剪刀差还在持续放大。

A股半导体板块及海外巨头三季报分析,整体稳健持续向好,盈利能力与现金流改善显著。最大的亮点则在于我们此轮“硅片剪刀差”、“存储器最受益品种”等前瞻判断完完全全得到全面验证,存储器产业三大巨头成为本轮半导体景气度最大赢家,硅片龙头信越、siltronic的最新财报继续验证硅片剪刀差持续性。作为A股唯一深度参与本轮半导体超级景气周期的兆易创新成为A股整体板块的绝对领头羊。

国家战略聚焦、巨大市场空间、产业资本支持,中国半导体产业黄金十年到来。未来四年,全球62座新建晶圆厂中将有26座落户中国大陆,完全达产后中国大陆全部产能将超100万片/月。国家存储、汽车、IoT及消费电子巨大市场空间推动芯片需求提升,国家战略政策聚焦+产业资本支持驱动中国半导体产业发展,从封装、设计、制造到设备、材料,产业链上所有环节企业有望迎来黄金发展期!

一、全球半导体景气度再创历史新高

全球半导体销售额连续16个月环比增长,景气度创历史新高。根据WSTS最新发布数据,17Q3全球半导体销售额同比增长10.2%达1079亿美元,创历史新高。其中9月单月实现360美元销售额,同比增长22.2%、环比增长2.8%。

图表:全球半导体营收(十亿美元)

资料来源:WSTS

高性能运算、数据中心、智能汽车、物联网等新兴需求带动的新一轮半导体周期有望超越上一轮智能手机周期,景气度持续力度及时间都将超过以往。半年来,全球产业发展及海外市场充分反映我们半导体产业思考随笔分析,力度还在加强。

第四波硅含量提升周期来临,存储器是主要抓手

2017-2022年我们即将进入第四个全球半导体硅含量提升周期:需求的推动力量是汽车、工业、物联网、5G通讯、AI等,数据是核心,存储器是主要抓手。我们预计2017年全球半导体销售产值有望突破4000亿美金,这波周期全球半导体销售产值将首次突破5000亿美金大关。

图表:六十年半导体产业发展

资料来源:谷歌

第一波:1970s-1990s,全球半导体的硅含量从6%提高到23.1%,下游需求推动为个人电脑、大型机等,随后进入稳定期。这一时期,全球半导体销售产值从5亿美金到首次突破1000亿美金大关;

第二波:2000-2008,全球半导体的硅含量从17.3%提高到22.4%,下游需求推动的力量是笔记本、无线通讯以及家电等。这一阶段,全球半导体销售产值从1750亿美金增长到2500亿美金;

第三波:2010年到2016年,全球半导体硅含量从21.1%提高到26.4%,下游需求推动的力量是智能手机为代表的移动互联网产品,随后进 入稳定期,在这一时期,全球半导体销售产值从2180亿美金增长至3300亿美金;

第四波:2017-2022年我们即将进入第四个全球半导体硅含量提升周期,这次硅含量的提升将突破30—35%,下游需求的推动力量是高性能运算需求、汽车电子、物联网、5G等,我们预计未来全球半导体销售产值将突破5000亿美金大关。

图表:2000-2016各细分领域增长情况

资料来源:IHS

第四次波提升周期,存储器芯片是推动半导体集成电路芯片行业上行的主要抓手。

销售额:2017年预计突破千亿美元,超越逻辑芯片位居第一;

资本开支:2017存储器资本开支超320亿美元,yoy +40%,占比超过40%;

新增需求:云侧(服务器、数据中心存储器)&端侧(智能终端、物联网节点、汽车电子)

二、重申独家核心逻辑:硅片剪刀差是本质驱动因素

3月以来17篇随笔20万字下来,最重要的名词就是“硅片剪刀差”,我们重申独家核心逻辑,硅片剪刀差是本轮半导体景气度周期本质驱动因素。

2016-201年剪刀差的持续扩张,半导体硅片涨价对半导体芯片的价格传导、引发行业晶圆产能降阶抢夺,引发整个半导体产业链传导作用意义深远,很难去估量对行业所带来的巨变,因为这个剪刀差形成的时间周期从2008年以来,酝酿时间长达8年,并且从硅片涨价到传导半导体晶圆厂,从12寸蔓延到6寸,时间周期仅有3个月,剪刀差的开口扩张速率上行迅猛。 投资半导体板块,必须清楚的理解半导体行业的自身属性。

图表:硅片剪刀差是本轮半导体周期本质驱动因素

资料来源:中泰电子根据产业调研处理

图表:硅片供需在16H2达到短暂平衡,此后开启剪刀差

资料来源:IHS、siltronic

高性能运算、物联网、汽车电子使得半导体需求持续提升,中国产能未来三年持续投放以及摩尔定律放缓多重因素叠加,持续性以及幅度将更强。在全球产业供需紧张、中国新产能持续扩产情况下,硅片剪刀差将有加速扩大的趋势。

图片:全球硅片需求情况

资料来源:SEMI、SUMCO

目前从产业链反馈情况来看,硅片缺口在继续扩大!SUMCO反应客户要货的紧度变强很多,缺口比预期严重,原本预期今明两年12吋各涨20%的目标将要大幅上修。而SEMI统计12寸硅片上半年累计涨幅20%,下半年涨价有望继续上涨20-30%。超出我们此前预测的H1涨幅14.3%、H2涨幅20.9%。SEMI预测,明年12寸硅片将较今年再涨30-40%,而这也大幅超出了我们对于2018年涨幅的预测。

图表:硅晶圆涨价情况一览

资料来源:产业链整理

而从各家扩产计划公布情况来看,12寸片目前仅有SUMCO与Siltronic初步发布2019年扩产计划:

SUMCO:8月8日Q2业绩发布会上表示计划投资436亿日元(约3.8亿美元)在佐贺扩产,增产特别之处在于未建置长晶炉新线,仅增设表明研磨、洗净设备线与无尘室。预计19H1达产后增加110 kw/m的产能。

Siltronic:10月26日在Q3业绩发布上发布扩产计划进行70 kw/m的扩产,扩产周期15-18个月,预计19年中期达产,对应资本开支约1.4亿欧元。

8寸片方面,目前扩产计划主要有合晶郑州项目(20万片/月)和GWC&Ferrotec合作项目(一期15万片/月、满产45万片/月),按照进度最快也是在2019年达产。

龙头硅片厂扩产计划与我们此前判断一致,即新产能最快也要在2019年才能释放,且各家基本保持谨慎扩产态度,扩充产能主要为弥补14/16 nm先进制程所需晶圆缺口。也正因为如此,SUMCO、信越、环球晶等龙头股价在8月8日对SUMCO扩产信息错误解读大跌之后,继续迎来强势上扬,各家最新财报对未来两年硅片展望仍是供不应求。

图表:硅片龙头股价短暂急跌后继续大涨

资料来源:wind

具体到产能数据,17-19年保持缺口是确定性事件。我们结合各厂产能数据、扩产计划进行统计,按照19年扩产项目满产情况,保守估计17-19年缺口继续放大,月缺口至少达19、37、44万片!

图表:全球硅片产能缺口(单位万片/月)

资料来源:中泰电子团队根据公司整理预测

独家核心逻辑二:硅片涨价受益品种传导路径

重新回顾硅片涨价受益品种传导路径:当硅片涨价传导到半导体晶圆制造环节中,前端和后端都会受益,但是受益的时间和路径程度不一。我们认为,在涨价的初期,硅片涨价最先传导到前端制造环节,再依次传导到后端制造的封装和测试环节,看好存储器、晶圆前端制造、易耗品,以存储器为代表的通用型芯片将成为最受益品种。

图表:本轮半导体景气度周期受益传导图

资料来源:中泰电子独家核心逻辑

为什么最看好存储器?评判本轮涨价品种谁是最大赢家,需要从需求周期、涨价周期和中国大陆12寸晶圆新增产能建设周期进行综合评估。最受益品种的关键在于需求和供给满足完整全闭环条件,存储器的必需性、通用性决定了厂商能够将上游晶圆制造成本上行有效传导给下游终端厂商、客户,而高性能需求升级、服务器升级、物联网、汽车电子等新需求的出现无疑再添一把柴,加速缺货和涨势的形成。

我们以本轮最猛的DRAM和中国唯一参与的NOR Flash为例进行具体说明:

DRAM:

需求周期,AI高性能运算机组、数据中心服务器、“吃鸡”等游戏引发PC内存升级等刚性需求和供给形成完整全闭环;

涨价周期,硅片涨价→三星/美光/海力士/南亚制造成本提升→内存颗粒涨价→模组厂成本提升→内存条涨价。

图表:DRAM的典型产业结构

资料来源:Google

NOR Flash:

需求周期,AMOLED、双摄、TDDI、智能声学四大新增需求和供给形成完整全闭环,并且贯穿2017-2018年整个涨价周期;存储器产商从消费级市场切入汽车+工业级市场,构成第二个新增需求和供给的全闭环,汽车市场非常像2009-2010年智能手机开始普及的时候;

涨价周期,硅片涨价引发的晶圆产能紧张进而涨价,使得存储器缺货紧张,并形成涨价需求。同时晶圆制造成本的涨价可以传导消费级芯片厂商、工控/汽车芯片厂商与终端手机厂商,涨价周期贯穿于本轮硅片涨价周期。

三、国内外半导体板块财报解读

本周,A股公司三季报正式发布完毕、海外半导体板块巨头也陆续发布最新财报。从目前已经发布的财报来看,A股半导体板块稳健持续向好,盈利能力与现金流改善显著。而最大的亮点则在于我们此轮“硅片剪刀差”、“存储器最受益品种”等前瞻判断完完全全得到全面验证,存储器产业三大巨头成为本轮半导体景气度最大赢家,硅片龙头的最新财报也让我们真正见识到剪刀差来临趋势的力量。作为A股唯一深度参与本轮半导体超级景气周期的兆易创新也的确成为A股整体板块的绝对领头羊。(具体可见我们上周兆易财报深度分析)

A股半导体板块上市公司三季报解读

对A股半导体板块三季报进行统计,板块营收同比环比继续增长。2017年前三季度实现营收755.8亿元,较去年同期498亿元大幅增长51.8%;Q3单季度实现营收285.2亿元,同比/环比增长45%/7.4%,增速较17Q2有所下滑。

(注:本文对wind行业成分进行调整以保证统计准确性和完备性)

图表:A股半导体板块单季度营收(亿元)

资料来源:wind

板块净利润增速大幅高于营收增速。A股半导体板块2017前三季度累积实现扣非归母净利润48.1亿元,同比大增71.7%;Q3单季度实现18.2亿元,同比增长58.6%。我们可以看到,无论是累积还是单季度,半导体板块净利润增速均大幅高于营收增速。

图表:A股半导体板块净利润(亿元)

资料来源:wind

从盈利指标来看,Q3板块整体毛利率较Q2略微下调,净利率与ROE基本持平,17年前三季度情况显著好于去年同期。

图表:半导体板块单季度盈利指标

资料来源:wind

现金流情况显著改善。半导体板块2017前三季度累积实现经营性净现金流70.55亿元,同比增长57.1%改善显著。单季度经营性净现金流/营收提升明显,达到12.54%。

图表:半导体板块经营性现金流与营收情况

资料来源:wind

硅片厂商最新财报解读:全面向好,硅片剪刀差的力量!

1、信越化学

信越化学10月发布的18Q2财报显示,18财年H1公司硅片业务营收为1468亿日元(对应12.87亿美元),较去年同期1233亿日元同比增长19%;营业利润则由去年同期261亿日元增长60%至417亿日元。

图表:信越化学近年与18H1营收拆分

资料来源:信越化学

图表:信越半导体硅片业务营收及营业利润(亿日元)

资料来源:信越化学

2、Siltronic

Siltronic上周发布Q3财报,公司Q3单季度实现营收3.08亿欧元(+30% yoy、+8.8% qoq),实现EBITDA 106.5亿欧元(188.6% yoy、+46.5 qoq)!对应EBITDA margin较前一季度大幅增长十个百分点达34.6%,从中可以清晰反映全球硅晶圆短缺愈演愈烈、剪刀差持续放大!

图表:siltronic近几个季度营收情况(百万欧元)

资料来源:siltronic

图表:siltronic EBITDA与EBITDA margin

资料来源:siltronic

存储器厂商最新财报分析

1、三星

上周三星公布了Q3财报。根据财报显示,由于受存储器等芯片业务利润大增的推动,三星电子当季净利润达到11.1兆韩元(约合98.7亿美元),较去年同期的4.53万亿韩元增长145%;营收为62兆韩元(约合522.4亿美元),同比增长29.7%。

存储器对三星盈利能力的拉动从披露的分部营收、营业利润中能够看的更加清楚,17Q3半导体分部实现营收19.9兆韩元(占比32.1%,其中存储器16.3亿韩元),同比增长65%;而半导体分部的营业利润则达到9.96兆韩元(对应50%营业利润率、占比达到68.5%),同比增长195.5%!

图表:三星存储器营收(兆韩元)

资料来源:三星

2、SK Hynix

SK海力士三季报显示,季度营收为8.1兆韩元(+91% yoy,约合72亿美元),营业利润达3.74兆韩元(+415% yoy,约合33亿美元),净利润3.06兆韩元(+411% yoy,约合27亿美元)。

图表:SK Hynix营收变化情况

资料来源:SK Hynix

其中DRAM营收大约占整体营收的77%,NAND Flash大约占21%,受惠于市场需求状况良好,DRAM和NAND营收都在持续上升。

在新机上市销售带动下,全球市场需求转强,市场恢复动能。SK海力士移动DRAM出货量和价格涨幅超过其他产品,同时市场对服务器DRAM、高容量的嵌入式NAND需求也在增加。由于高密度NAND每Bit价格偏低,对ASP有所影响。

图表:海力士营收结构

资料来源:SK Hynix

3、南亚

南亚近期发布三季报,2017Q3实现营收133亿新台币,实现营业利润42.45亿新台币。Bit growth环比+2.9%,ASP 环比+2.3%。

图表:南亚营收、净利润、利润率情况

资料来源:南亚

南亚展望:Q4供给持续吃紧,维持涨价格局;20nm今年年底达产,产能38kwpm。

图表:主要存储器厂商bit growth与ASP变动

资料来源:各厂商财报

四、中国半导体崛起大势所趋,迎来黄金发展时代

半导体崛起 VS 面板崛起,更好的环境、更大的支持!京东方的崛起极大提振了我们对于产业扶持、打破壁垒实现国产替代的信心,而必须强调地是,如今半导体产业与当年面板产业相比,无论是在全球技术环境还是国内支持力度上,均要好出不少。当年面板产业在发展中遭遇的世代更替在短期给以京东方为代表的国产面板企业带来较大压力,而如今从技术角度来看,制程工艺、成本以及功耗制约下摩尔定律放缓是必然趋势,仅有三星、英特尔、台积电等少数巨头能够承担巨额研发维持摩尔定律进展,28/14 nm的高性价比拐点为大陆半导体产业的持续追赶带来长周期给予。

图表:摩尔定律放缓

资料来源:ITRS

国家战略聚焦、巨大市场空间、产业资本支持,中国半导体产业黄金十年到来。未来四年, 全球62座新建晶圆厂中将有26座落户中国大陆,完全达产后中国大陆全部产能将达111.4万片/月。中国存储、汽车、IoT及消费电子巨大市场空间推动芯片需求提升,国家战略政策聚焦+产业资本支持驱动中国半导体产业发展,从材料、设备到设计、制造、封装,产业链上所有企业将迎来黄金发展期!

图表:国内部分12寸线建设及规划产能情况

资料来源:中泰电子统计

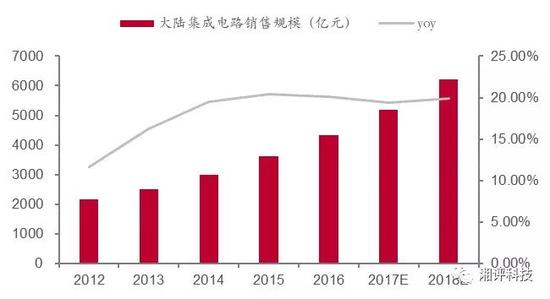

半导体板块这次与以往不同?以往半导体板块偏主题居多,这次在兆易创新等龙头公司引领板块进入成长阶段,大陆半导体崛起大势所趋。从产值来看,我国设计、制造、封测稳步发展,整体保持20%左右增速成长,产业结构持续优化。整体产值有望在2017年首次超5000亿元,并在2018年达到6200亿元。

图表:大陆集成电路销售规模(亿元)

资料来源:中国半导体行业协会

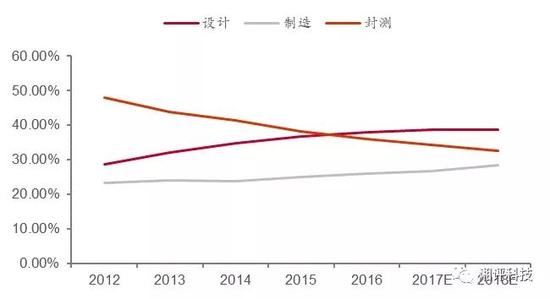

中国大陆半导体产业崛起路径:由微笑曲线底部向两端发展

我们团队此前发布《寻求半导体产业结构性投资机会》百页深度报告中曾经提到,由微笑曲线底部向两端发展将是中国大陆半导体产业崛起路径。

图表:大陆集成电路产值分布

资料来源:中国半导体行业协会

过去十年左右,电子产业链国际分工中,大陆主要承担电子终端的组装,大陆半导体由于市场的天然优势,而在在技术、资金等生产要素存在明显的相对劣势,因此在半导体产业的国际分工中主要是封测领域比较突出。从产值分布我们也能看到,2012年封测产值占比最高,接近48%。

图表:此前典型的电子制造和半导体产业链国际分工格局

资料来源:CRS,SIA

随着技术差距的缩小以及资金、人才的持续投入,我们判断未来大陆参与半导体产业的国际分工将沿着微笑曲线底部向两端发展:封测→IC设计、Foundry→材料、设备全面发展。事实上,从最近五年的产值分布情况变化中也能够这一趋势正在发生。

图表:导体产业独特的微笑曲线

目前我国设计产值占比正式成为第一,设计水平达到16/14 nm。企业盈利达到503家。全产业销售额达到1518亿元,增长23%。排名前2的企业进入全球设计行业前十。

AI、IoT、物联网时代将带来海量终端应用,不同于互联网时代,物联网产业具备长尾特性,应用领域更加广泛和发散,需求上具有少量多样的特点。这对于定制化服务的IC设计厂商来说,具有更多崭露头角的机会,IC设计公司在找到合适的客户和商机,即使是一个非常小的领域就足以让各家公司在营收和获利表现上迈上新的台阶。

目前大陆制造领域情况:12英寸集中扩建,8英寸订单满载,6英寸面临转型。整体来看目前大陆已投产12寸线月产能达46万片(含外资、存储器),全球占比约9%;已投产8寸线月产能达66万片(含外资),全球占比达12.8%。2016-2020年新增12寸线规划产能在100-110万片/月。

梁孟松正式加盟,中芯国际迈上新征途。中芯国际正式宣布梁孟松出任联合CEO,我们认为梁孟松的到来除了有望加速28 nm HKMG量产及14nm先进制程工艺的开发,更重要的是对大陆半导体制造研发团队的培育!从以往履历经验来看,梁孟松跳槽三星除了引入嫡系研发团队,更在成均馆等高校对韩国本土团队开班讲学,最终协助三星实现14 nm快速跃进。科技研发红利不仅仅是靠人力成本的工程师红利,核心在于人才,我们认为随着梁孟松的到来,中芯国际正式具备“新兴需求+本土市场+先进人才” 天时地利人和三大要素,有望迈上快速发展新征途。

封测领域,通过自主研发和并购,中国大陆封测市场迅速壮大,份额跃居全球第二。国内封测前三的公司是长电科技、通富微电、华天科技,其中长电科技在全球排在第六,长电“蛇吞象”收购星科金朋后一举成为全球第三大封测厂(日月光将和矽品合并),仅次于日月光和安靠,通富微电收购AMD封测子公司之后也成为全球封测厂商前十。

研发方面,为了更好地适应国内和国际市场对先进封装技术的要求,国内封测企业不断加强研发力度在3D、SIP、WLCSP等先进封装技术加快布局,中高端封装占比提升至30%。

图表:目前我国封测公司研发布局情况

资料来源:中泰电子整理

科技红利拐点在2016年形成,未来五年,国家集成电路大基金领衔,将有接近万亿资金投入,而大基金近期产业布局加快,带来的线性变化超过5-10倍,行业拐点就如五年前的消费电子,将有一大批优质成长公司出现。

图表:大陆半导体产业相关公司一览

资料来源:中泰电子整理

【推荐标的】

重点推荐:

半导体板块型配置

晶圆代工:三安光电、中芯国际(港股);

封测:长电科技、华天科技、通富微电;

消费电子:京东方A、蓝思科技、安洁科技、福晶科技、保隆科技;港股:信利国际

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:邵文燕

热门推荐

聚焦

股市直播

网友提问:@@=it.question$$

老师回复:@@=it.answer$$