本文节选自“EB海外策略”微信公众号,作者为陈治中、陈彦彤。

中报季临近收官,业绩同比表现整体好于预期

截止8月25日,香港主板上市公司中,非中资公司已有33.07%的公司公布了中报,这部分公司的市值占全部主板非中资股市值的65.4%。中资股已有76.85%的公司公布了中报,这部分公司的市值占全部中资股市值的77.05%。中报季临近收官。

从已公布中报公司的情况来看,中资股和非中资企业的中报业绩同比增速均有了显著改善。其中中资股17中报同比增速为27.06%,非中资股为29.37%。为12年以来最快的同比增速,中资和非中资公司的业绩正处于触底反弹中。

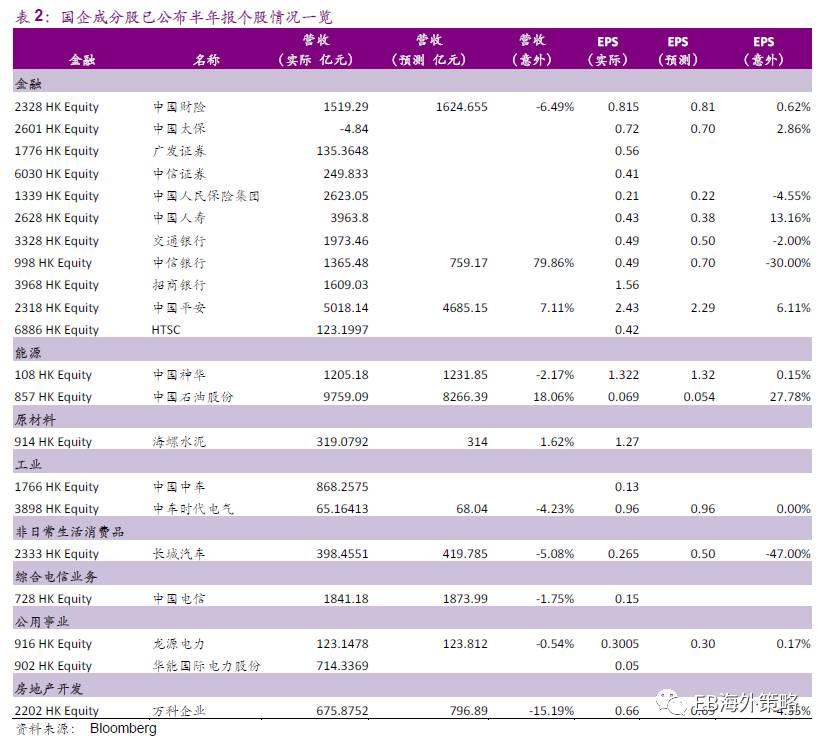

指数层面,国企成分股业绩呈现大面积超预期,尤其是保险和油气等行业龙头(如中国人寿2628.HK、中石油0857.HK)的表现十分突出,对国企指数的估值消化有十分显著的贡献。

行业层面,非中资蓝筹中报表现整体好于预期,尤其是地产部分。但考虑基数效应,其全年表现可能转淡,增长质量反而不及保险板块。中资股中,地产表现突出,但基数效应和增速放缓可能对下半年(单期)同比表现带来压力,边际改善的难度加大;材料和能源板块的业绩回升突出,且接替金融板块成为业绩增长的主要推动力量。

业绩兑现后,中资股行情仍可以得到估值切换的支持

整体来看,港股市场的业绩改善趋势已经在中报得到较充分的体现。展望2017年下半年,中资股业绩同比增速在中报基础上继续上行的空间有限。由于非正常损失(计提和人民币贬值)的影响,16H2的单期业绩要低于16H1,但多数成长板块(如汽车、电子、地产和材料及资本货物)在17H1的业绩回升趋势已经比较明显。因此,17H2的业绩同比增速将承受一定压力。板块和个股层面的分化都将加剧,资金将更多向能够保持业绩增速上行的标的集中。

金融股方面,由于整体增速偏低,人民币汇率对业绩的影响更为显著,17H2的业绩同比增速将获得16H2低基数的优势。因此,在中报业绩消化估值以后,绩优板块(如保险)仍有进一步上行的潜力。

流动性方面,虽然美元在3季度初基本见底,但回升进程遭受中美贸易战、特朗普政府进一步失势等潜在风险的狙击。中长期而言,美元承压意味着美国经济复苏预期的承托减弱,市场风险偏好难以有效回升,对港股市场短多长空。但短期内,美元反弹停滞有助于降低港股市场资金面转紧的风险,从而有利于冲顶行情延续。应密切留意美股市场在中报期后波动性是否回升,以及欧洲政经局势从外部推动美元返强的可能。

本周Jackson Hole 会议召开,耶伦和德拉吉发表讲话却均未提及未来央行货币政策走向问题。耶伦在讲话中主张金融监管不可以大幅放松,此观点和特朗普的主张相悖。德拉吉则在问答环节中流露出鸽派的立场,表示仍将保持宽松的货币政策。

投资建议:基于盈利展望调整仓位结构

中报期最后一周,中资股业绩将密集发布,相信整体情况将好于早前预期。但仍需考虑在冲顶行情中,开始自部分业绩兑现后,下半年至明年业绩增长有放缓风险的标的中获利了解。相对而言,非中资蓝筹和中资地产板块的业绩放缓的风险更为突出,且动态估值亦处于近年高位,可做重点考虑。

中资金融板块在冲顶行情中表现突出,业绩发布后可能转向分化。建议关注盈利情况符合平均水平,但PB落后的标的。最后,从业绩展望角度,我们维持对上游周期行业龙头(钢铁、电解铝)、中游低估值板块(航运、基建)和低估值标的(如风电)的推荐。

全球市场概况

过去一周全球市场整体上扬,新兴市场继续跑赢发达市场,恒生国企指数领涨。美元指数收跌。

香港市况

建设银行(0939.HK)本周驱动恒指上扬最多。南下资金净流入规模增加至30.74亿。二级行业方面,内地地产板块领涨,燃气板块领跌。

(编辑:何钰程)

进入【新浪财经股吧】讨论