合并华润燃气遭否 华润电力屋漏偏遭连夜雨

分析师表示,合并后会令股东承受风险,因此,很难得到广大股东的支持

■本报记者 李春莲

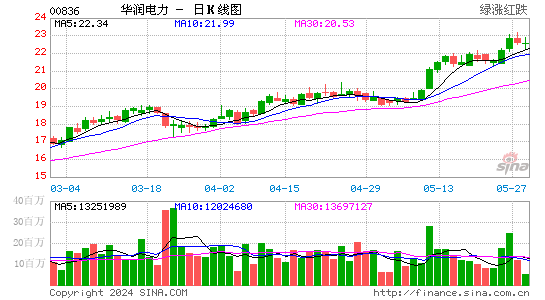

因收购煤矿涉嫌国有资产流失而被国资委调查的华润集团近日可谓负面消息不断,昨日,华润电力合并华润燃气一事因为小股东反对而宣告失败。

在昨日华润电力召开的股东大会上,股东以63.25%的票数反对交易,未能取得50%以上赞成票,因此,该交易不会进行。

有分析认为,该方案将令华润电力股东权益被摊薄,又指合并协同效益有限,新公司任何新发展策略都可能令少数股东承受风险,因此,很难得到双方股东的支持。

63.25%股东反对

合并计划宣告失败

华润电力董事会宣布,华润电力与华润燃气合并一事未于2013年7月22日举行的华润电力股东特别大会上获华润电力独立股东以投票表决方式通过。

公告还称,于华润电力股东特别大会日期,华润电力有47.83亿股已发行股份。华润集团及其联系人持有30.25亿股华润电力股份(相当于华润电力股东特别大会日期全部已发行华润电力股份约63.25%),已按规定于华润电力股东特别大会上就普通决议案放弃投票。

华润电力股东特别大会上投票赞成或反对普通决议案的华润电力股份数目为17.58亿股,相当于华润电力股东特别大会日期全部已发行华润电力股份约36.75%。

由于赞成普通决议案的票数并未达到就普通决议案所投总票数的50%以上,故普通决议案未与华润电力股东特别大会上获华润电力独立股东以投票表决方式通过。

公告还显示,根据收购守则规则,自此公布日期起12个月内,除非执行人员同意,否则华润电力及于建议合并期间其任何一致行动人士以及其后彼等的任何一致行动人士均不得宣布对华润燃气提出要约或可能提出要约(包括可能导致华润电力持有华润燃气30%或以上股份投票权的部分要约),亦不得获得华润燃气的任何投票权,以致华润电力或其一致行动人士将因此须根据收购守则规则提出要约。

有分析师表示,合并后的公司总市值规模超过1700亿元,将成为华润系内最大的上市公司,规模超越中石油旗下的昆仑能源。而由于小股东的反对,这意味着华润集团打造巨无霸能源公司的计划宣告失败。

合并几无利好

或令股东承受风险

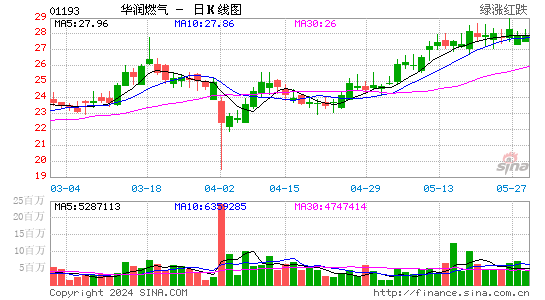

5月初,华润电力与华润燃气发布了合并方案,将华润燃气成为华润电力的全资附属公司,使华润燃气撤销于联交所上市,华润电力则易名为“华润能源控股有限公司”。

合并以换股方式进行,不涉及任何现金,每100股华润燃气股份可以换取华润电力97股股份。

实际上,业内在该方案公布之初就不看好此事。

中银国际认为该方案将令华润电力股东权益被摊薄,又指合并协同效益有限,新公司任何新发展策略都可能令少数股东承受风险。

华润电力与华润燃气合并缺乏协同效应,估计很难得到双方股东的支持。

此外,由于华润电力目前牵涉诉讼,相信难以得到监管当局批准。

值得注意的是,近几年,燃气领域的竞争日益激烈。华润电力与华润燃气合并,主要是为了进一步发展燃气业务。

花旗在研究报告中称,华润电力目前扩张机会较少,主要由于电力需求增长较弱;华润电力目前拥有正现金流,而华润燃气现金流为负,合并有助于通过电力业务为燃气业务融资。

华润集团董事长宋林曾表示,未来华润集团所有能源业务都会注入华润能源,另外华润电力拥有煤矿,新公司可借此发展煤层气业务。

花旗认为,华润电力声称华润能源未来天然气项目的内部回报率(IRR)至少可达15%至18%,实难以说服投资者,因内部回报率对衡量未来利润率帮助不大,而进军上游天然气业务的投资风险巨大。

中投顾问能源行业研究员宛学智曾告诉《证券日报》记者,虽然华润燃气和电力业务的合并能够产生“巨无霸”式的能源集团,但对于华润电力和华润燃气而言并没有实质性的利好。

而不得不提的是,目前,华润集团正陷入一场信任危机。

7月17日,新华社《经济参考报》首席记者王文志在微博实名举报副部级官员华润集团董事长宋林等高管在收购山西金业资产的百亿并购案中故意放水,致使数十亿元国资流失,宋林等已构成渎职,并有巨额贪腐之嫌。

目前,国资委已经注意到相关报道,有关部门正在对华润集团进行审计。

有分析称,如今华润集团正被国资委调查,华润电力亦卷入山西煤矿的诉讼,但集团在昨日的公告中却没有提供任何补充函件。

进入【新浪财经股吧】讨论