张苑柯

“格劳克斯自2011年以来16次出手沽空中概股公司,仅旅程天下、西部水泥、首钢资源、瑞年国际4家公司幸存,命中率高达75%。”

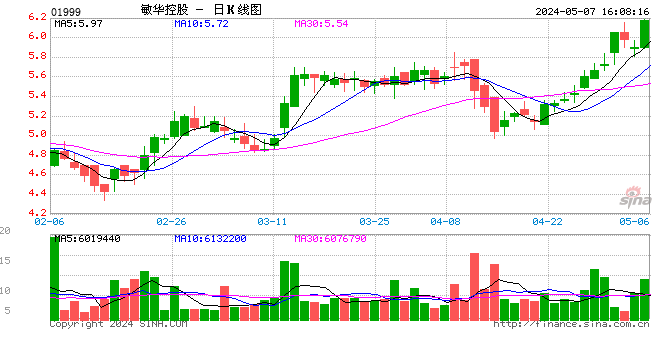

6月7日下午,沽空机构浑水(MuddyWatersResearch)再次发力,其创始人CarsonBlock在中国香港SOHN投资大会上正式宣布前一日“沽空预告”的“主角”为敏华控股(01999.HK)。受此影响,公司股价从涨幅7%直线下挫,并于下午2点30分停牌,最后收10%跌幅,股价报6.03港元。

Carson提出数条针对敏华控股的质疑,其中,浑水质疑敏华控股存在未披露债务,经研究显示公司的实际利润和自由现金流(FCF)和其对外披露的数据之间存在不小的差距,而未披露的借款可用于伪造现金余额以蒙骗审计师,同时还能用于支付股息。

沽空报告正式发出后,此前遭到质疑的数家公司股价“获得清白”后应声上涨,截至6月7日收盘,通达集团上涨8.91%,科通芯城上涨3.91%。敏华控股首席财务官王贵生对外表示,他本人目前正在美国,正在处理此事,暂不接受媒体采访。

去年年底以来沽空机构频频出击,港股似乎被“盯上”了,受到狙击的个股几乎无一例外价格遭受剧烈波动,然而纵观沽空战绩,沽空机构也并非百发百中。而经过高频的沽空后,市场似乎更清晰地摸到了被沽空机构“翻牌”的公司特点,以及沽空的手段。随着深港通和沪港通的先后开通,南下资金涌入港股市场,A股投资者第一次站得离沽空“战场”这么近。而沽空机制是否能通过港股市场,逐渐渗透至A股市场?目前似乎还没有答案。

来势汹汹的沽空大军

6月6日,CarsonBlock对外发声,认为香港上市公司仍有部分存在欺诈和股票操纵等行为,并扬言将于6月7日公布新狙击名单。浑水的“本事”不容小觑,仅仅放出未指名道姓的“沽空预告”,“剧情”就开始自己上演,各路机构和投资者开始猜测谁会是不幸被相中的那一家公司。

消息放出后数家港股被迅速列入被质疑对象之列,更有多只小市值股盘中急速下跌。头三号被猜测的公司分别是近日被沽空的科通芯城以及通达集团、敏华控股,其中科通芯城昨日一度跌逾11%,最终收盘跌幅8.47%,而通达集团昨日跌幅亦超过10%敏华控股昨日跌幅达8.59%。另外,同样上榜的智美体育股价一度下挫14%,西藏水资源跌幅也曾超过7%。

就过往的“狙击”成果来看,浑水出手几乎弹无虚发,其中不得不提的是对辉山乳业的“围剿”。被浑水质疑公司存在夸大盈利、经营造假、虚假供应商及生产场地等情况的辉山乳业,股价于2017年3月24日突然呈现断崖式下跌,当日跌幅达85%,股价从3.01港元/股重挫至0.42港元/股,兴业研究认为,这一暴跌很可能与前一日在辽宁省召开的辉山乳业债权人会议上,实际控制人承认公司资金链断裂有关,不得不说,这是浑水做空的又一次胜利。

最近几年来,海外沽空机构不断瞄准中国企业,沽空比率更是逐渐攀升。截至2016年5月,港股沽空比率上升至18.4%,是1998年以来的高位,沽空公司的攻击对象尤以中资港股公司为主。今年5月瑞声科技和科通芯城被相机做空。

2016年底遭遇浑水“围剿”的辉山乳业,在做空报告发布后,一天内蒸发300亿港元市值,单日股价暴跌近90%,创下港交所最大跌幅纪录;而早前遭遇浑水狙击的绿诺科技最终被迫退市;嘉汉林业被浑水沽空后,不得不申请破产保护,最后以重组的方式黯然退场,股票清零收尾。

今年以来,丰盛控股、瑞声科技、科通芯城等公司也被沽空公司先后盯上,几乎每一份沽空报告都对目标公司价格造成了立竿见影的影响。沽空报告发出后,丰盛控股股价当日下跌11.89%后停牌,瑞声科技一周累计跌幅达25.8%,而科通芯城当日跌幅高达22%。

沽空有输有赢

近日,两家沽空公司更是正面交锋,各自发布报告表示对瑞声科技持不同看法。哥谭(GothamCity)称瑞声科技在财报中隐瞒了交易费用,并对公司利润高于苹果、谷歌和微软提出质疑,认为该公司可能与20多个未披露关联方进行了可疑会计操作,夸大了利润,并预计该股将从当时的100港元左右跌至40~50港元。

6月4日,沽空机构匿名分析(AnonymousAnalytics)发布名为《HongKongDeservesaBetterHero》,直指Gotham之前的做空报告存在错误,不仅存在严重的误导性,还展现出了其对香港上市规则中须予披露关联方规定的无知。“匿名分析”大胆预测,将瑞声科技估值上调至111港元,超过哥谭此前预测价格一倍有余。

丰盛金融(AmpleFinanceGroup)资产管理部分析员冯宏远对第一财经记者表示,被沽空机构追击的公司当然会存在误伤的情况,此类公司大多数可以在停牌后短时间内澄清攻击并复牌,做空者由于股价大幅上升而被迫撤退。与此相反,假如被狙击的股票长期停牌或从此一蹶不振,这很可能表明,沽空者的指控确实正中要害。

实际上,2012至2015年期间,沽空机构在港股做空了不少公司,但是有输有赢。其中,在2012年中,Citron做空中国恒大,匿名分析做空华宝国际,格劳克斯做空首钢资源,最终效果都不明显,大体以失败告终。而Citron还遭到中国恒大的起诉,并且败诉,被判处禁入港股5年,并缴纳罚金。2012年可谓是沽空机构失败的一年,但是在2014到2015年,沽空机构的做空成功率有所提升。

从2016年下半年,沽空机构发布做空报告屡屡得手,并且出现较为成功的预测。其中,浑水公司对辉山乳业的沽空报告在发布当天影响力有限,但是在之后的三个月受到空前关注。辉山乳业股价在2017年3月24日大跌85%。在这个事件之后,中国内地投资者对沽空报告更为重视。

华泰证券宏观固收研究团队分析,浑水的沽空报告之所以有高成功率,其原因主要是其擅长多重分析方法并用,强调关联信息的交叉核对,同时聚焦关键性突破口,挖掘与财务舞弊高度关联的公司行为特征,并总能以小见大,从融资结构的变化推断公司财务状况。

盘点过往被沽空事件,以格劳克斯为例,自2011年以来16次出手沽空中概股公司,仅旅程天下、西部水泥、首钢资源、瑞年国际4家公司幸存,命中率高达75%。像丰盛控股这样“幸运”的案例毕竟是少数,通常企业在与沽空机构密切交锋之后,往往凶多吉少。

细数沽空的“套路”

近期香港市场沽空机构行为日益活跃,在中国投资者中的影响力逐渐增大,特别是在2016年下半年战绩辉煌。

兴业研究海外研究团队认为,当前沽空机构的活跃有可能是去年良好表现的延续。第一,中国内地投资者对港股参与度和关注度正在增加;第二,当前市场环境下投资者增加对公司质量的关注度;第三,沽空机构去年下半年取得的成功带来的延续性。当前流动性边际收紧,并且在金融去杠杆的大环境下监管趋严,个体公司资金链也开始紧张,基本面有瑕疵的公司再融资容易出现问题。当前市场的结构性机会多于趋势性机会,市场环境给沽空机构提供了良好的机会。

冯宏远告诉记者,观察近期成为股票做空的标的,可以发现中小型股份较多,具有行业盈利高增长(如智能手机零件股份或科网股份等)、公司盈利短期内高速增长以及具有极其吸引投资者的故事等特征。“这些公司股价往往在几个月间以数倍上升,给予做空者庞大的获利空间。”

至于做空者选择中小型股份下手的原因,冯宏远认为主要是因其市场流通量较小,一旦有坏消息出现时,投资者往往需要争相降价出售,容易出现恐慌性跌势,对于沽空公司而言获利空间较大。

其进一步对记者解释,中小型股份较大型指数基金股更适合沽空的另一个原因,是盈利的透明度较差,券商的研究报告覆盖不足,因此沽空机构发出沽空报告时,更容易令投资者信服。

天风证券何翩翩研究团队亦表示,海外机构做空的靶心基本对准百亿市值、财务疑点、异常关联交易、估值远超行业企业,而做空套路也作出调整,现主要围绕配合期权展开持久战。由于这些明星白马股在今年行情强势,因此估值普遍偏高、多空争执,投资者存在是否获利出清的担忧,随着做空报告的发布,投资者本来紧绷的神经又压上了稻草,这就产生了大跌的情况。手法上沽空公司往往配合买入做空期权与多方展开较量,以这次哥谭做空瑞声科技为例,瑞声科技的做空期权被大量买入,加上现货的配合,制造出“踩踏”的连锁反应。

做空龙头的破坏性在于,在港股投资者对于港股TMT板块的信心产生怀疑时,外资大鳄则抓住此软肋进行攻心战术。与以往做空机构“打一枪换一个地方”不同,现如今沽空公司开始热衷于持久战。“一份沽空报告往往被分步释放,第一部分发放后等待目标公司澄清,随后再以报告后续部分还击。”冯宏远对记者称。

有了标的和手法,决定沽空狙击是否一击即中的最后一个关键词是“时机”——择机释放事半功倍。某投行分析师对记者表示,考虑到时间成本和资金成本,沽空报告的发布时机尤其重要,报告发出即多空之战打响,倘若上市公司此时恰逢“资金回笼”期,“弹药”充足,尚且“占理”的沽空机构仓位依旧可能被“打爆”。

冯宏远表示,沽空机构一般会针对盈利增长憧憬极高的公司进行背景调查,其间会持续累积做空仓位,在完成调查后,沽空机构通常会静待市场大环境短期变弱时出手。沽空机构除了在股价急跌时平仓补回股份获利以外,加入目标公司无法短期内复牌,沽空机构还可以在场外以极低价格买回股票补回空仓。

沽空机制会渗透至A股吗

港股沽空公司忙得“风生水起”,被狙击公司“苦不堪言”,但沽空却是欧美发达金融市场早就习惯了的一种金融手段。恶意沽空或许令人发指,沽空却不能被道为过失。冯宏远表示,虽然沽空有时会引发股价大跌,令上市公司和投资者闻风丧胆,但这其实是有效调节市场价格的手段,透过市场机制将偏离价值太多的股票回到其合理价位,这在较为成熟的金融市场并不少见。在美国,甚至有无货沽空的做法,不仅容许沽空机构将估值处于非合理高位的股票沽跌获利,甚至积极通过沽空对上市公司进行打假。

那么,沽空机制是否能通过港股市场,逐渐渗透至A股市场呢?

兴业研究海外研究团队表示,港股投资者和公司管理者有较大差别,二者所处的地域和拥有的文化差异较大。港股投资者很大一部分来自欧美,而港股公司的经营地点大多为中国内地。这样的差异使得覆盖中国内地的券商和外资投行对公司的实地调研不足,理解也容易造成偏差。

冯宏远认为,香港股市虽然可以沽空,但有借货沽空的限制,同时沽空时还要遵守uptickrule(即沽空方一定要在卖价方排盘,不可直接抛货压低股价),变相令沽空增加难度。加上股票期权发展落后,缺乏辅助工具,长期而言令低价股能够以货源归边的方式维持高股价,有碍市场健康发展。

某港股量化投资基金经理对记者表示,目前A股市场距离个股沽空最接近的是融券,然而券源不足是A股市场不可忽略的特点。就香港市场而言,一般投资者融到券并非难事,而一般投资者想要在A股市场融券却举步维艰,更别提想要融到流动性强、短期波动大的“好券”。

“基本上,好的券源都被与券商合作较为紧密的私募机构垄断,而这些机构往往融券的目的是做T+0,并非为了做空。”其进一步表示,虽然不排除通过融券卖空某只股票的情况,但就A股市场而言,通过融券卖空股票的氛围并未形成。

“A股缺乏做空机制,使得股票庄家对股价有较大的操纵空间,影响投资者权益,长远来看引入做空机制势在必行。”冯宏远表示。

进入【新浪财经股吧】讨论

责任编辑:张海营