|

|

国美香港借壳上市案例分析

新浪提示:本文属于研究报告栏目,仅为分析人士对一只股票的个人观点和看法,并非正式的新闻报道,新浪不保证其真实性和客观性,一切有关该股的有效信息,以沪深交易所的公告为准,敬请投资者注意风险。

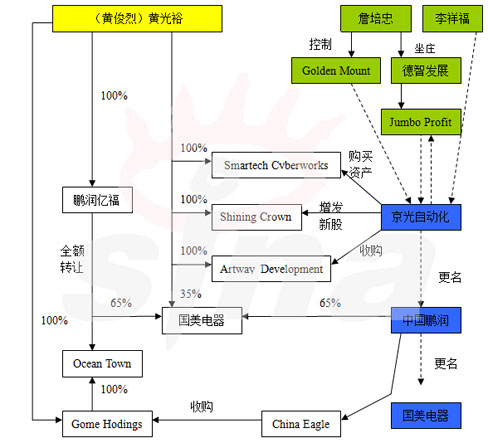

一、国美香港借壳上市图(见上图)

二、国美香港借壳上市过程

|

过程 |

时间 |

事件 |

目的、结果 |

说明 |

|

密 谋 |

2000年初 |

国美开始将目光转向环境比较宽松的香港证券市场,黄与詹培忠接触。 |

黄开始了其在香港资本市场的博弈,其财技也在这里逐步学成 |

詹培忠当时正处于香港证监会诉其于坐庄“德智发展(0070)”中串谋伪造股份证明罪名成立和侵害公众投资者一案“和解协议”执行过程中。 |

|

铺

垫 |

2000年6月底 |

德智发展(0070)下属的Jumbo Profit以“独立的机构短期投资者”名义联合中介人李祥福,以1920万港元的现金收购了原大股东的小部分股份。 |

开始染指京华自动化(0493) |

|

|

2000年7月底 |

詹培忠亲自控制的BVI公司Golden Mount,再次以现金5600万港元购得原第一大股东的绝大多数股份 |

控制了上市公司 |

这次收购行动动用的合计约7520万港元的现金,很可能是由内地的真正“买家”提供 | |

|

买

壳 |

2000年9月 |

京华自动化以全数包销的方式,增发3100万股新股,价格0.4港元/股,募得1190万港元,公司总发行股本增至18800万股。 |

实际控制人在加大对公司的控制力度 |

|

|

2000年12月6日 |

京华自动化以2568万港元购买黄俊烈的Smartech Cyberworks,现金支付1200万港元,余下的1368万港元以向卖方发行代价股的形式支付,每股价格0.38港元。 |

黄俊烈将以持股3600万股(16.1%),成为仅次于詹培忠(22.3%)的上市公司第二大股东,并通过BVI得到了上市公司支付的1200万港元的现金。 |

| |

|

2001年9月 |

京华自动化全数包销配售4430万股新股,股价0.18港元(折让10%),募集资金797.4万港元。 |

黄实际控制的上市公司资源为3600万股(占总股本的13.42%),上市公司的实际控制权,还在詹培忠手里。 |

| |

|

2002年2月5日 |

京华自动化增发13.5亿股新股,每股0.1元,全部由黄光裕独资的BVI公司Shining Crown 以现金认购。 |

黄已决心将其旗下的地产业务装入此壳中。黄光裕合计持有85.6%的股份 |

| |

|

套

现 |

2002年4月26日 |

黄转让11.1%的股份给机构投资者,做价0.425港元/股。 |

黄的持股比例降低到74.5%,透现7650万港元。 |

触发无条件收购,减持股权比例,既保住了上市地位,又实现一股独大,同时套现减压。 |

|

2002年4月10日 |

京华自动化出资现金加代价股合计1.95亿港元,收购Artway Development(由黄光裕持有) |

将上市公司账面的几乎全部现金1.2亿元转入自己的账户,顺利解除收购“净壳”支付的大笔现金的资金链压力。 |

| |

|

2002年7月 |

京华自动化正式更名为“中国鹏润” |

|

在地产、物业等优质资产的带动下开始扭亏。 | |

|

2003年7月 |

再发19%新股融资3790万元。 |

公众投资者(已达总股本的33%) |

| |

|

用

壳 |

2003年初 |

黄成立一家“北京鹏润亿福网络技术有限公司”,由黄拥有100%股权,国美集团将94家门店全部股权装入“国美电器”,由鹏润亿福持有65%股份,黄光裕直接持有国美电器剩余35%股份。 |

黄开始重组“国美电器”。 |

|

|

2004年4月 |

“北京鹏润亿福网络技术有限公司”把股权全部出售给了BVI公司Ocean Town(由另一家BVI公司Gome Holdings全资持有,Gome Hodings由黄个人独资持有), |

Ocean Town成了控制国美电器核心业务的第一大股东(65%)。 |

| |

|

2004年6月 |

中国鹏润以83亿港元的代价,通过全资BVI子公司China Eagle,从Gome Holdings手中,买下Ocean Town。支付方式: |

中国鹏润成为“国美电器”的第一大股东(65%)。这次收购的独立财务顾问香港金百利有限公司 |

| |

|

套

现 |

2004年7月 |

7月中旬首次以每股4.85至6.53元,配售5.75亿旧股,占已发行股本35%。安排行荷兰银行见反应欠佳,将配股价调低至每股4.05至4.85元,配售规模亦缩减至4亿股,仍未获足额认购,最终被迫取消配股行动。 |

配售旧股失败 |

黄光裕4个月内两度尝试在市场配售旧股,共3度减价,配股价由最高的每股6.53元调低至最低的3.975元,高低幅度相差约40%。 |

|

2004年9月28日 |

黄光裕拟以每股3.975元配售2.4亿股国美旧股,集资9.54亿元,配股价较国美停牌前大幅折让15.4%。相当于国美今年市盈率的15.21倍。 |

黄光裕成功套现近12亿港元。

|

| |

|

2004年12月16日 |

黄光裕通过荷银洛希尔配售2.2亿股股份,每股作价6.25港元,较停牌前折让4.58%。 |

黄光裕套现13.75亿港元,持股比例将由此前的74.9%下降到65.5%。 |

复牌后国美电器的股价始终在6.55港元左右徘徊。 | |

|

2005年1月17日 |

国美电器将于近日向黄光裕收购旗下国美家电余下35%的股权,收购价达60.58亿元。先支付10亿元现金,余下的50.58亿元将透过发行7.38亿新股支付。 |

开始试图出售国美家电余下35%的股份 |

上述7.38亿新股相当于国美电器扩大后股本的31%,而黄光裕持股量将由目前67.5%回增至77.58%,黄光裕稍后还会减持国美电器股份,以确保市场流通量不少于25%。 | |

|

2005年7月6日 |

国美电器(0493,HK)公告称,今年1-5月份,营业收入同比增长30%。不过,快速扩张导致每平方米营业收入、毛利率都有所下降,加之昨天的公告再度确认,主席黄光裕正计划出售其在核心子公司国美电器35%的股份,国美电器昨天重挫8%,报收在6.25港元。自6月23日以来的7个交易日中,国美电器的股价下跌了21.4%,黄光裕的资产也缩水了12.56亿港元。 |

年初黄光裕出售国美家电35%股份的申请,还没有得到商务部的批准。 |

黄光裕向《每日经济新闻》分析了国美股票连续大跌的原因,即业内开始对连锁家电销售行业不看好,认为行业竞争过于激烈,毛利水平太低,导致对国美也信心不足。而引发此次国美股票大跌的直接原因,他认为可能是"一位客户因资金方面的问题,大量抛售股票,但此猜测还没有得到确认。" |

三、借壳上市过程分析:

1、国美上市策略

2001年国美的销售额已攀升至几十亿元,成为中国家用电器零售业第一品牌,其对资本市场的向往也是顺理成章的。国美可通过至少三种途径进入资本市场。

上策是,引入国际顶尖投资机构作为战略投资者,借助后者强大的综合优势,将国美打造成国际一流的商家并成为资本市场的宠儿,以IPO方式上市;

中策是,利用香港资本市场相对宽松的条件,选择一个总资产20亿港元左右的上市公司,由其以代价股收购国美部分股权,快捷完成控制权的取得及核心业务的装入—当年香港监管机构对借壳、反向收购的限制远没有2004年4月1日起实施的“新政”严格—然后以优异的业绩成长为卖点融资,为国美大举扩张提供动力;

黄光裕借壳京华自动化(00493.HK,后更名为中国鹏润、现名为国美电器)属于下策:以现金认购股票只取得了控股权,而没有同步装入资产。

2、借壳上市原因

2004年苏宁电器(2.170,0.04,1.88%)成功获批,成为国内第一家获得“股票首发权”的家电商。上海永乐,也从高层传出消息计划在2005年实现海外上市。实力更为雄厚的外资巨舰更早已等在门外。

从操作程序来看,要从头走完IPO的全部审批程序,在非常理想、没有任何反复的情况下也至少需要9个月的时间。

H股是法人股,流通性较差,且申请手续繁杂,每次发新股都要大陆和香港特区政府审批;此外H股是在中国香港募集资金在中国大陆进行投资,不能直接交易,而且发行H股后,公司高管人员不能顺利实行期权制。

除此以外,采用借壳方式,以国美良好的盈利改变中国鹏润的财务状况,拥有国美这一年均158%增长率的优质资产,自然为其获得强劲的盈利能力提供了保证。事实上,收购国美当日,鹏润股价即狂飙112.84%,由停牌前的每股0.148港元升至0.315港元。

3、快速上市原因:

按照WTO市场开放协议规定,到2004年底,中国的零售业将全面对外开放,此时Ocean Town,可以100%控股“国美电器”,那么Ocean Town的总市值会增加35%,是什么使得黄光裕连几个月都等不急了?答案一是资金链条可能已经绷紧,如此大的收购行动,坐等两个月,实在可能夜长梦多;二是另外的35%,同样可以给未来的新代价股提供题材,不急在这一时,而且,国美,这个商务部的典范企业,分两次间隔一年变成“外商独资企业”,不会让商务部的领导们下不了台阶。

|

小调查 |

相关报道:

新浪声明:新浪网独家稿件,转载请注明出处。本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。| Topview专家版 | |

| * 数据实时更新: 无需等到报告期 机构今天买入 明天揭晓 | |

| * 分类账户统计数据: 透视是机构控盘还是散户持仓 | |

| * 区间分档统计数据: 揭示股票持股集中度 | |

| * 席位交易统计: 个股席位成交全曝光 | 点击进入 |