中国上市公司业绩评价结果综述(2) | ||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年05月11日 15:15 新浪财经 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

|

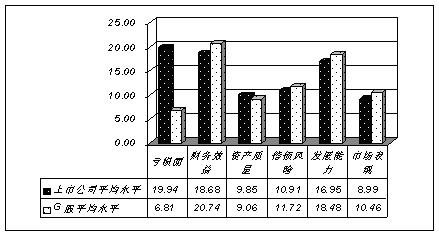

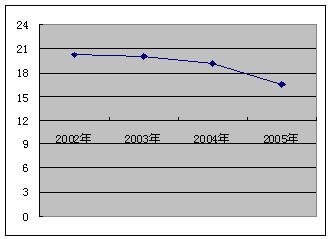

(五)市场表现状况 上市公司业绩评价的主旨在于倡导“业绩市”,在连续几年的研究中我们也得出了上市公司业绩与股价之间的相关性,因此在今年的评价中,我们特意将市场表现状况纳入我们的评价体系。市场表现状况主要选取了市场投资回报率和股价波动率两个指标。经过评价,2005年1339户上市公司的市场表现状况得分为8.99分,得分率为59.93%,市场投资回报率为-12.32%,股价波动率为102.61%,2005年的股市确实是跌宕起伏的一年。2005年6月6日,具有代表性的上证综合指数,在市场的平静之中跌破了1000点大关,走到了不期而至的998.23点,为近8年来的最低。这是5年漫长熊市的一个重要节点。临近年末上证综指12月29日收盘于1169.86点,较上年末下跌了96.64点,跌幅为7.63%,年内最大跌幅为21.18%。深证综指则下跌34.11点,较上年末跌幅为10.8%。 2005年尽管股市翻云覆雨,但是市场还是经受住了考验,表现出了一定的稳定性,2005年的市场表现均优于2004年同期的表现,2004年市场投资回报率为-14.04 %,股价波动率为107.90 %。良好的市场表现状况与国家对证券市场的监管和控制是分不开的。2004年以来,随着“国九条”的发布,一系列推进资本市场健康稳定发展的政策措施不断出台:包括启动股权分置改革、推动合规资金入市、大力发展机构投资者、稳步提高上市公司质量、加大证券公司综合治理、完善证券市场法律法规体系等等。这些政策力度远远区别于以往股市政策,这些政策本身具备规范化和市场化的指向,使我国证券市场的制度框架开始逐步实现市场化和国际化。2005年“两会”期间,证监会主席尚福林曾表示,今年就是证券市场转折之年。2005年证券市场的变化对未来的发展奠定了坚实的基础。一方面,2005年政策出台的密集程度在中国证券市场十多年发展史中前所未有,并且进一步体现出政策的系统性和连续性,不再是以往那种“头痛医头,脚痛医脚”;另一方面,这些政策措施在2005年得到了切实的贯彻落实,进一步夯实了证券市场的基础,尤其是2005年4月底启动的股权分置改革,有力地促进了证券市场制度基础的完善,困扰市场多年的同股不同权问题得以逐步解决。 经过2005年的转折,我国的证券市场确实已经向着规范化发展,加强了上市公司的质量。本次评价中,我们将2006年1-4月份的1339户上市公司的市场表现也做了评价,市场回报率为18.96%,股价波动率为31.66%。2006年是十一五计划的第一年,证券市场这样一个好的开始必将带来优异的市场表现。 二、上市公司业绩评价结果的特点 2005年,中国证券市场进入15年发展史上最为重大的改革期,特别是股权分置改革的正式启动和全面铺开,为证券市场的健康稳定发展打下了基础。从评价结果看,由于股改的出现,使得2005年度中国上市公司业绩呈现出以下几个特点: (一)股改上市公司业绩显著 股权分置改革是2005年证券市场的一颗福星。纳入评价范围的1339户上市公司中有587户进行了股改,成为了“G股”。“G股”上市公司的平均得分为70.46分,比上市公司的平均水平高出7.77。587户“G股”上市公司2005年度获得的利润总额占全部上市公司利润总额的61.74%,拥有的净利润占全部上市公司净利润的67.80%,拥有的资产总额的占全部上市公司的50.07%,因此出现了这样的景况:数量上仅占43%的公司,拥有全部上市公司50%的资产,同时却创造了近70%的利润。“G股”基本实现了两个承诺:一是对分红的承诺,例如G迪马,年报分配预案为10转10派2,已高于当初承诺的10转6。年报中披露的分红方案基本与承诺相符;二是对业绩的承诺。股改是促进流通股股东与非流通股股东的互利共赢。通过与股改的组合操作,大部分上市公司改善了公司资产状况和业绩持续增长能力,清理了资金占用和违规担保,提高了盈利水平。“G股”与上市公司平均水平的比较如下图2-3: 图2-3:G股与上市公司平均水平的比较 股权分置改革是针对中国股市制度的顽疾所进行的重大变革。在股权分置改革前,我国证券市场A股市场表现与香港H股指数、红筹指数表现差异显著,尽管这几个指数都基于相似的基本面因素,但它们实际表现迥然不同。但在2005年7月份股权分置改革全面推开后,A股与香港H股、红筹的联动性明显加强。股权分置改革将使得我国证券市场的估值基础具有可比性,而QFII投资制度的扩大与深化使得国内与国际的资金联动更为紧密。伴随着市场规则的渐变和新的市场预期机制的逐步形成,由弱到强,由乱到稳的市场脉搏。事实上,在股改的推进中,一个全新的资本市场呼之欲出,一个健全市场的形成,则为A股市场夯实了长期牛市基础。 (二)上市公司业绩体现了宏观调控的效应 宏观经济背景属于上市公司业绩的“经常性因素”。2004年宏观调控下,沪综指曾在5个月内下跌29.10%。股改的启动可谓是宏观调控的一项重要举措,在2005年证券市场上还有一个词的出现反映了浓烈的宏观调控气味,这就是权证。 作为市场创新,拓宽市场广度和层次的重要成果,权证成为2005年市场异军突起的热点。 权证随着股改重登历史舞台,也重新带回了T+0交易制度,激发了大量资金的参与热情。但同时,大起大落的狂热、连续创设制度以及T+0的交易规则等,也引发了激烈的争议。市场投资主体继续着结构性的变化,机构投资者力量仍在迅速壮大,QFII不断扩充,其在市场中的影响日见增长。而社保资金、保险资金投资力度加大,也成为市场上愈显重要的投资力量。与机构投资者力量壮大相伴的是,价值投资这一主流投资理念,亦愈发深化。价值投资理念与上市公司的业绩是分不开的,只有强大的业绩才能创造价值,才能引起投资者的兴趣。 2005年实行的“双稳健”的宏观经济政策,国民经济继续朝着预期的方向发展,在合理调整中继续实现了高增长。从增长与通胀的组合来看,2005年是1998年以来宏观经济运行最好的一年,即经济在实现高速增长的同时出现了既无通胀又无通缩的较理想状态。但一些新的矛盾和问题需要高度重视:产能集中释放将使生产过剩问题显现,并导致企业效益下滑。纳入本次评价范围的1339户上市公司亏损企业占到了19.94%,除金属、非金属行业外,其余20个行业均有不同程度地亏损。亏损最大的是纺织、服装和毛皮行业,这主要是国家宏观经济调控政策发力的结果,这一原因在上游行业业绩下滑过程中的作用尤为明显。 (三)业绩增长速度趋缓,增收不增利的现象较为普遍 2002年上市公司主营业务增长率为16.32%,2003年上市公司提高到28.08%,2004年提高到31.17%,而2005年主营业务增长率为21.62%,主营业务在达到了2004年的高点后到2005年有所回落。年平均增长率达到38.2%。基础原材料价格飞涨所带来的负面效应在2005年报中得到集中体现,增收不增利的现象较为普遍。2005年度上市公司共实现主营业务收入39715亿元,平均每户上市公司实现29.66亿元,比2004年度上市公司的户均水平21.36%;2005年度实现净利润为1555亿元,户均实现净利润1.16亿元,比2004年度上市公司的户均水平下降了2.52%,出现了增收不增利的现象。造成这种现象的原因主要是主营业务利润下滑所引起的。从2002年到2005年连续四年主营业务利润率呈递减状态。如下图所示: 图2-4:近四年主营业务利润率趋势图 2005年主营业务利润率的下降主要是主营业务鲜明率的下降,主营业务鲜明率从2004年的96.32%下降到2005年的88.50%,这标明上市公司在发展主营业务的同时,实施了多元化的经营策略,谋求新的利润增长点。其实无论是多元化经营还是一元化经营,首先要根据企业的实际情况,其次要把握一点,主营业务是企业动力的源泉,也是培养企业核心竞争力的关键所在。 (四)亏损面扩大,业绩分化严重 2005年上市公司有19.94%的企业发生亏损,亏损面同比增加了5.5个百分点,从2003年到2005年亏损面逐年扩大,近年上市公司亏损企业情况见下表。 表2-5近年上市公司亏损企业情况表

盈利企业的净利润合计为2010亿元,亏损企业的净利润合计为455亿元,说明上市公司的业绩分化严重。 由于业绩分化严重,上市公司的净利润呈现出“一九”分布态势。以净利润指标排序来考察上市公司盈利分布的统计结果显示,中国石化的净利润占全部评价上市公司实现净利润的25.44%,净资产占全部评价上市公司年末净资产的11.09%。按净利润排序居前的10户上市公司的净利润之和为797.43亿元,占1352户公司净利润总和的51.28%;排序前57户上市公司利润的合计占1339户公司净利润总和的80%,排序前90户的上市公司净利润合计占全部上市公司净利润的90%,而90户上市公司占评价整体数量的比例仅为6.72%。可见上市公司的净利润呈现出的“一九”分布现象非常明显。 但是这90户上市公司的总资产总额占1339户上市公司总资产总额的比例大约为41.32%,这就意味着这些公司用41.32%的资产实现了90%的净利润,其综合经营效率已经是非常客观了。那么其余的上市公司呢?如此来看,在利润增长的同时提高资金的使用效率成为上市公司亟待解决的问题之一。 (五)流通市值与上市公司业绩高度相关 本次评价对1339户上市公司的全部样本进行了业绩与流通市值的相关性分析, 2005年上市公司的流通市值与业绩的高度相关,市场表现反映了上市公司的经营质量。 自2001到2003年,股票价格与经营业绩综合得分之间的相关系数分别是0.193、0.196和0.463,股票价格与公司经营业绩的关系都呈正比,并呈现上升的趋势。但在2004年,相关系数出现了逆转性的变化,减少到0.081, 这主要与2004年股票市场的特殊情况有关,即一方面上市公司2004年整体业绩大幅增长,另一方面流通股的市价被迅速贬低,出现了破净资产、破发行价、破面值等情况。2005年股票价格与经营业绩综合得分的相关性得到恢复,相关系数为0.567,较历史同期水平明显增大,充分表明上市公司业绩与股价高度相关。 表2-6:流通市值与业绩的相关程度 系数标准差显著性

**表示在5%的显著水平下通过检验。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

|

不支持Flash

|

| 新浪首页 > 财经纵横 > 证券 > 正文 |

|

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 介入教育事业年赚百万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 名人名店 月净赚20万 |

| 韩国亲子装,年赚60万 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 拒绝结肠炎!! 图 |

| 皮炎!湿疹!荨麻疹! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |