【明远之道】

目前很多投资者对恒生国企指数的疑虑,主要来自转型期间中国经济的压力。

陈嘉禾

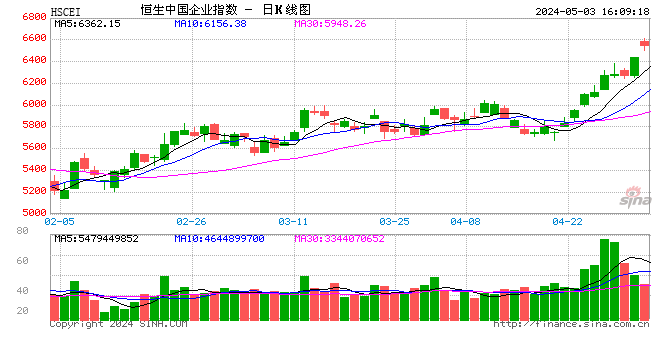

从估值来看,目前恒生国企指数再次接近本世纪以来的最低水平。

恒生国企指数目前的市净率(PB)水平仅为0.81倍左右(彭博口径),Wind计算的口径则为0.75倍。从市盈率(PE)来看,彭博计算的口径为6.5倍左右,Wind则为6.3倍。

从历史数据的回溯中我们可以看到,这一估值水平已经达到本世纪以来最低水平,上一次这种估值水平出现在2001年到2002年。

在估值较为平均的2003年到2005年、2009年到2011年之间,恒生国企指数的PB估值一般在1.8倍左右,PE估值则在10到15倍之间,平均水平为当前估值水平的大约2至3倍。

本世纪以来,恒生国企指数的最高估值水平出现在2007年,当时的PE估值超过30倍,而PB估值则超过5倍。这两个估值水平均为当前估值水平的6到7倍。

从股息率来看,目前股息率也已经达到较高水平。当前恒生国企指数的股息率为4.4%左右,略低于2001年到2002年的5%到6%的水平,但高于这一时期以后几乎所有时期的水平。

当然,目前很多投资者对恒生国企指数的疑虑主要来自转型期间中国经济的压力。

问题是,正如沃伦·巴菲特所说,如果等到知更鸟叫了再出门,那么春天可能也就过完了。如果中国经济当前没有这么多压力,恒生国企指数也就不可能是这个价格。

从另一个角度来说,即使我们假设,中国经济真的一蹶不振,变得如日本在上世纪90年代以来反应出来的水平一样(鉴于两国在这两个时点经济发展水平的巨大差异,我们认为这种情况发生的概率极小),当前恒生国企指数的估值也已经足够安全,因为这个估值水平已经比日本股市在历史上反应出来的估值水平都要低廉。

以彭博提供的数据来看,日经225指数的PB估值在本世纪以来最低仅为0.9到1倍,大约出现在2008年。同口径的、由彭博统计的恒生国企指数的PB估值则为0.8倍,恒生国企指数已经远低于日经225指数在本世纪以来取得的最低估值水平。

也就是说,即使中国经济未来真的陷入日本式的“失落二十年”,恒生国企指数的估值也已经基本处于“跌无可跌”的状态。

更重要的是,目前中国的人均GDP按购买力平价计算,仅为美国的1/4,而1989年日本人均GDP的购买力平价水平则为美国的80%到90%,两国的经济发展潜力不可同日而语。

从恒生国企指数和美国标普500指数的对比中,我们可以看到,两个市场的估值水平和市场情绪,基本处于“一天一地”的状态。目前,标普500指数的PB估值大约为2.8倍,PE则接近20倍,均为恒生国企指数的3倍以上。从“人弃我取、逆向投资”的角度来看,恒生国企指数在未来表现好于标普500指数,已经是大概率事件。

这种情况并不是第一次发生。在2001年到2002年,当时的恒生国企指数估值远低于恒生指数,也远低于标普500指数。同样的,当时国内经济远没有到崩溃的地步(现在6%以上的GDP增长为什么就是一个不可接受的数字呢)。

在2002年以后,我们可以清楚看到,恒生国企指数的回报率远高于标普500指数和恒生指数。历史是否会重演呢?我们认为,估值已经接近本世纪最低水平的恒生国企指数,已经很有可能成为未来最优秀的资产之一,且让我们拭目以待。

(作者系信达证券首席策略分析师)

进入【新浪财经股吧】讨论

责任编辑:黄建华 SF178