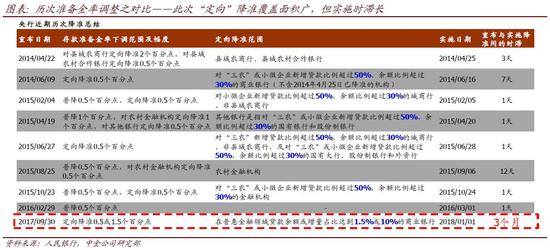

央行于9月30日晚宣布,2018年起,对上一年在普惠金融领域的贷款增量或余额占比达到1.5%的商业银行实施定向降准0.5个百分点,对占比达到10%的商业银行额外定向降准1个百分点[1]。有意思的是,此次“定向”降准与之前有两点明显的不同之处——1)定向降准标准较宽,2)实施时滞明显拉长。

此次降准虽名为“定向”,但有“普惠”的性质,范围覆盖占银行总资产95%以上的存款性机构。此次第一级定向降准所要求的普惠金融占比仅为1.5%,而第二级优惠准备金率也仅有10%,相比之前定向降准所要求的普惠金融需达到30%-50%的比率都明显降低。根据央行的测算,此次0.5个百分点的“定向”降准覆盖全部大中型商业银行、约90%的城商行和约95%的非县域农商行。我们估计,大部分的县域城、农商行满足第二级、即普惠金融比率达10%,总共可享有1.5个百分点的定向降准——这部分银行占银行总资产的15%左右。另外,央行之前历次定向降准的领域主要包括小微企业和“三农”贷款。此次定向降准则进一步扩大到脱贫、“双创”等其它普惠金融领域,并确定了单户授信在500万元以下的定量标准。综合来看,我们估计此次两层定向降准标准实施后有望总共释放流动性8,000~10,000亿元。

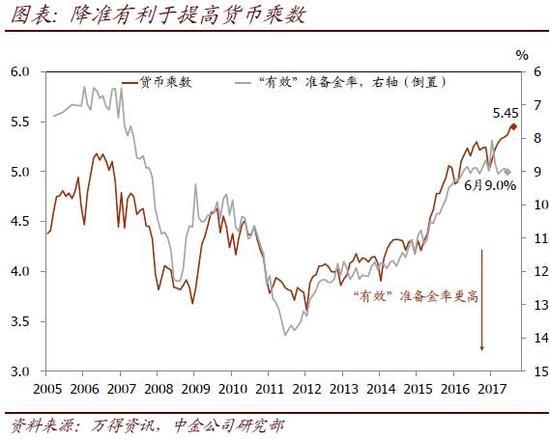

虽然央行此次宣布3个月后“定向”降准有利于提振市场对流动性与银行盈利的预期,但政策意图似乎不在缓解短期流动性压力。2014年以来,外汇不再大量流入、基础货币增长受到制约的背景下,降准有利于抬高货币乘数、增加货币供应。虽然M2的指标意义结构性下降,但8月M2同比增速降至历史最低的8.9%也凸显了较高的准备金率对货币发行的掣肘。另外,由于利率较低,存款准备金可以理解为银行的隐形税负——据中金银行组的估算,存款准备金率每下调1个百分点,约相当于减少银行部门隐性税负1个百分点[2]。从这些方面看,降准有利于稳定市场对流动性及货币政策总体取向的预期,并提振银行利润。但如图表2所示,此次定向降准具体实施日期距离宣布的时间距离三个月,这一点与之前历次降准有很大不同。较长的实施时滞表明,虽然3季度末流动性偏紧,但本次降准并非意在短期内释放流动性。而且,我们也不能排除一种可能性,即央行基于对当时宏观环境的判断,在此次“定向”降准前通过其他方式回收一部分流动性,对冲降准的影响。

总体而言,长假前宣布“普惠式”定向降准可能有提振市场对流动性预期的成分,也有参与“结构调整”的政策意图。另一方面看,此次定向降准从宣布到实施有三个月的时间,也旨在为银行提供动力,促使其在此期间提高“普惠金融”贷款的比例。具体而言,此次对“普惠金融”新增贷款比率的考察时段为2017年全年、而对存量比率的考量结点为2017年底。

我们认为,短期内央行连续降准的可能性较低。但中期来看,中国法定存款准备金率存在进一步下调的空间。我们预计4季度经济增长将保持韧性,CPI通胀年底前或将回升。同时,近期外汇流出明显放缓,且不排除年底前再现外汇净流入[3]。所以,在此周期性背景下,货币政策宽松的空间有限,央行短期内连续降准或有一定阻力。但中期来看,中国目前17%的法定存款准备金率在世界范围内偏高,需进一步下调。一方面,17%的准备金率是银行将表内业务转向表外的重要动力之一、以降低其“有效”准备金率。某种程度上,这种“扭曲”不利于金融体系的稳定。其次,中国的基础货币存量较大,占GDP的40%,远高于美国的20%——即央行有“缩表”的基础。再言之,在不调整准备金率的情况下,央行需要通过大规模公开市场操作以及再贷款操作来直接影响市场流动性,容易加大市场波动。因此,中国最终需要一个合理而且相对稳定的存款准备金率,我们认为应在10%左右[4]。

进入【新浪财经股吧】讨论

责任编辑:刘金磊 SF113