[房企年报]华发股份:业绩增长股价低迷 市场担心什么?

新浪财经房产讯 4月16日,华发股份发布2019年年报,得益于前几年快速突进的销售业绩,华发股份在营收端逐渐兑现业绩,但随着销售均价下降,拿地成本走高,公司的利润率或将面临考验。

翻倍的投资性物业以及杠杆率高企,华发股份的财务成本也是掣肘公司股价走势跟不上业绩增长的主要原因之一。

销售业绩兑现营收 高杠杆拉动高资产回报

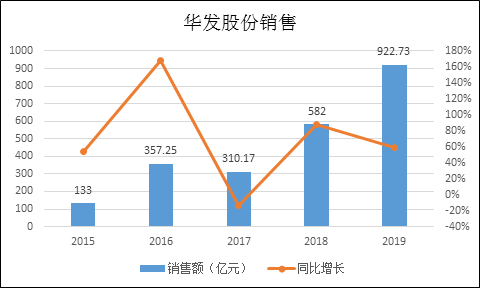

华发股份近些年的销售业绩堪称“突飞猛进”,2015年刚跨入百亿规模,2019年就达到近千亿销售规模,复合增长率高达62.3%。销售业绩也逐渐兑现在账面上,2019年公司实现营收331.49亿元,同比增长39.87%,实现归母净利润27.85亿元,同比增长22.45%。2015年以来,复合增长达到40.83%。

此外,公司经营性活动产生的现金流280.35亿元,同比增长75.24%,2015年以来,复合增长达到157%。全年加权ROE达到20.09%,较上年的17.5%继续提升,表现良好的资金流表现,让华发股份近几年的分红显得格外大方,全年共计派发现金股利8.47亿元,连同中期分红,派发现金股利占2019年实现净利润的45.6%,2019年度股息率达到9.0%。

如此之高的股息率在当前资金宽松的环境下,按说具有相当的诱惑力,但年报发布的次日开盘,华发股份的股价表现的波澜不惊。不仅如此,2014年底以来,华发股份股价除了上下波动以外,几乎就是在原地踏步,这也是直到2020年公司股息率能达到9%的原因。

业绩持续创新高,股价却原地踏步,资本市场在担心什么?

销售均价下降 拿地成本却有所上升

通过杜邦分析拆分华发股份的盈利要素可以看到,在利润率水平变化不明显且存货周转率较低的情况下,公司主要是通过高杠杆来提升公司ROE。截止2019年底,华发股份的净负债率达到160%,融资总额达到1057.23亿元,突破千亿。其中短期债务达到368.2元,而账面资金仅260.8亿元。

华发股份面临着较大的财务压力,这压制了其在拿地方面的自由度,2013年华发股份的权益土储建面为1090.78万平方米,而到了2018年底,权益土储建面依然仅有1290.19万平方米。截止去年底,华发股份拥有土地储备计容建筑面积697.48万平方米,在建面积1367.02万平方米,土储增加主要是由于2019年公司拿地力度增加所致。为了补充土储,华发股份在财务状况欠佳的情况下全年的新增土地资金超过300亿元,折算出流量口径的项目拓展金额近500亿元。

尽管实现了销售额的快速增长,但23306元/平米的销售均价却较2018年的29866元/平米大幅下滑22%,近年来销售均价持续上升的态势戛然而止。与此同时,Wind数据显示,华发股份全年的拿地成本为6716元/平米,较2018年的6544元/平米有所提升。土地成本与物业售价之间的价差减少,叠加高杠杆下的融资成本由2018年的5.87%增长至2019年的6.35%,利息支出同比增长69.37%。

华发股份在土地储备不算特别充足的情况下,杠杆率持续维持在高位,这限制了公司降杆杠的空间。而巨额债务和走高的融资成本,叠加项目利润空间承压,华发股份未来的利润增速或面临一定的不确定性,这或许是市场一直担心的问题。此外,华发集团在华发股份的持股比例不足30%,且其自身亦有房地产开发业务在经营,并将部分项目承包给华发股份,同业竞争也限制了华发集团对于华发股份的资源倾注动力。

投资性房地产大增 融资成本成关键

值得注意的是,2019年,华发股份的账面投资性房地产在此前一直保持稳定的情况下,一举达到48.91亿元,较2018年的23.77亿元大幅增长105.76%。华发股份在深耕主业的同时,积极发展商业地产、长租住房、建筑产业化和住宅配套等相关产业。这些“资金黑洞”型产业对于华发本已较为紧张的财务将形成又一层压力。

截止去年底,华发股份融资总额达到1057.23亿元,首次突破千亿规模,全年的平均融资成本6.35%,利息资本化59.54亿元,资本化比例达到84%。

此外,梳理今年来华发股份从华发集团处通过关联交易获得的资金成本,发现平均融资成本普遍在8%以上。而2018年华发股份的整体平均融资成本仅为6.35%,2019年的融资成本明显上升,尽管宏观环境有着重要影响,但来自华发集团的高成本融资也是原因之一。若不是有着珠海市国资背景,参照市场上可比公司,华发股份的融资成本或将大幅升高。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 信:Shawnlee2024

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有