今世缘去年营收仅增长5% 高价产品占比不断提升毛利率反而在下降

近日 今世缘披露了2020年年报,实现营业收入51.19亿元,同比增长5%;归母净利润15.67亿元,同比增长7%。

业绩增速在目前已披露业绩数据的白酒公司中处在比较靠后的位置。去年年初今世缘制定的目标是全年营收和净利润均增长10%,最终未能实现这一目标。

从营收结构来看,今世缘300元以上的特A+产品表现可圈可点,占比已经提升至60%,产品结构不断升级。但是另一方面,公司的毛利率和净利率从2016年起就一直停滞,产品升级并未反映在毛利率上。

今世缘去年营收增长5% 未实现全年目标

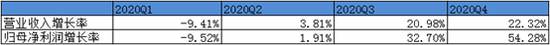

分季度来看,前两个季度受疫情影响较大,三季度开始恢复,营收增长21%,净利润增长33%;第四季度营收增长22%,净利润增长54%。整体符合预期。

四季度今世缘减少了广告投放,销售费用率同比减少了3%,税金及附加占比减少了6%,管理费用率减少了0.26%,这一定程度上也增厚了利润。

截至2020年年底,合同负债(预收账款)为10.96亿元,比上年同期下滑16%。经营活动现金流净额也比上年减少14%。

分产品来看,去年只有特A+产品增长13%,其他产品系列营收均在下滑,其中A类、D类产品营收下滑最严重。

按照今世缘的划分:出厂指导价 300 元以上的产品为特A+类,100—300元为特A类,50—100 元为A 类,20—50元为B类,10—20 元价为C 类,剩余为D 类。

2019年今世缘白酒收入结构中,特A+占56%,特A占32%,A类占6%。经过去年一年的变化,特A+占比提升到了60%,特A降到30%,A类则降到5%。

从产销量来看,2020年今世缘产量下滑了2%,销量增长不到1%。从销量上看,只有特A+产品达到接近20%的增速,特A仅增长不到4%,其他产品销量均在下滑。

从2016年到2018年三年时间内,今世缘产销量总体在下滑,2019年有所增长,带动增长的主要是特A+和特A,2020年又开始停滞。

产品结构升级 毛利率不增反降

从营收结构来看,今世缘特A+占比持续提升,但是整体毛利率及吨价却在下滑。

去年收入规模最大的特A+、特A、A类三个系列毛利率分别下滑2%、5%及6%,白酒业务整体毛利率下滑1.78个百分点。主要是去年原材料、人工等各项成本增加,加上公司方面加大对经销商的支持力度所致。

这几年出现的一个显著趋势是,特A以下产品逐渐在萎缩。和2016年数据作对比,2020年公司A类产品销量几乎无增长,B 类下滑了17%,C类和D类产品销量接近腰斩,这些都是100元以下的产品。

表面上看,今世缘产品结构升级比较成功,100元以上尤其300元以上的产品逐渐成为增长引擎,但是公司产品结构升级的成果却并未表现在毛利率上。2017年今世缘毛利率为71.71%,去年为71.12%,未增反降。

梳理历年的财务数据,可以发现2016年到2019年期间营业成本保持着与营业收入大致同样的增速。2020年营业收入增长5%,营业成本则增长近12%,大幅超过营收增速。

特A+产品的营业成本增速则超过了营收增速,2017年到2020年四年中有三年营业成本增速超过营业收入增速,这使得2020年毛利率相比2017年还降低了1.39个百分点。

反观省内对手洋河股份,从2016年到2018年,毛利率提升了近10个百分点。

净利率也一样,2016年净利率为29.5%,疫情前的2019年为29.94%,几乎无增长,2020年净利率为30.61%,也仅比2016年增加1.1个百分点。从2016年到2019年四年间,有三年销售费用增速超过营业收入增速,这是拉低净利率的主要因素。

去年白酒行业不少上市公司出现一个明显趋势,净利润增速远高于营收增速,泸州老窖、山西汾酒、酒鬼酒均是如此。主要原因就是高价位产品增长的同时中低价位产品停滞甚至萎缩,从而增厚了利润。

同样的现象在今世缘身上却并没有看到,究竟是什么让今世缘高价位产品占比越来越高的同时毛利率和净利率却一直停滞呢。

发力省外?省外经销商占比已达58%

今世缘是江苏省内仅次于洋河股份的第二大酒企,目前今世缘省内市占率在10%左右,洋河在40%左右。

江苏在白酒产量上仅次于四川,是白酒消费第一大省,2019年白酒市场规模达到了550亿元。以洋河、今世缘为代表的苏酒龙头占据了中档及次高端市场,外来巨头贵州茅台、牛栏山等占据着高端和低端市场。

去年中档及次高端市场受疫情影响比较严重,根据兴业证券端午期间的研报数据,当时高端酒及低端酒出货量已接近上年同期,中端和次高端则仅达到上年同期6成左右。

去年今世缘和洋河业绩增速不理想与此有一定关系。根据业绩快报,洋河股份去年营收下滑近9%,归母净利润仅增长1.27%。2019年洋河省内收入是下滑的,2020年省内表现应该也不会太好

事实上,疫情前一直深耕省内市场(省内收入占到93%)的今世缘在这一轮白酒景气周期中业绩增速也只能用“平庸”来形容,省内相似价位带面临来自洋河的竞争,再往上的高端市场由外来名酒占据,自身中端以下的产品在萎缩,要实现突破并不容易。

今年初,公司发布了《五年战略规划纲要(2021-2025)》,称 “到 2025 年努力实现营收过百亿(争取 150 亿元)。 按照2025年100亿元目标倒推,从2020年到2025年,年复合增长率为12.72%。如果按照150亿目标,则年复合增长率达到20.61%。

从年报经销商情况来看,公司正在加大省外的布局,去年省外经销商数量增加129个,减少6个,净增加123个;省内净增加70个,目前省外经销商数量占比已经达到58%,比上年提升2个百分点。

与此同时,公司还在实施扩产能项目,计划建成时间为2021年。

今世缘设定的5年百亿计划能否完成呢?

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-052-0066 欢迎批评指正

Copyright © 1996-2021 SINA Corporation

All Rights Reserved 新浪公司 版权所有