全球宏观对冲基金策略:上世纪90年代名噪一时

纵横全球的宏观策略——对冲基金DISCOVERY7

好买基金研究员:白岩

上世纪90年代,狙击英镑和泰铢,引发亚洲金融危机,令宏观策略对冲基金名噪一时。宏观策略是什么样的,为什么宏观策略对冲基金会有如此大的威力,本期DISCOVERY我们共同来探索、发现。

一、什么是宏观策略对冲基金

宏观策略,是指利用宏观经济原理,识别经济发展趋势,或金融资产价格的失衡错配,通过对股票、债券、外汇、利率、期货和期权等品种的投资,争取获得高额收益的策略。使用宏观策略的对冲基金,被称为宏观策略对冲基金。

宏观策略对冲基金拥有所有对冲基金策略中最广阔的操作空间,能够在全球范围各个商品品种上进行投资。其具体投资策略非常多变:时而单向多头,时而向空头,有时还会选择对冲操作。在投资组合分散性上,宏观对冲基金既可做分散性投资,也可做风险较高的集中投资。

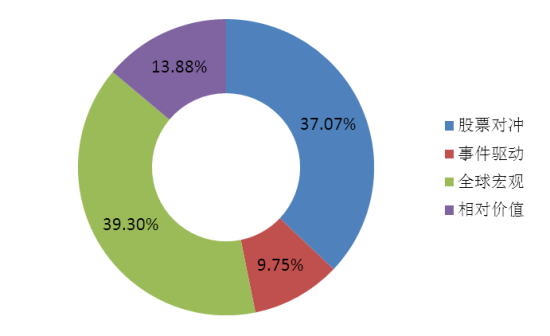

上世纪70年代,布雷顿森林体系崩溃引起了世界范围内的汇率动荡,石油危机的爆发使得发达国家普遍陷入衰退。动荡的世界经济环境,为宏观策略对冲基金的发展提供了沃土,大量的宏观策略对冲基金如雨后春笋般相继成立。至上世纪90年代初,宏观策略对冲基金的发展达到黄金时期,至1990年末,其规模占对冲基金总规模的比例达到39.30%。

1990年末各类型对冲基金规模占对冲基金总规模比例

1990年末各类型对冲基金规模占对冲基金总规模比例

1990年末各类型对冲基金规模占对冲基金总规模比例数据来源:HFR、好买基金研究中心

虽然利润潜力巨大,但由于这一时期宏观策略对冲基金的交易组合过于集中,且大量运用高杠杆交易,一旦出现政策逆转(如1994年美联储提高利率)、政策干预(1997年香港金融管理局入市干预股票、期货、外汇等市场)或主权债务违约(1997年俄罗斯推迟偿还外债并暂停国债券交易)等情况,其利润极易大幅回挫。随着宏观策略对冲基金在上世纪末遭遇一系列失利,各方监管的加强,宏观策略对冲基金无论在规模还是占比上,都出现了下降趋势,规模占比一度占比下降至10%左右。

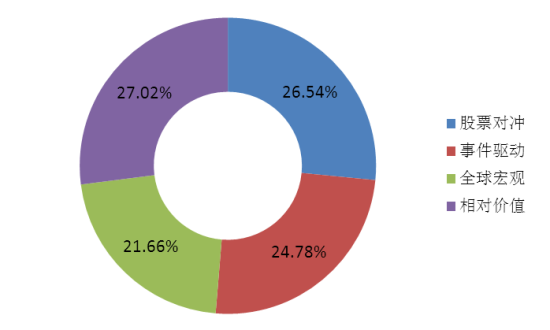

随着金融危机的爆发,宏观策略对冲基金分散风险、平衡配置等方面的作用逐渐被重新重视起来,规模和占比都出现了较大回升。至2012年末,宏观策略对冲基金规模占对冲基金总规模的比例为21.66%,虽然较鼎盛时期有大幅下降,但仍然是对冲基金中重要的组成部分。

2012年末各类型对冲基金规模占对冲基金总规模比例

2012年末各类型对冲基金规模占对冲基金总规模比例

2012年末各类型对冲基金规模占对冲基金总规模比例数据来源:HFR、好买基金研究中心

二、宏观策略的收益、风险特征

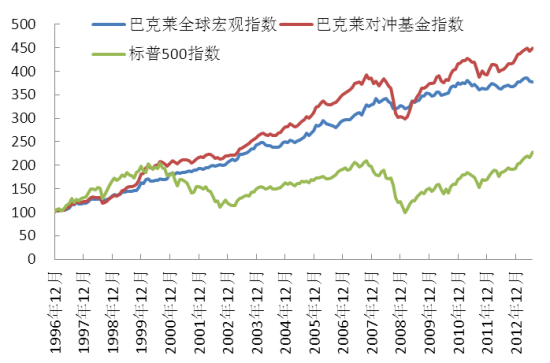

以巴克莱全球宏观指数、巴克莱对冲基金指数和标普500指数,分别代表宏观策略对冲基金、对冲基金和美股的平均业绩表现。在1996年末投资宏观策略对冲基金的100美元,至2013年7月末已增值为377.74美元,累计收益率高达277.74%,年化收益率高达8.34%。其表现虽略逊于对冲基金9.49%的平均年化收益率,但远好于美股5.08%的年化收益。

巴克莱全球宏观指数、巴克莱对冲基金指数、标普500指数表现对比

巴克莱全球宏观指数、巴克莱对冲基金指数、标普500指数表现对比

巴克莱全球宏观指数、巴克莱对冲基金指数、标普500指数表现对比数据来源:Barclayhedge、好买基金研究中心,数据截止至2013年7月

从波动性的角度看,宏观策略对冲基金的年化波动率仅1.72%,远好于对冲基金7.48%和标普500指数16.09%的年化波动率。宏观策略对冲基金3.39的Sharpe比率,更是远远超越对冲基金平均水平的0.93和标普500指数的0.16。

从回撤的角度看,宏观策略对冲基金的最大回撤仅为6.21%,好于对冲基金平均的21.30%和标普500指数的52.56%。宏观策略对冲基金1.34的Calmar比率,也远好于对冲基金平均水平的0.45和标普500指数的0.10。

巴克莱全球宏观指数、巴克莱对冲基金指数、标普500指数风险、收益指标对比

| 巴克莱全球宏观指数 | 巴克莱对冲基金指数 | 标普500指数 | |

| 年化收益 | 8.34% | 9.49% | 5.08% |

| 年化波动率 | 1.72% | 7.48% | 16.09% |

| Sharpe比率(Rf=2.5%) | 3.39 | 0.93 | 0.16 |

| 最大回撤 | -6.21% | -21.30% | -52.56% |

| Calmar比率 | 1.34 | 0.45 | 0.10 |

数据来源:Barclayhedge、好买基金研究中心,数据截止至2013年7月

三、宏观策略如何获利

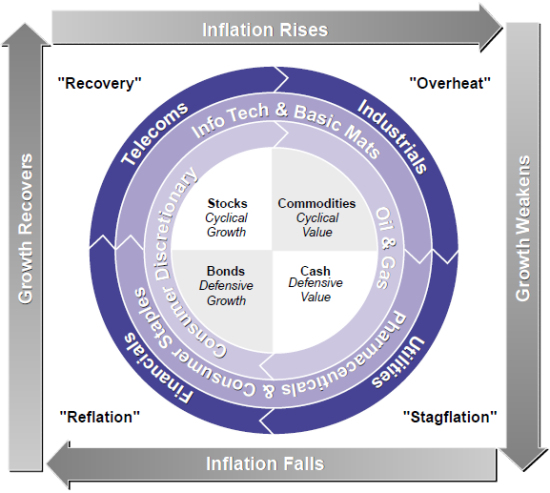

宏观策略对冲基金的管理人认为,宏观经济周期的波动具有很强的持续性,完成一个完整的经济周期往往需要数年的时间。宏观经济周期的持续性会带来市场价格波动的持续性,在较长的时间段,股票、债券、外汇等市场一般会跟随经济形势发生长时间、大幅度的趋势性运动,这形成了宏观对冲基金获取盈利的理论基础。美林证券的“投资时钟理论”,较好地对宏观对冲基金的基础投资思想进行了概括。

“投资时钟理论”于2004年,由美林证券提出。其从经济原理和实证的角度论证了,在宏观经济处于“复苏”、“过热”、“滞涨”、“衰退”阶段时,股票、大宗商品、现金、债券分别会有好于其他资产的表现。在不同阶段,不同行业的表现也会有差异,时钟由内至外,资产或行业对宏观经济变化的反应越发不敏感。根据美国著名经济学家Brinson、Hood和Beebower的论文《资产组合业绩表现的决定因素》,总投资回报的91.5%由资产配置决定,而产品、择时、和其他因素分别仅占4.6%、1.8%和2.1%。通过判断宏观经济形势,改变资产配置,为宏观策略对冲基金获取丰厚的回报。

美林证券的“投资时钟理论”示意图

美林证券的“投资时钟理论”示意图

美林证券的“投资时钟理论”示意图资料来源:MerrillLynch: ”TheInvestment Clock”, 2004.Nov.10

较之一国之内的资产配置,宏观策略更多被应用于全球市场中,故也常被称为全球宏观策略。在全球市场中,宏观策略有主要通过两种方法获利。一种是在世界范围内,寻找经济形势更好、收益水平更高的经济体,并投资于其金融市场。很多主权基金、养老基金,会利用这一方法寻求高收益,并规避本国经济的系统性风险。另一种是发现经济体的经济结构缺陷或相对变化趋势,通过投资汇率、互换等产品,在该经济体相对外界的变化中获利。如果某经济体发生重大事件,这更是宏观策略对冲基金投资的绝好题材:事件引起该经济体的宏观经济指标的变化,往往导致了相关的汇率、股票、债券价格的重估,在市场的剧烈波动下,押注正确的宏观策略对冲基金往往获取惊人回报。

除去上述策略外,基金的信息搜集、加工能力,管理人的知识、经验、洞察力和胆识都会对宏观策略对冲基金有重大影响。宏观策略对冲基金对信息获取的要求极高,其需要获取各主要经济体的宏、微观数据,并进行加工整理,以获取合理有效地推测。其管理人需要对宏观经济、政治和市场的非理性因素,有深刻的理解和洞察力,并敢于在关键时刻,博取潜在的超额利润。管理量子基金的索罗斯,是基金管理人勇气和洞察力的极佳注脚,其认为对于确定性较高的投资,要勇于下重注,尽可能扩大杠杆的运用,博取高额收益。量子基金在其存续的31年间,累计收益为4000倍,平均年复合收益率达31%。

四、宏观策略在我国

尽管国际上,宏观策略在对冲基金中已被应用多年,但在我国还仅处于萌芽阶段。根据好买基金研究中心的不完全统计,目前市面上仅有拉芳舍、梵基、泓湖和鹰影四家对冲基金公司,经营着5支宏观策略对冲基金。且其主要还是利用宏观经济的基本原理,识别金融资产价格的失衡错配现象,配置于国内市场的投资品种。

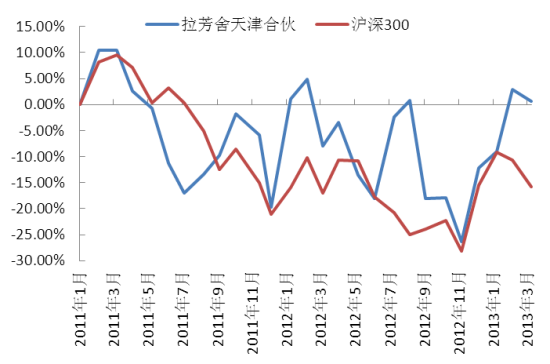

拉芳舍天津合伙是国内第一只采用宏观策略的对冲基金。这支基金通过投资股票、商品期货、股指期货、可转换公司债券、企业债、金融债和国债(除银行间的债券)等交易品种,实现基金的保值、增值。截止2013年4月3日,其累计收益0.63%,勉强取得正收益,年化收益率0.29%,略好于同期沪深300指数-7.56%的年化收益率。不过其净值波动率极大,净值年化波动率高达33.03%,仅略低于沪深300指数35.80%的年化波动率。

拉芳舍天津合伙净值增长率与沪深300指数对比

拉芳舍天津合伙净值增长率与沪深300指数对比

拉芳舍天津合伙净值增长率与沪深300指数对比数据来源:好买基金研究中心,截止至2013年4月3日

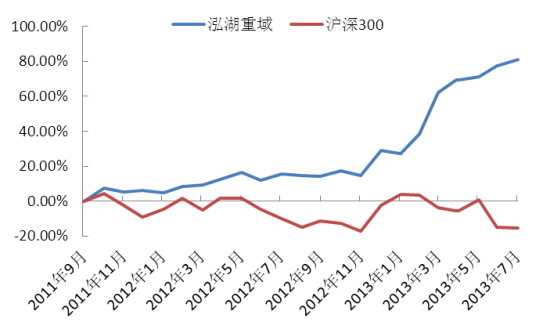

泓湖重域是成立较早的宏观策略对冲基金之一。其结合全球经济和我国经济的基本面,进行大类配置和宏观对冲。截止2013年7月31日,泓湖重域累计获得81.20%的收益,年化收益率和Sharpe比率(无风险收益率以3%计)分别为38.17%和2.09,远好于同期沪深300指数-8.62%的年化收益率和-0.48的Sharpe比率。其最大回撤仅为-3.83%,Calmar比率高达2.35,将同期沪深300指数18.71%的最大回撤和-0.46的Calmer比率远远甩在身后。

泓湖重域净值增长率与沪深300指数对比

泓湖重域净值增长率与沪深300指数对比

泓湖重域净值增长率与沪深300指数对比数据来源:好买基金研究中心,截止至2013年7月31日

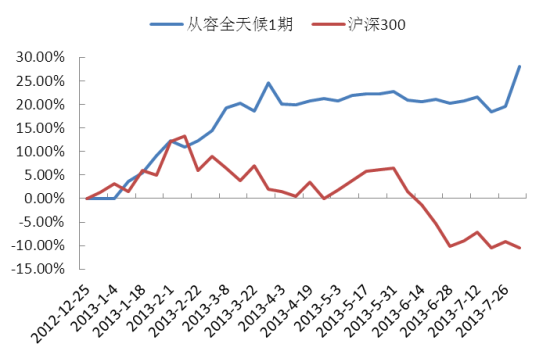

从容全天候1期由老牌对冲基金公司从容推出,是一支平衡型的宏观策略对冲基金。其各类资产配置平衡,充分发挥宏观策略分散风险的作用。截止2013年7月31日,从容全天候1期累计获得28.07%的收益,年化收益率和Sharpe比率(无风险收益率以3%计)分别高达51.32%和6.45,大幅超越同期沪深300指数-16.84%的年化收益率和-3.14的Sharpe比率。其最大回撤仅为-3.69%,Calmar比率高达13.92,亦远好于同期沪深300指数15.57%的最大回撤和-1.08的Calmer比率。

从容全天候1期净值增长率与沪深300指数对比

从容全天候1期净值增长率与沪深300指数对比

从容全天候1期净值增长率与沪深300指数对比数据来源:好买基金研究中心,截止至2013年7月31日

总的来看,宏观策略在我国还处于萌芽阶段。一方面使用该策略的对冲基金较少。另一方面国内的宏观策略对冲基金可投资的品种还较少,且局限于国内市场,较之能在全球范围内进行资产配置的海外宏观策略对冲基金还有较大差距。此外,宏观策略对于基金管理人的要求较高。通过调研等渠道获取大量信息的能力,对市场的非理性波动、宏观经济和重大经济政治事件的洞察力,是优秀的宏观策略对冲基金经理应该具备的,而目前国内此类人才还相对欠缺。不过,相信随着我国金融市场的不断发展,宏观策略也会在我国焕发出光彩。