德银在报告中称,能源股价被高估,该行业的未偿还债券占美国高收益债券比例最高。一旦美联储再次加息,美元走强将会冲击油价、高收益债券市场和股市。德银测算,即便美元没有大幅反弹,油价已经高出其公允价格的20%。此外,德银认为,中国驱动的金属价格暴跌迟早会外溢到原油市场。

德银用基于现金流的方法对能源股进行估值。德银称,目前,美国能源股以大约7倍息税折旧及摊销前利润(EBITDA)的价格在交易,相比之下,历史上美国能源股价格平均为EBITDA的1到2倍。

值得注意的是,德银还表示,其对能源股的隐含估值是以假设油价在45美元/桶为前提

在美国高收益债市场,能源行业的未偿还债券接近16%,该比例位居各行各业之首。

高收益利差急剧收紧最大的驱动力来自于近期油价的反弹。高收益利差从此前逾800个基点下跌至目前的600个基点左右。

德银用下图表示,与过去一年油价走低最相关的因素是美元升值(如果不是直接原因)。因美联储加息态度谨慎,近期美元涨势有所放缓,这也给予油价反弹的空间。然而,如果美联储再次收紧金融环境,美元将如何走?这对油价、高收益债券市场以及股市会产生什么影响?对此,德银的回答是:not good.

不过,即使美元没有大幅反弹,据德银计算,油价已经高出其公允价格的20%。、

此外,油价已经涨幅已经远超过追踪全球经济复苏的宏观指数。

还有一个风险就是,由中国驱动的金属价格暴跌迟早会外溢到原油领域。

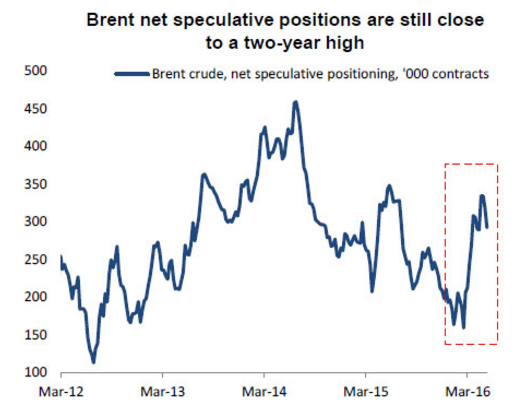

最后,布伦特原油的投机净多头头寸已接近两年新高。这意味着一旦市场有抛售迹象,这些做多的投机者也将会加速抛售。

进入【新浪财经股吧】讨论

责任编辑:支全明 SF099