文章来源:对冲研投

核心观点

四季度宏观经济和大类资产配置策略:

经济短周期下行趋势确立,工业品超额收益空间下降,农产品相对工业品配置价值上升。从旧经济做减法到新经济做加法,权益的alpha策略逐渐清晰,新经济+漂亮alpha+核心资产将驱动股市结构性行情。

债券短期窄幅波动,长期慢牛接近。债市走牛可能是长期平坦化叠加短期的陡峭化的缓慢过程。

美元四季度回调,人民币四季度走弱。长期,美元相对走弱,人民币相对走强,但不是绝对走强。

一、经济短周期下行趋势确立,beta属性资产回落

房地产投资领先工业品6个月。随着地产投资下行趋势确立(连续4个月回落)和供改压缩产能的预期落地,中国经济进入短周期的回落期。

未来,beta属性较强的工业品(比如铁矿石、焦炭、螺纹等)将进入1-1.5年左右的下行短周期,alpha属性较强的金属(锂、钴、镍等)机会来自新经济的产业需求。

图1:领先指标显示beta属性资产进入1-1.5年的下行短周期

图1 资料来源:WIND,天风证券研究所

图1 资料来源:WIND,天风证券研究所二、农产品相对工业品的配置价值上升

工业品指数和农产品指数的比值逐渐运行至历史上限附近。农产品相对工业品的配置价值正在上升,农产品从底部低弹性上涨的空间正在打开。

图2:南华工业品/农产品比值保持均值回归特性

图2 资料来源:WIND,天风证券研究所

图2 资料来源:WIND,天风证券研究所三、旧经济过剩产能做减法取得阶段性成果

过去两年,我们谈论的供给侧结构性改革,都是给旧经济做减法。

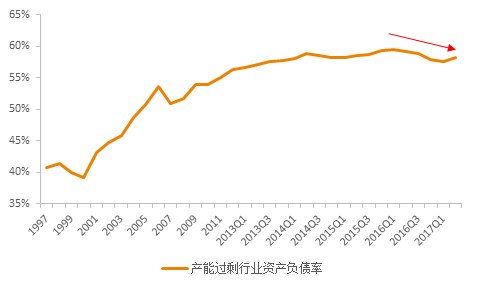

旧经济的减法起了作用:2016年后,产能过剩行业的ROA已经回到水面以上,产能过剩行业的资产负债率开始有所下降,产能过剩行业GDP占比下降后升。

图3:2016年后,产能过剩行业的ROA已经回到水面以上

图3 资料来源:WIND,天风证券研究所

图3 资料来源:WIND,天风证券研究所图4:2016年之后,产能过剩行业的资产负债率开始有所下降

图4 资料来源:WIND,天风证券研究所

图4 资料来源:WIND,天风证券研究所图5:旧经济的产业占比GDP先降后升

图5 资料来源:WIND,天风证券研究所

图5 资料来源:WIND,天风证券研究所四、旧经济产能出清后难有第二春

供给收缩而非需求扩张带来的利润修复实际上是“切蛋糕”,或“倒别人家的牛奶”。产能过剩行业里的优势性企业的资产负债表和银行关联资产得到修复,但旧经济难有第二春。

过去一年,我们反复一张图说明:旧经济的产能出清和集中度提升不会带来旧经济的新一轮投资周期。

图6:传统行业集中度提升,资本开支下降

图6 资料来源:WIND,天风证券研究

图6 资料来源:WIND,天风证券研究病树前头万木春。旧经济供给出清没有新周期,但新经济产业的需求正在驱动中国经济的新产能投资。

五、宏观的产能投资实际上是由微观的新经济轻资本产业驱动

朱格拉周期的核心是产业的新旧更替。历史总会以不同形态重蹈覆辙,改变的是技术,不变的是新技术替代旧技术,新经济替代旧经济。旧经济的朱格拉等也等不来,新经济的朱格拉早已到来。

60年前,沃尔玛用卫星科技与“人家不去,我去”的精神来抢食市场需求,硬是从铁板一块的零售市场里抢出丰厚利润,连续20年复合营业额增长率与利润增长率风光无限。今天,亚马逊用大数据和云计算来抢食沃尔玛的市场需求。

下面一张图足以说明今天中国经济新旧产业的分化。从右往左,是中国当前正处在的转型——从旧经济的重资本产业驱动转向新经济的轻资本产业驱动,也是供给侧结构性改革内涵的转变——从旧经济做减法到新经济做加法(从关停过剩产能到培育新动能)。

图7:新旧产业近三年资本开支复合增速的巨大反差

图7 资料来源:WIND,天风证券研究所

图7 资料来源:WIND,天风证券研究所六、新经济的系统性投资机会来自消费、金融、科技的产业链聚合

当前的中国最类似1975-1985年的美国,从旧经济的重资本产业(汽车、化工、电气)转向新经济的轻资本产业(消费、服务、信息技术)。当时,美国经历了70年代滞胀的后期和80年代信息技术革命的初期。

滞胀让一批传统制造业、交运仓储、建筑业、零售业步履维艰,但同时还有一批弱小的产业,虽然不为人关注,却在逐渐成长,比如计算机、移动通信、信息服务、金融、文娱、生物化学等。当年美国涌现出一批5年涨幅在5-50倍的消费股、金融股、科技股。

图8:美国从旧经济到新经济转换动能过程中的投资机会——消费金融科技

图8 资料来源:WIND,天风证券研究所

图8 资料来源:WIND,天风证券研究所历史的车轮是向前转的,新旧经济的更替是不可逆的。今天这个时代的“漂亮alpha”,来自消费升级、技术进步和全球化需求所驱动的新经济产业。消费、科技、金融三者的相互结合和融合,不仅诞生出新零售、消费金融和fintech等投资机会,也孕育了新能源、环保等新经济产业链聚合所产生的系统性投资机会。

随着新旧动能的转化加快,权益的alpha策略逐渐清晰,将出现新经济驱动的结构性行情。

七、长债收益率仍在磨顶,短期等待靴子落地

短期看,6月下旬至今的多空相持尚未结束,多空双方都在等待党代会后的金融监管靴子落地。所以,短期来看债市的利空尚未出尽,长债收益率仍在磨顶中,配置尚需等待流动性冲击来拉长久期,交易尚需博弈。

过去10年,理财余额从5000亿上升了60倍到30万亿,但最近两个季度理财连续下降,理财大幅收缩使得理财预期收益率易上难下,银行负债刚性使得短债收益率难以大幅下行。

图9:居民存款搬家,短端利率刚性,债市难成牛陡

图9 资料来源:WIND,天风证券研究所

图9 资料来源:WIND,天风证券研究所八、利多债市的政策因素正在聚集,逐渐接近慢牛拐点

长期看,随着地产投资短周期下行趋势的确立,长债收益率的磨顶正在接近尾声。更重要的是从近期的政策来看,“房地产长效机制”“地方政府债务纪律”这两个长效机制的建立,形成一条信用收缩的清晰路径。

从党代会往后看,利多债市的政策面因素正在聚集。党代会后,债市走牛可能是长期平坦化叠加短期的陡峭化的缓慢过程。

图10:领先指标显示未来6个月长债收益率出现下行的概率较大

图10 资料来源:WIND,天风证券研究所

图10 资料来源:WIND,天风证券研究所图11:四季度,债市牛熊概率大致相同,年年原因不同

图11 资料来源:WIND,天风证券研究所

图11 资料来源:WIND,天风证券研究所九、通胀需要保持关注,但暂时不用担忧

通胀需要保持关注,但暂时不需要担忧通胀风险。

(1)PPI短期难以传导到CPI,中下游没有议价能力的企业用利润挤压承担了上游原材料价格的上涨。造纸vs包装,煤炭vs发电,钢铁vs建材——股价就能说明问题。

(2)环保是一个因素,8月非食品环比超季节性与7月持平,环保限产关停造成生活性资料价格上涨的因素客观存在,但环保带来的资源优化配置和生产效率提升也会平抑通胀。

目前,山东等地的一刀切式的环保行动已经在叫停。环保会影响到中国人的生活习惯和中国企业在全球产业链上的地位,但没有哪个国家因为环保而进入长期滞胀和通胀。

图12:环保对非食品CPI有影响,但生产效率的提升也会平抑通胀

图12 资料来源:WIND,天风证券研究所

图12 资料来源:WIND,天风证券研究所(3)农产品和食品对通胀的影响逐渐转正,但幅度不必担忧。猪肉价格正处在过去10年下行趋势的一个短周期的低点,未来可能有小幅回升,但猪周期波动越来越平,趋势长期下行,也不会成为债市的担忧因素。

图13:食品CPI单月同比

图13 资料来源:WIND,天风证券研究所

图13 资料来源:WIND,天风证券研究所(4)原油我们认为全年在45-60美元区间弱平衡,超过这个区间需要美国页岩油产量超预期衰减和高级别的地缘政治事件。从概率上看,原油需要关注,但不足以担忧。

十、四季度美元回调,人民币走弱

美联储的鹰派发声以及低通胀预期为美元反弹提供支持。美联储在9月的议息会议中决定在10月开启缩表,并被市场预计在17年底会加息一次,未来流动性的收紧加强了美元升值预期。并且,美联储上调17和18年的GDP预测,但下调通胀预测,基本面向好支撑美元。

短期美元已下探到强支撑位,4季度美元走强的概率更大。从过去5年的美元均线能看出,每年11-12月是美元走势最强的时间。今年4季度,人民币可能在6.6-6.8区间走弱。长期美元处在弱下行区间的开端,人民币明年将在6.3-6.7区间相对走强,但不是绝对走强。

图14:美元指数5年均线三季度走强

图14 资料来源:WIND,天风证券研究所

图14 资料来源:WIND,天风证券研究所图15:美元投机空头头寸显示美元四季度底部支撑较强

图15 资料来源:WIND,天风证券研究所

图15 资料来源:WIND,天风证券研究所进入【新浪财经股吧】讨论

责任编辑:张瑶