国际期货:收储政策预期向好 连豆续涨可期(2)

三、 下半年养殖效益依然看好,豆粕饲用需求刚性

上半年养殖企业情况稍差。但是规模养殖资金实力较强,国家对自繁自养的价格补贴和冻猪肉的收储政策,刺激养殖企业看好后期盈利周期的到来,而并未大规模淘汰母猪产能,因此保持了仔猪供应量的无虞。而且从近几年的数据来看,基本上年后的生猪存栏量都会维持在一定的相对高位,这对于国内豆粕的饲用需求也是一个刚性支撑。大豆的压榨需求也有望得到传递。

猪肉价格自6月份开始上涨,养殖效益不断增加,监控22个省市猪粮比价自前期盈亏平衡线攀升至6.2以上,自繁自养头猪盈利可观。猪肉价格的上涨以及入秋后节日消费的启动,使养殖企业对第四季度的养殖效益较为看好。补栏预期进一步增强,补栏的启动拉动仔猪需求增加,大豆压榨需求量依然看好。

图2-6:09年来国内生猪存栏月度走势图: 图2-7:全国大中城市生猪出场价和猪粮比价:

资料来源:wind、中期研究院

第三部分 外盘情况分析

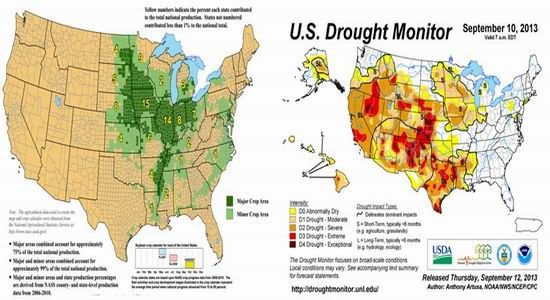

一、 美农9月报告反应8月干旱状况

自8月中旬起,美国大豆主产区刮起强烈的天气炒作之风。在天气炒作进行的如火如荼之时,各大预测机构纷纷表示因干旱天气下调美豆产量。

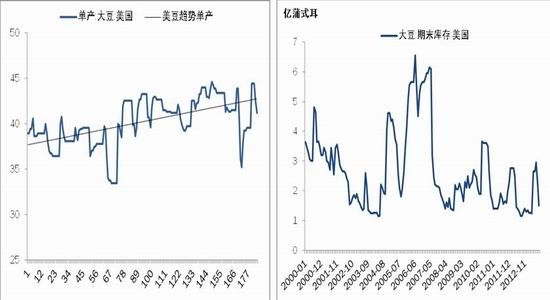

早在8月12日,美国农业部率先将2013年大豆收成预估从7月份预期的34.20亿蒲式耳下调至32.55亿蒲式耳。8月下旬,ProFarmer在巡查中发现,部分大豆耕地并未如期种植上大豆。收获面积低于预期加之干旱天气,ProFarmer考察团预计,美国今年大豆产量为31.58亿蒲式耳,单产为41.8蒲式耳/英亩,低于美国农业部此前的预测。至9月初,美豆产区的干旱情况依然没有明显的改善。日前,Informa对美国2013年大豆产量预估也从此前预计的32.66亿蒲式耳调降至32.39亿蒲式耳。美国大豆单产预估调降至每英亩42.4蒲式耳,而上月预计为每英亩42.7蒲式耳。

9月12日凌晨,美国农业部如市场预期再度大幅下调单产、产量、结转库存等相关数据。根据9月美农报告,美国大豆库存预估从8月时的2.2亿蒲式耳下调至1.5亿,且低于分析师预估均值的1.65亿蒲式耳,同时也将2013年大豆产量预估下调至31.49亿,8月时预期为32.55亿蒲式耳,分析师平均预估为31.4亿蒲式耳。单产下调程度也是大幅低于市场预期和报告公布前的分析师预估值,下调至41.2蒲式耳/英亩,基本上是对8月初到9月初的干旱的反应。

美豆遭遇干旱对国内大豆价格主要有两个影响。

其一,CBOT大豆价格会走高,国内油厂点价成本上升,进口到港大豆成本也会上升,国内大豆现货价格也会水涨船高。这个属于商品属性的作用。

其二,作为同类上市商品,连豆有望受到外围市场走势,价格出现上涨。这个主要是金融属性的作用。

图3-1:美豆主产州分布图: 图3-2:2013年9月中旬美豆干旱分布状况:

资料来源:wind、中期研究院

图3-3:美豆单产及趋势单产走势(截止至USDA9月供需报告): 图3-4:USDA美豆结转库存历史预估(截止至USDA9月供需报告):

资料来源:wind、中期研究院

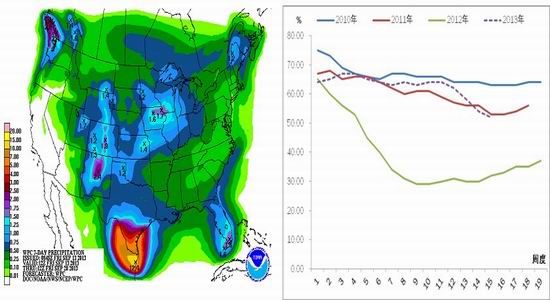

二、 美豆天气升水炒作或未完结

在过去的半个多月的时间里,主产区持续高温,且降雨量偏少,影响了大豆的开花和结荚。在9月上旬,干旱范围仍然有扩大,且主产区伊利诺伊、爱荷华、印第安纳等地干旱程度加深。

不过进入9月中旬稍晚时段,美国中西部地区逐渐出现持续的降水,一定程度上缓解了前期的旱情;但是我们认为,过去干旱对作物产生的影响或许已经形成,后期降雨对优良率的提振程度或将有限。

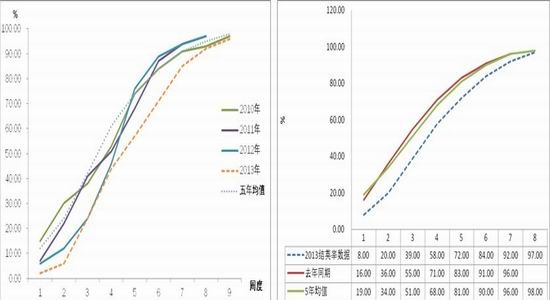

另外,由于今年大豆播种较往年晚半个月至一个月的时间,种植期的延后,意味着收割期也将有所推迟,部分大豆或在11月份左右才可收割,届时不能排除早霜影响产量的可能。因此,美豆天气炒作短期内难言完结,建议继续关注美豆上市前的天气演变。

图3-5:NOAA 9月16—20日降雨展望: 图3-6:美豆2013年优良率数据:

资料来源:wind、中期研究院

图3-7:美豆播种进度数据: 图3-8:美豆2013结荚率与去年同期和五年均值对比:

资料来源:wind、中期研究院

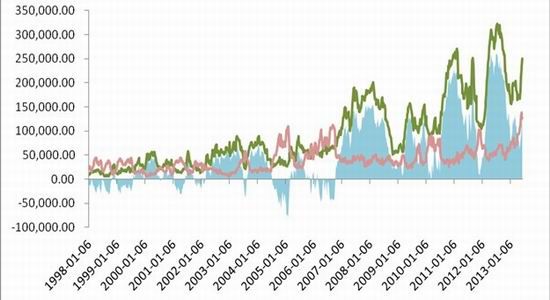

三、 商品基金持续增持美豆多单

美国商品期货交易委员会(CFTC)的报告显示,截止到2013年9月17日消息,美豆非商业持仓数量为233664手,较上周增加635手;美豆非商业空头持仓数量为73754手,较上周大幅减少6460手,空头非商业持仓出现大幅撤离;整体非商业净多持仓增至159910手,显示市场上基金看多情绪依然在增加。

图3-9:美豆CFTC持仓分析:

资料来源:wind、中期研究院

第四部分 进口大豆成本价分析

一、 进口大豆成本价估算

由于近几年来我国大豆种植面积出现较大幅度的下滑,国内大豆需求只能转至进口。而进口方面,我国目前主要从美国、巴西、阿根廷进口大豆,进口过程中主要是采取基差定价的模式。

对国内油厂而言,所谓基差定价模式就是油厂在买了贴水之后,有权利在剩余一段时间内在CBOT市场进行点价,而CBOT报价可以在市场行情软件上获得,贸易商的贴水报价一般也会在午后公布,因此,估算进口大豆成本价成为了可能。

根据进口大豆成本价格核算公式:大豆进口成本核算公式:〔(CBOT期价+FOB贴水)×单位转换系数+海运费〕×人民币汇率×增值税×关税+港杂费;目前进口大豆的增值税为13%,关税税率为3%,CBOT期价跟贴水报价已知,海运费近段时间维持在45—49美元波动,汇率可以实时获得,港杂费按照100元来定,国内进口大豆的成本我们就可以大概估算出来了。

根据估算,从第二季度7月份开始,进口南美大豆成本普遍较低,5月和9月船期分别在下滑至4200元以下,港口三季度的大豆分销价格降普遍下降。但是随着8月份以来美豆的大幅上涨,进口价格水涨船高,大豆进口价格已经重回4400——4500区间。这对于大豆价格也是一个支撑。

图4-1:进口大豆成本分析:

资料来源:wind、中期研究院

第五部分 后市展望及操作建议

综上所述,由于今年国产大豆种植面积再创新低,为了提高豆农种植积极性,稳定国内大豆种植面积,国家收储价提高预期加强,对大豆价格构成利好。而且,近期的国储大豆拍卖成交情况良好,显示国内油厂压榨利润向好,压榨需求增加。另一方面,目前国内还处于消化旧粮的阶段,大豆供应相对吃紧,进口方面,美豆今年播种延迟了大概半个多月,后期上市的时间也将相应延后,晚播大豆亦将面临早霜的自然天气的考验,因此,整体大豆价格看涨概率依然较大。

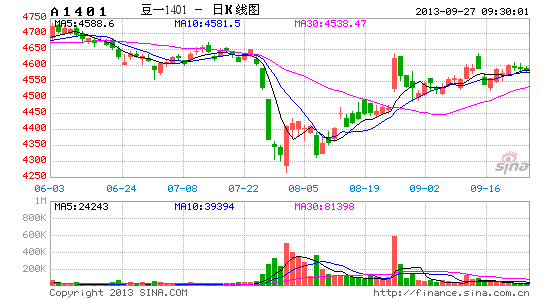

操作上,由于连豆1405合约持仓量逐渐增加,而且避开了1401合约处于新季大豆上市的时间节点,价格压力相对1401合约要小,因此,操作上宜选取1405合约。从技术上来看,目前连豆1405合约目前处反弹格局,期价于均线系统上方,价格短期内摆脱了长期均线的压制,技术上有望继续上行。建议可在4460——4490区间选择建立多头,第一目标位4600,第二目标为4860,止损参考4370——4400区间。

图5-1:连豆期货合约走势图:

资料来源:文华财经、中期研究院

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。