汇鑫期货:豆油短暂反弹 全球过剩长期看跌(2)

(二)、豆油价格影响因素分析

1、油脂消费不尽人意,震荡下行是主基调

由于油脂需求疲软,从去年9月开始油脂价格整体出现了急速下滑,豆油价格从去年的10000元/吨下跌至7000元/吨附近,幅度达到30%。棕榈油价格从8000元/吨下跌至5500元/吨,跌幅为31%。菜籽油从高点10500元/吨下跌到9200元/吨,跌幅为12.4%。油脂跌幅之大、时间之长超出市场意料。

一方面,国家严控“三公”消费,打压了餐饮行业,油脂消费放缓。中央厉行节约、反对浪费八项规定的出台,让公务消费日益规范,客单价格逐渐回落。商务部数据显示2013年全国餐饮收入是除2003年“非典”外创下了自1991年以来的最低值。统计局数据显示,2012年全国餐饮收入实现23448亿元,同比增长13.6%,比上一年下滑3.3个百分点,且连续三年低于社会消费品零售总额增速。餐饮行业的上市公司如湘鄂情上半年公司实现营收4.27亿元,同比下降38%;净利润则为亏损2.2亿元,同比下降约388%,餐饮行业的疲态对于豆油的消费无疑雪上加霜。

另一方面,国内油脂经过近10年的快速增长后,需求增速放缓,而国内养殖企业对豆粕需求的快速增加刺激了豆粕的生产力度,由于粕类消费较为旺盛,导致生产出了的豆粕可以顺价销售,而豆油却因为消费不旺而不断积压,庞大的库存始终困扰着整个行业。

2、庞大的油脂库存不断打压豆油价格

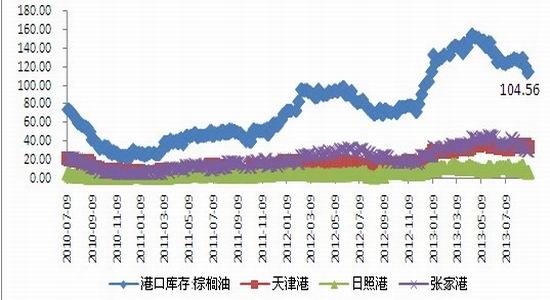

截止9月6日,国内豆油商业库存总量99.88万吨,较去年同期的114.9万吨减少15.02万吨,减幅为13.07%,但依旧处于高位。全国港口24度+低度棕榈油库存总量在104.56万吨。往年库存情况:2009年同期41.2万,2010年同期36.8万,2011年同期53.2万,2012年同期67.1万。5年平均库存为60.26万吨。菜籽油方面,按照今年500万吨菜籽收储规模,预计菜籽油为116.7万吨,加上近几年临储陈菜籽油库存350万吨以及中央国储近100万吨库存,菜籽油库存合计高达566万吨。国内豆油、棕榈油和菜籽油库存合计约为771万吨,庞大的库存容量使得豆油价格承压明显。

图表六: 全国港口24度+低度棕榈油库存总量

(单位:万吨)

数据来源:WIND,江海汇鑫研究

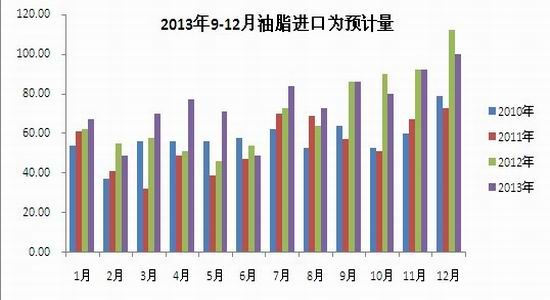

3、全年油脂进口数量预计维持高位

据海关总署公布数据显示,2013 年8 月中国进口食用植物油73 万吨,较去年同期减增加14%;1-8月共进口食用油540 万吨,较10、11、12年分别增加25%、32.4%、16.6%。油脂进口的增加主要归因于棕榈油和菜籽油,仅8月份我国装运马来西亚棕榈油就高达35.5万吨,较7月的29.4万吨大幅增加20.7%,为今年5 月份以来装运量最高水平。

同时,由于国内外菜籽油价差明显,进口成本优势使我国贸易商加大进口量,今年1-6月累计进口菜油87万吨,分别较10、11和12 年同期大涨133.2%、223.4%和78.6%。预计2013年国内全年油脂进口量为898万吨,较2012的843万吨、2011年的656万吨分别增加6.5%和36.9%。进口量大幅增加对国内棕榈和菜油走势形成较大冲击,同时进一步拖累豆油的走势。

图表七:2010年以来我国植物油进口统计

(单位:万吨)

数据来源:WIND,江海汇鑫研究

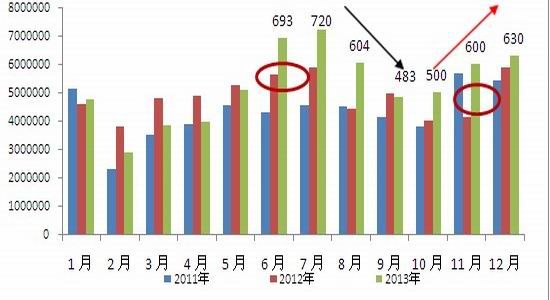

4、后期到港大豆分析

9月预计到港大豆为483万吨,10月预计为500万吨,11月为600万吨,12月为630万吨。(见图表八)2013年全年进口预计为6290万吨,较2012年的5838万吨增加452万吨。进口大豆在6-7月创下历史记录1413万吨后开始逐月下滑,9月进口量为下半年低点,所以从这个角度上看,9月份大豆供给偏少,对于豆油来说是偏多支持。不过9月每周仍有50万吨国储抛售,合计有200万吨的理论供给,加上9月483万吨的进口大豆,全月理论供给量在683万吨,也不能算少。另外,9-10月到港大豆减少是短暂性的,11-12月仍有近1230万吨的大豆到港。对于国内豆油来说是较大的打击。所以,从到港大豆走势分析,9月的豆油出现阶段性反弹是可能的,但是反弹之后在供给回升的背景下仍将继续下跌。

图表八:2011-2013年中国进口大豆数量(9-12月预估值)

(单位:万吨)

数据来源:天下粮仓,江海汇鑫研究

四、压榨利润注定“粕强油弱”

今年总体来说,“粕不是一种缺,油不是一种多”。无论是菜籽收储政策的“交油又交粕”的变化使得菜籽粕的供给短缺、还是棉粕无货可售,亦或者豆粕在养猪行业回升的背景下销售大增,都注定了饲料企业在全球大豆丰产的背景下高价买豆粕的命运。总体来说,豆粕的大卖进一步促进了油厂压榨力度,豆粕顺价销售后,给本身就滞销的豆油将带来更大的压力。

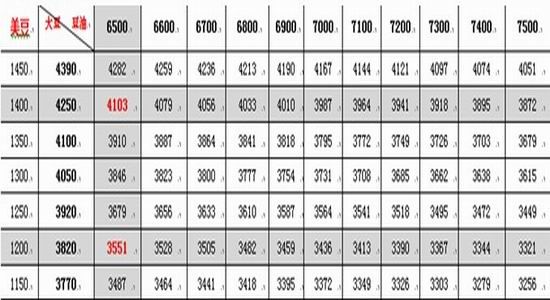

从油厂的压榨利润来分析,假设美豆未来运行区间在1200-1400美分/蒲式耳,对应进口大豆成为为3820元和4250元。只要知道油粕中任何一个价格,另外一个价格一定能测算出来。目前豆粕现货均价为4250元,预计10月新豆和棉粕上市以及养殖淡季的到来会对豆粕价格带来一定压力,假设1401豆粕未来能跌到3550元(豆粕暴跌的前提下),豆油只要卖到6500元,油厂就可以保本。更何况在豆粕目前没有任何销售的压力下,挺粕抛油依旧是油厂长期现实的策略。

图表九:不同大豆成本下油厂的压榨利润测算

大豆=78%豆粕+18%豆油-120(加工费)

数据来源:江海汇鑫研究

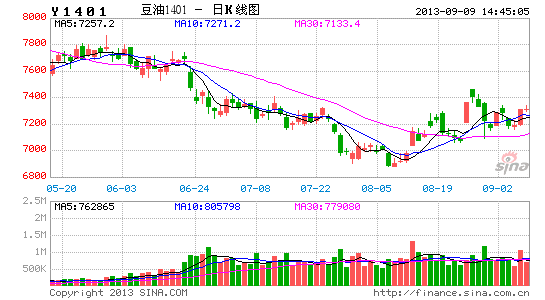

五、豆油期价走势分析

从美国商品期货基金CFTC持仓分析可以看出,截止9月3日,美豆净持仓为165762涨,美豆粕净持仓为57643张,美豆油净持仓为-11698张。大豆和豆粕的净持仓为正,说明仍然是多头控盘,豆油净持仓虽然较低点的-52804张回升至-11698张,但净持仓显示依旧是空头占优,同时净持仓的回升主要因为空头在低位的止盈出局,待美豆油技术反弹完成后空头料将重新回补。

美豆生长到了关键时期,后期霜冻仍可能成为资金炒作的借口,美豆期价预计保持震荡强势的可能较大,短暂调整后仍将冲击1400美分整数关口。豆油也可能受美豆利多出现反弹,但上方空间不宜过于乐观。美豆上市日益临近,全球油脂又供应充沛,豆油长线走势仍面临压力。

技术上看,美豆周线级别KDJ的J值已经到98附近,再次上冲必然引发调整压力。豆油1401如果能继续反弹至高位将再次给出良好的做空机会,中期豆油期价仍可能再次跌破7000甚至更低。操作上,耐心等待豆油1401和1405的技术反弹,反弹至7450-7500元附近伺机中线空单进场。

王博华 江海汇鑫期货

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。