浙商期货:节前季节调整 大豆高位区间运行(3)

六、季节性

从美豆季节性来看,不论是近20年,还是近10年季节性,美豆在9月中旬收割期(今年提前1-2周)往往会走弱调整,形成收割期低点。10月初,由于进口需求炒作,期价往往会再次走强。

图13、美豆季节性走势

数据来源:富远

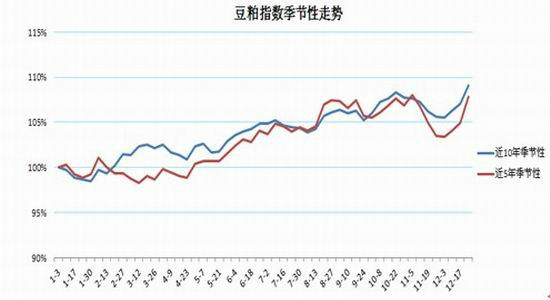

对于国内豆粕指数来说,相较美豆9月份收割期走势,国内豆粕表现往往会呈现略强于外盘,并会提前从调整中走出。和美豆不同的是,国内豆粕容易在11月份期走出一波调整。

图14、豆粕指数季节性走势

数据来源:文华财经

七、资金动向:继续关注背离

上半年国内外豆类成交、持仓均处“天量”,成为商品上市的“明星”品种。我们此时更多需要关注可能出现的背离,从历史经验看,这是预示行情转折点的有效路径。

指数基金净多与期价已经出现长期背离,而近一个月来,期货总持仓与期价走势也开始出现背离迹象并持续至今,这意味着行情的峰值已经出现或不远。

图15、美豆期价与持仓走势图

数据来源:CFTC、浙商期货研究中心

图16、美豆期价与指数基金净多走势图

数据来源:CFTC、浙商期货研究中心

八、结论和操作建议

9月报告下调美豆单产低于预期但高于34.8蒲/英亩,供应炒作基本完成,高点确认,行情10月前有季节性调整意愿,不过考虑到供给不足下必须高价抑制需求,国内行情预计仍将在相对高位运行。

具体价格上,从基本面对应价格看,在美元指数79附近,单产维持在35.3蒲/英亩之上的情况下,CBOT大豆的高点接近1800美分,国内豆粕高点预计在前高4369。而下方支撑,豆粕1301在3940元/吨一线。豆油、棕榈油对应区间在9700-10450、7600-8450元/吨,实际更多需从技术走势看。

后期,行情焦点一是中国进口和美国出口的博弈,能不能避免重蹈04、08年那样中国买到最高价的的覆辙,关键看国储的魄力,如果国储行动,行情在高位的时间将延长但价格高度将下降。二是关注南美天气炒作,即南美丰产基本确认的时间。之前行情预计是上述区间内运行。

对冲机会:

(1)豆粕1、5价差有望维持500-600区间运行

对于豆粕1/5月机会。此前我们一再提及豆粕1、5价差在600元/吨一线是上限,这个价差是根据美豆1、5合约在不超过200美分的情况下反推的结果,另外,根据上文分析和阐述,不管是国储还是商业,供应在价差过高时会自发调节,因此我们认为价差600一线存在买豆粕1305抛豆粕1301。

另外,由于结构性供需失衡,以及现货坚挺支撑,豆粕1、5价差下方空间预计有限,价差子啊500附近有支撑。

(2)价差1750元/吨附近,可尝试买棕榈油1305抛豆油1305合约 。

当前棕榈油豆油价差处于历史同期低位。实际上,大致的,以往每年9、10月份也是一年内PY价差的最低点。08-11年间,除了08年棕榈油刚上市时价格极端不理性的时候,其他时间棕油和豆油的价差低点均出现在第三季度。主要是棕油季节性基本面的原因,棕油一年内产量(库存)的升降转折点也恰恰是每年的10月左右。

图17、棕榈油、豆油历年05合约价差走势图

数据来源:文华财经

对应今年,棕榈油市场最大的压力在于需求不振下的高库存。依据MPOB 8月份公布数据, 2012年1至8月份,马来西亚棕榈油产量为1117万吨,同比下降7.52%,出口量为974万吨,同比下降13.96%,出口同比下降幅度要大于产量下降幅度。即,尽管马棕产量相比2011年已经出现了明显的下滑,但来自需求层面(主要来自中国)的疲软,导致马来西亚棕榈油在增产周期内库存保持在高位。

而在豆棕天价价差下,棕榈油消费替代作用已初显。马来西亚棕榈油8月份出口为143万吨,环比增加了10%。9月初表现再度给力。马来西亚船运调查机构ITS、SGS称,马来西亚9月1-10日棕榈油出口较8月份增长27%、30%。

另外,NOAA预期今年下半年会出现厄尔尼诺现象,这将有助于2012/2013年度南美大豆的生长状况,未来一年大豆供给有望由紧张转向宽平衡。同时棕榈油在第四季度将进入减产周期,厄尔尼诺导致太平洋东岸降水增加的同时可能导致太平洋西岸的降水量偏少,棕榈油在减产周期过程中,降水减少导致棕榈油单产的下降幅度会被加强,所以预期第四季度棕榈油的价格要从弱势转为强势。

综上,棕榈油作为周期性最短的品种,与其他油脂的价差变化周期非常明显,今年的基本面变化更加剧了这种周期性的波动幅度,豆油棕榈油价差有望出现600点以上的波动。预期在9、10月份YP价差达到高点后开始步入缩小周期,缩小趋势延续至2013年第一季度。今年行情有望复制2009年的行情。鉴于豆棕高价差及后期厄尔尼诺预期,豆棕1305合约价差1750元/吨附近入场的风险收益比很小。

风险点:年底前大豆供需紧张,南美大豆产量不容有失,如果南美产量低于预期,大豆价格涨势将延续到2013年上半年,这也对豆油价格起到强力支撑,YP价差可能会维持高位。需要注意的是,在2003/2004年度,曾出现过由于后期南美大豆生长状况不佳导致外盘美豆油与马来西亚毛棕榈油比价维持在高位的情况。

浙商期货

|

|

|

|