亚洲股指期货投资者结构分析

■ 亚洲主要股指期货交易者结构启示:

金融制度和安排决定着股指期货市场的投资者结构;股指期货市场投资者的类别呈现多样化;成熟市场对冲性交易比例高,新兴市场早期则以投机性交易为主;大多数股指期货市场的投资主体是机构投资者。

■ 股指期货交易者的基本分类:

按交易目的分类可分为套期保值者和投机套利者,按交易主体分类可分为机构投资者和个人投资者。

■ 香港:投机交易居多,自营商为交易主力

香港是亚洲地区最早开设股指期货的市场之一,其投资者特点为:投机者占首位,套期保值者和套利者稳步增长;不同类型投资者对总成交易量的贡献率因品种而异;机构投资者是市场交易主体;而欧美投资者在海外机构投资者中占大多数。

■ 台湾:个人投资者与机构投资者平分秋色

台湾股指期货于1998年7月推出,上市初期,个人投资者占据了市场的主力地位,随着制度出台,机构投资者成交量占比稳步上升, 2010年1月已经上升到56%。而由于监管较为严格,境外投资者的交易比重一直较小。

■ 日本:海外机构投资者是市场交易主体

日经225指数期货投资者分为两大类:一类是证券交易所的自营会员参与者,一类是期货经纪商(实际上主要是期货公司的客户)。从交易规模上来看期货经纪商占主体,且在期货经纪商客户主要包括企业投资者、个人投资者、外国投资者和证券公司四类。目前海外投资者成交量占日经225指数期货总成交量的一半多,而本土机构投资者参与日经225股指期货的热情不高。

■ 韩国:证券期货公司、海外投资者和个人投资者三足鼎立

在KOSPI200股指期货投资者结构中,证券期货公司、外国投资者和个人投资者是投资者结构中所占比例最大的三类投资者,三类交易者累计占据97.28%的比重。

一、 股指期货交易者的基本分类

按交易目的分类

股指期货交易者按照其交易目的不同可分为套期保值者和投机套利者:

1.套期保值者

套期保值者,是指通过在股指期货市场上买卖与现货价值相等但交易方向相反的期货合约,来规避现货价格波动风险的机构或个人。套期保值的基本原理是:同种标的物的期货价格与现货价格受相同的经济因素影响,其价格变动方向和幅度基本一致;随着期货合约到期日的临近,期货价格和现货价格具有趋同性。

套期保值又可以分为以下多头套期保值和空头套期保值两种:

(l) 多头套期保值

多头套期保值是指事先买进股指期货合约,为股票现货头寸提供价格保护。比如,当股票持有者当前准备卖出一定数量的股票组合,同时又担心卖出股票后股市反而大幅度上涨,可在期货市场上进行多头套期保值;或投资者准备未来购买股票组合,但目前资金尚未到位,并预期股市将要上升,也可进行多头套期保值,借此锁定投资成本。

(2) 空头套期保值

空头套期保值是指事先卖出股指期货合约,为股票现货头寸提供价格保护。比如,手头持有股票的投资者,预期未来股市将下跌,为了防止股市下跌给股票现货造成损失,可以在期货市场上采取避险措施,卖空股票指数期货合约,以达到现货股票头寸保值的目的。

2.投机套利者

(l) 投机者

投机套利者中的投机者是指那些专门在股指期货市场上买卖股指期货合约,即看涨时买进、看跌时卖出以获利的机构或个人。

(2) 套利者

套利者是指利用期货市场和现货市场、不同的股指期货市场、不同的股指期货合约或者同种商品不同交割月份合约之间出现的价格不合理现象,通过同时买进卖出相应期货合约的方式以赚取价差收益的机构或个人,包括期现套利、跨品种套利和跨期套利。

二、按交易主体分类

股指期货交易按主体不同可以分为机构投资者和个人投资者。

1. 机构投资者

狭义的机构投资者是指相对个人投资者而言的一些专业性的金融机构,代表性的机构投资者包括券商、基金管理公司、投资银行、保险公司、社保基金等。机构投资者具有比个人投资者更强的信息吸收与处理能力、投资专业化管理能力以及规模经济效应,可以有效地降低交易成本,因此具备相对优势,能获得比中小投资者更好的投资效果。由于机构投资者的交易数量大,对价格影响的程度较高,对避险的需求也较为强烈,同时利用股指期货进行套期保值需要很强的技术和信息处理能力,因此机构投资者在股指期货交易中占有明显的优势。

2. 个人投资者

个人投资者是指以个人拥用的资金进行股指期货交易的投资者,从各国的实践中可以看到,一般在开设股指期货的初期,均设置较高的门槛以限制个人投资者进入,等到交易知识有所普及,条件相对熟时再降低准入门槛,适当放宽个人投资者的限制,这些己经成为各国通行的做法。

二、 亚洲主要股指期货市场投资者结构

由于机构投资者交易数量大,对证券市场价格有一定影响,对避险的需求较为强烈。同时,利用股指期货进行套期保值需要很强的技术性和信息处理能力,因此,机构投资者在股指期货交易中占有明显的优势。所以,在开设股指期货初期设置较高的门槛以限制中小投资者进入,等到条件成熟时在降低相关标准,是各国的通用的做法。

香港:投机交易居多,自营商为交易主力

香港在1986年5月首先推出恒生指数期货和合约,并随后在1993年3月推出了恒生指数期权合约。这些衍生品为投资者提供了管理投资组合风险和捕捉指数套利交易机会的有效工具。

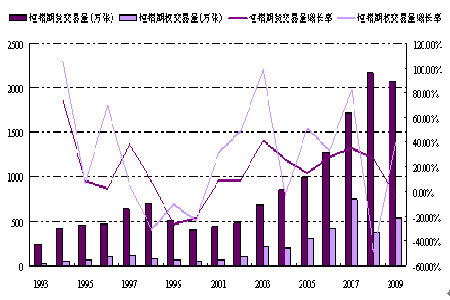

图表 1香港恒生指数期货期权交易量变化趋势

随着国内国外投资者的参与使恒生指数期货和期权的受欢迎度不断提高,为满足对香港股票市场感兴趣的散户投资者的需要,香港期货交易所于2000年10月9日推出小型恒生指数期货合约,小型恒生股指期货的合约乘数是大合约的五分之一。目前,香港市场形成了以恒生指数期货和期权等一系列衍生产品,其投资者结构呈现以下特点。

投机者占主体,套期保值者和套利者稳步增长;

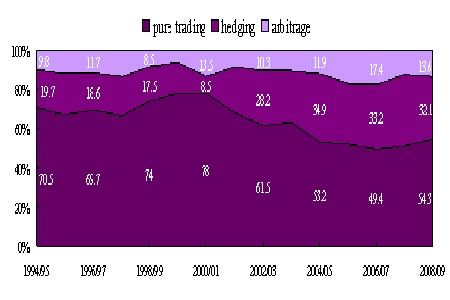

在恒生指数期货交易中,投机者所占比例己由1994-1995年度的70%下降到2008-2009年度的54.3%,但仍占市场总成交量的半数以上。同期,套期保值者所占比例由19.7%上升到32.1%,套利者则由9.8%上升到13.6%。除了小型股指期货,其他品种期货套利交易和套期保值交易占比接近50%,对于稳定香港期货市场起到了重要作用。

图表 2 投机者占主体,套期保值者和套利者稳步增长

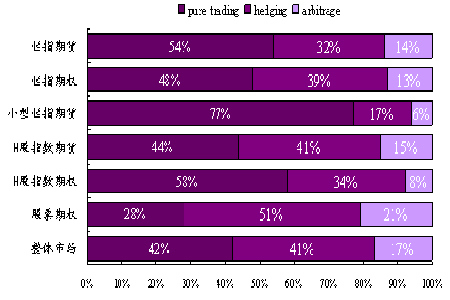

图表 3 不同类型交易者在香港衍生品市场成交量分布情况(2008年7月至2009年6月)

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。