新浪财经 > 期货 > 国务院原则同意推出股指期货 > 正文

追求趋势价值的股指期货量化投资策略

量化投资是指将投资理念或市场洞见转化为数学模型,并根据历史数据对模型进行测试验证,总结收益-风险特性以及相关参数,最后通过计算机技术实现自主化交易的投资方式。

一个完整的量化投资策略具备四个方面的特点:一是具有特定的定量分析策略。量化投资是基于一定的市场逻辑或根据历史数据作出的概率统计,形成特定的数学模型用以分析和评判市场表现,进而形成交易策略,这与目前大多数分析师所采用的定性分析方式有很大区别。量化投资注重数理分析与逻辑推导,不依靠经验主义和主观判断形成交易决策,当然其模型思想仍然是来源于投资者的市场经验,这种来源可以是基于历史数据所作的概率统计,也可以是一些技术指标,甚至可以是来源于基本面分析,只要能形成一定数理逻辑并得到市场验证即可作为量化投资策略。

二是绩效具有可追溯性。量化投资是基于特定的交易模型,可以用历史数据输入模型进行绩效检测,从而计算出交易策略的胜算率、期望收益与风险度等,并且可以依据这些检测值来预判模型未来的收益表现。相反基于经验主义的主观交易方式无法通过历史数据进行合理的检测,不具有可追溯性,也无法对以后的交易行为进行合理的预估。

三是具有极高的纪律性,量化投资是根据经过历史验证的模型进行分析和交易,从而规避了主观判断带来的局限,而在具体操作上大多采用计算机程序实现自动化交易,不会出现主观交易中经常会出现的人性弱点。

四是在信息处理上具有主观交易不可比拟的优势。目前金融投资品种非常丰富,以国内商品期货市场为例,品种已经超过二十个,加上每个品种有数份合约同时交易,可供选择的标的组合可以达到成百上千个,如果再考虑海外商品市场以及金融类市场,信息将更是几何倍递增,处理如此海量的数据,显然依靠数学模型与计算机程序处理的量化投资比传统交易方式效率更高。

从特性上看,量化投资相较主观交易方式具有许多优势,所以自上世纪七十年代诞生以来受到很多投资者特别是机构投资者的追捧。经过三十多年的发展,已经成为国际金融市场主流的交易方式之一,包括对冲基金和共同基金等在内的大量机构投资者采用量化投资方式进行资产管理。

关于期货量化投资模式的研究在内容框架搭建上可以包含四个方面:一是交易策略模型,即将各种交易理念或方法转化为数学模型,方便利用计算机程序实现定量化操作,这些交易策略可以是单品种投机策略、套利策略、指数化策略以及各类组合策略;二是风险测算与管理,是通过一定的数量模型实现对各类风险点的测度以及动态的管理,保障期货交易的安全性与高效率,主要的模型可以包括头寸分配模型、持仓风险监控模型、流动性风险管理模型等;三是用于提高执行效率的量化模型,比如通过计量工具测算交易成本、进行保证金动态管理、提高成交效率以及优化展期策略等;四是操作平台的研发,主要是指提高计算机与网络硬件构架、以及提升程序编写等软件支持。

量化投资主要应用在具有高流动性与历史数据丰富的金融投资市场,就期货市场而言,既可以在商品类品种也可以在股指等金融类品种上进行,而本文将主要就股指期货的量化投资阐述我们所设计的一种单品种交易策略模型,以求让读者了解如何全面而详细地构建一个量化投资策略。

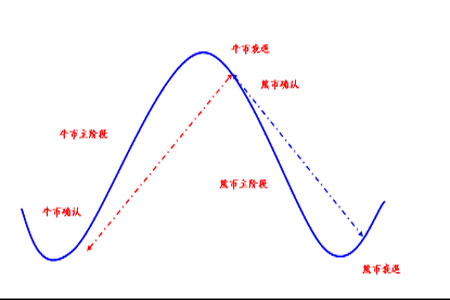

本文所介绍的股指期货量化投资模型称为趋势价值线,主要跟踪品种的趋势性投资机会。按照我们对市场的理解,价格运行的状态完全可以分为上涨趋势与下跌趋势(所谓震荡市是这两种趋势行情的包含形态),上涨趋势可以分为三个阶段:牛市确认、牛市主阶段、牛市衰退,下跌趋势也可以分为熊市确认、熊市主阶段与熊市衰退三个阶段。在趋势的第一个阶段--确认阶段,行情走势完成初步的反转,新的趋势形态比较清晰,作为趋势投资者可以开始介入,在趋势的第二个阶段--主升/主跌阶段,价格趋势形态的动能强劲,是趋势投资的主获利阶段,第三个阶段则为趋势衰退阶段,行情已经进入尾声,并出现新趋势的萌芽,此时为趋势投资的退出阶段。

图1:市场趋势的阶段划分

趋势投资量化模型的设计要点在于如何确立新的趋势、怎样追踪趋势的发展以及评判趋势的结束。趋势价值线算法的原理在于我们通过长期市场实践所发现的价格自我反馈规律,通过这种价格反馈规律可以较高成功概率地确认新的趋势,并顺趋势发出跟踪信号,并在趋势衰退时提醒退出。(出于知识产权以及自我交易保护,本文对具体算法不进行公布)

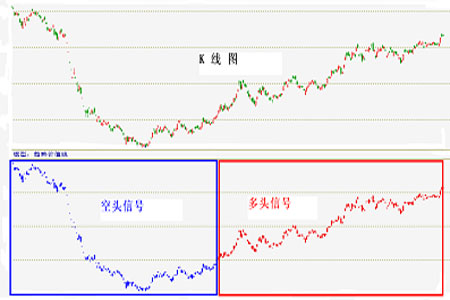

图2:趋势价值线信号类型

量化投资的实现方式主要是计算机自主交易,由计算机追踪行情并根据算法自动下达交易指令。但为了方便人对计算机可靠性的监控,我们对算法进行了可视化处理,如图2所示,行情界面的上半部分是K线图,下半部分则是算法信号,用五彩K线的形式进行展示,其中红色为多头信号,进行趋势性做多投资,而蓝色则为空头信号,提示进行趋势性做空投资。

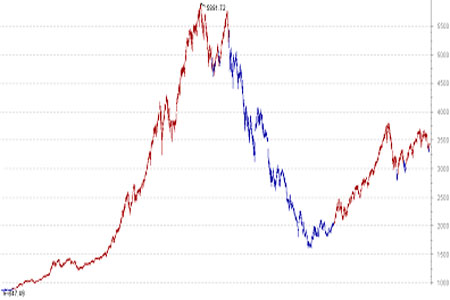

图3则是沪深300指数的趋势价值线算法显示图,简单从图示上看,该量化投资模型能够实现对股指趋势的高概率追踪,在股指期货上市以后投资者可以通过趋势价值线算法对市场风险状态进行评估,进而制定保值策略。而股指期货上市以后可以根据期货的量化模型算法显示追踪趋势进行股指期货的趋势投资。

图3:沪深300指数的趋势价值线信号

一个完整的量化投资流程不仅仅只是制定行情判断的算法模型,还需要对实现模式进行精细化设计,算法实现模式主要指两个方面,其一是交易模块的设计,其二是交易系统平台的选择。

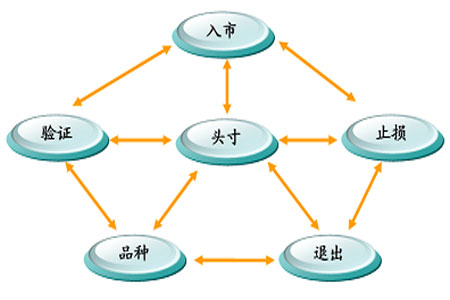

图4: 系统化的交易模块

交易模块是指在具体下单操作时在交易、风险控制以及品种选择上进行的模块化设计。在趋势价值线量化投资策略中,交易模块主要由入市、止损、退出、品种组合、历史验证以及头寸管理六个部分组成,形成了系统化的操作方式。在下文中将就股指期货价值趋势线量化投资的六个交易模块分别进行描述。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。