美元疲软通胀预期推动 金价继续开创历史新局面(3)

(二)美元指数2010年走势分析

图17:美元指数日K线图走势

1、2009年美元持续贬值的因素分析

毫无疑问,美元的持续贬值是09年黄金价格创造奇迹的最根本原因(同样适用于大宗商品领域)。美元指数从09年3月开始了长达8个月的漫漫熊途,从最高的89.62点一路跌至74.18点,跌幅高达17.23%。美元指数此轮跌势始于美联储极度宽松政策带来的货币滥发,但内在原因更为复杂,总结起来利空美元的有以下几点:

第一、美元的适度贬值符合美国国家利益,稀释现期债务与财政和经常性项目贸易双赤字压力。美联储的极度宽松货币政策带来的是美国政府负债率的大幅攀升,美联储预计到2010年一季度计划购买高达1.725万亿美元的美国国债和抵押贷款机构债券。最新的测算数据显示,美国政府2008年担保的金融资产总额高达4。3万亿美元,占到美国GDP的三分之一。发达国家的整体债务已经从80%猛增至110%,而美国的负债又占到了发达国家总体债务的40%,未来美国政府庞大的债务压力和财政与贸易的双赤字是世界关注的焦点。历史经验证明美国的财政、贸易双赤字问题涉及到的是全球经济的内在机理,是公认的世界性难题需要全球经济新的平衡格局的建立才能有效解决。因此这种复杂性决定了美国的财政、贸易双赤字情况将会是长期存在的,对于美元的打压也将会是长期性的。本次经济危机之后这种双赤字尤其是政府财政赤字的解决将会是复杂的难题。利用货币贬值将会是比较有效的手段。大家知道美国要偿还这样的巨额债务与财政贸易赤字从经济学上有五个办法:一是依靠美元的市场中心地位发行货币发行国债,这肯定会使美元贬值;另一个就是直接让美元贬值、制造通货膨胀来稀释债务与财政赤字。第三是国内增税由于政治的需要和操作的复杂性美国人不会采取这样的手段。第四个是采取诸如当年对付日本的那一套,签订所谓的新的“广场协议”,逼迫人民币等币种升值本币贬值,从而转嫁自己的经济危机和巨额财政、贸易赤字,解决债务危机。五是美国经济结构调整政策解决世界经济部平衡尤其是中美两国经济不平衡。中国虚拟经济领域大力发展完善自己的金融市场,实体经济领域减少对出口的外需和投资的内需依赖,重视内需中消费对经济的拉动尤其是大力提高国内消费水平;美国要反思虚拟金融市场领域的乘数效应与杠杆比例和金融衍生工具,减少依靠金融领域的无节制创新推动资产价格市场泡沫,在实体经济领域美国不再一味依靠内需中的消费拉动经济,提高国民储蓄率从而为提高投资打下基础,同时重视外需中出口工业对经济的拉动,大力推升制造业重生尤其是高端的高附加值产业吸纳就业。但是众所周知全球经济结构的新平衡格局建立需要漫长的时间,绝非一日一年之功可以完成,所以综合起来看美国政府解决双赤字和巨额债务危机的有效办法是维持美元弱势地位,这也是中长期看空美元的核心依据。

第二、美元市场具有经济衰退期,投资者风险意愿降低保值资产的避险功能。随着经济复苏转向复苏扩张与高涨,美元在经济衰退期,风险意愿降低对抗经济衰退保值财富的避险功能逐步弱化(美元指数的逆周期效应——美元指数和利好经济数据、风险投资市场呈现负相关的关系)。随着经济数据的利好,经济复苏的前景以及预期越来越明朗,投资者的风险偏好情绪上升,随着经济衰退的日渐结束投资者会逐渐卖出美元避险头寸进入股票、期货等风险投资市场。随着经济复苏到扩张与高涨,美元在经济衰退期,风险意愿降低对抗经济衰退保值财富的避险功能逐步弱化。

第三、美元贬值有利于美国产品出口竞争力提升。中国和美国经济结构性调整趋势越来越明显,未来美国倡导的全球经济结构新平衡中的重要基础就是美国必须改变单纯依靠消费驱动经济增长的模式,而是综合性的依靠出口、消费和投资等手段实现经济稳定均衡发展。因此,美国政府保持弱势美元地位符合美国的国家利益,也有利于发展高附加值的出口工业。

第四、通货膨胀预期和美元贬值的循环作用。市场上的通胀预期一直存在(货币超发流动性过剩、美元贬值、需求改善和投机炒作、资产价格泡沫推动和循环预期作用),通胀预期的作用下投资者更确认货币的贬值趋势,大幅囤积商品而丢弃美元从而加速美元的贬值。

第五、美元与高息货币的息差套利交易进一步打压美元。世界中小经济体与受到经济危机打击并不严重,没有陷入深度衰退的国家正在逐步退出救市机制--量化宽松货币政策和扩张性财政政策,货币进入加息周期。而美国等发达经济的前景却很不确定,政府主导的救助计划由于财政和货币政策的微调就可能出现经济的二次探底,美国的救市计划不会很快退出,量化宽松货币和财政政策产业政策仍将在未来的一段时间内继续存在。而受经济危机影响较小和复苏较快的小的经济体会率先退出救市机制,形成高息货币和息差套利交易。2009年的第四季度,包括G20的澳大利亚和以色列、挪威等发达国家以及印度等新兴市场国家央行开始逐步退出救市刺激计划,退出量化宽松的货币政策,澳大利亚央行连续加息成为这一阶段中小经济体央行的政策特征。

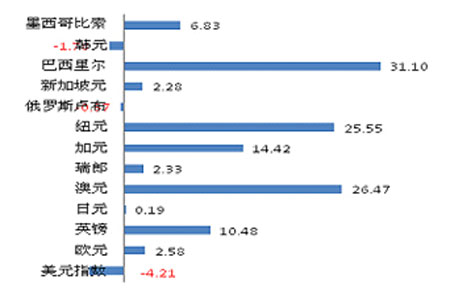

图18:主要货币今年以来的涨跌幅

第六、市场投资者普遍预期2009年美元加息周期不可能出现,美元中期反转趋势仍需要一段时间。美国经济面临着诸多难题,虽然利好数据不断公布,美联储也重申不会有第二轮救市计划,但美国实体经济的风险依然非常大,一方面是不断恶化的就业市场,最新的非农报告数据显示美国的失业率已经攀升至10.2%,是1948年以来的历史最高水平,就业市场带来的美国家庭消费能力的下降将会严重打击美国经济的复苏前景,因为家庭消费是拉动美国经济增长的主导力量。 第二,次贷危机的重灾区美国金融业和第三房地产市场依然面临着非常大的问题,最新的数据显示美国的银行业已经出现了120家破产倒闭现象,同样是历史的最高水平,这对于美国这样依靠银行信贷消费的国家来说绝对不是什么好的消息。第四,经济学者普遍认为美国经济的很多利好数据是依靠政府拉动的结果,一旦政府退出救市机制美国经济增长的可持续性将会面临巨大的挑战,美国经济从人工复苏转向自然复苏依然面临很多问题。美国政府公布的第三季度3.5%的经济增长率也只是初值面临着后市调整的风险。我们从一些公布的数据也可以看出一些端倪,美国政府采取了包括旧车换新计划,房地产信贷支持计划,这些计划的实施都较为顺利,带来对于相关行业的拉动效果也较为明显,但是消费者信心指数等相关核心指标一直不见起色,对于美国经济复苏的前景则是相当危险的。所有这些分析都表明美联储救市政策的退出不会在09年出现,这是投资者做空美元的主要动力和参考依据。

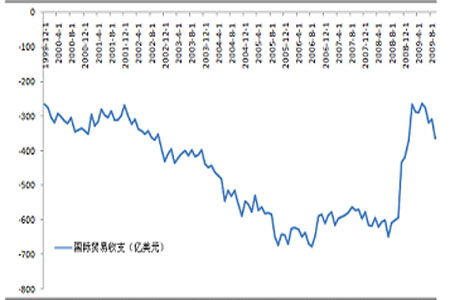

图19:美国贸易赤字月度变化趋势不乐观

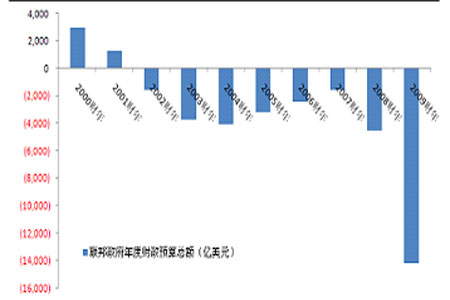

图20:美国联邦政府财政预算总额趋势图

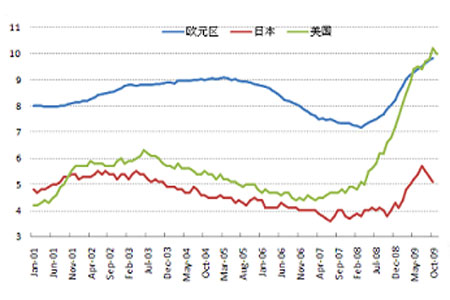

图21:G3失业率走势显示就业市场困难重重

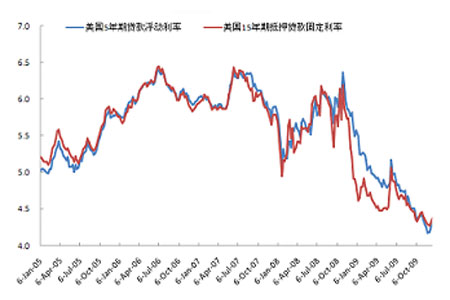

图22:美国住房抵押贷款利率显示房地产有所改善但有反复

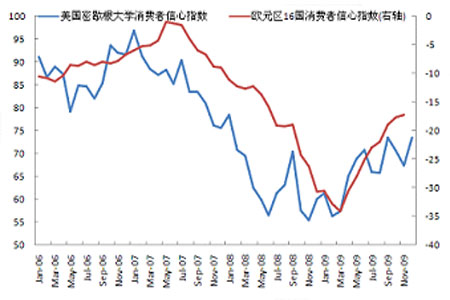

图22:欧美消费者信心指数依然处于低位

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。