经济停滞性通胀将左右2010年黄金市场(4)

6.2010年通胀预期仍将成为金价上扬的最大推手

各国大规模发行货币,将推动商品价格中期继续上涨。近期的商品回调短期可能仍会持续到年底,但新一轮的大涨即将到来。

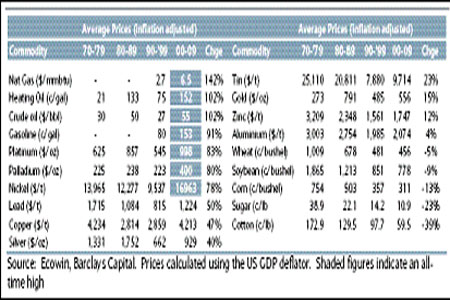

随着又一个10年即将结束,将这10年里主要商品的平均价格与它们从1970年起的历史价格(经通胀调整)进行对比是个有意思的事。与上个10年相比,大部分能源商品和金属价格已经大幅上涨。只有农产品实际价格低于上个10年的水平。下表列出了主要商品(分为三组)的价格趋势。所有的能源商品在这40年中大幅上涨,在当前的10年里均价达到最高。接下来一组包括贵金属和基本金属。与上个10年相比,铂和钯在上涨幅度上在该组中位居前列,并且其近10年均价也是40年来最高的。虽然所有其他基本金属和贵金属平均价格在近10年中大幅上涨,但都没能超过它们各自在70年代和80年代经通胀调整的平均价格(尽管铜非产接近,仅比70年代均价4234美元/吨低21美元)。第三组包括一些主要的农产品。该组排名最后,平均价格也较上个10年下降。

经通胀调整的10年平均价格,按近10年变动幅度排列

从2001年起黄金开始了一波辉煌的牛市行情,2001年美国科技网泡沫破灭加上“9?11”恐怖事件,美联储开始执行宽松货币政策,这引发了市场对通胀的担心,金价在2005年上涨至500美元,而2008年美国金融危机爆发后,美联储救市政策加剧了市场对美元贬值的预期,金价从2001年11月27日的272美元左右上涨至2009年11月26日的最高位1195美元,短短8年时间,黄金上涨了3.4倍,折合年复合收益率大概是16.5%。

7.2010年石油因素分析

全球将步入资源为王的时代;储备资源就是储备财富;全球争夺资源;资源贱卖是中国最大的痛,也导致中国在未来可能成为最大的资源消费国。

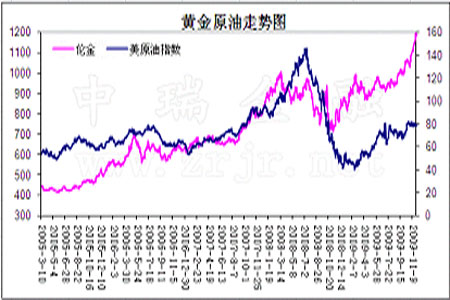

从下图看出,伦敦金与原油价格走势仍呈现较强的相关性,尽管近期出现一定的分化,但依然不能阻止二者之间的趋同性发展。

欧佩克调高世界原油需求预测,预计,2010年世界原油日需求量将达到8513万桶,比2009年增加82万桶,增幅为0.98%。这一预测比该组织上个月的预期增加了6万桶。欧佩克调高世界原油需求的主要依据是全球经济已开始复苏。而油价如果大规模上涨,势必为未来的通胀埋下更深的隐患,从而对复苏的经济构成威胁。

(2)2010年中国因素不容忽视,石油需求持续增加

中国成为全球经济复苏的火车头,而中国在经历了金融危机的洗礼后,虽然经济在放缓,但对石油的需求却未减少。毕竟中国是资源匮乏的国家,大量的能源需求依靠进口。

欧佩克预计,明年中国对原油的需求增长较为明显,预计增幅可达4.5%;此外中东地区和北美地区的原油需求增幅也将分别为3.34%和0.99%。报告指出,明年经济合作与发展组织(OECD)整体的原油需求将萎缩0.28%。

随着全球金融危机的影响逐渐消退,在新一轮经济周期中,我国石油需求将较快增长,预计2010-2015年我国石油需求年均增长4.9%,2015年需求总量将达到5.3亿吨左右。

我国石油消费与经济增长高度相关,相关系数达到0.98。2010-2015年,我国经济将进入新一轮上升周期,潜在经济增速在9%-11%之间,从而将拉动我国石油需求较快增长。

首先,工业化进程将拉动工业用油增长。工业是我国最大的用油部门,其石油消费量占总消费量的41%。工业增加值与成品油消费量高度相关,相关系数达到0.89。预计2009-2015年我国工业增加值年均增速为15%,工业的快速发展将拉动工矿用油及工业品运输用油的增长。

其次,城镇化进程加快将促进石油消费。城镇化率在30%-70%之间是快速发展期,而中国正处于这一阶段。预计2010-2015年,我国城镇化率将由46%上升到51.3%,城镇化进程的加快将促进石油及其相关下游产品的需求。

再次,汽车产业加速发展将带动车用油快速增长,但新能源汽车的发展可能成为石油需求的最大变数。我国汽车消费已经渡过孕育期从2008年开始进入到起飞期,根据日韩的经验,我国汽车消费的起飞期要延续10年以上,期间的汽车销量年均增速虽然不会达到日韩35%和25%的高增速,也会保持在10%左右,从而带动我国车用油快速增长。预计,2010-2015年我国汽油车销量将年均增长11%,带动汽油需求保持年均5.1%的稳定增长;柴油车销量年均增长9%左右,柴油总体需求将保持年均4.9%的增长。

(3)2010年全球石油市场供需双刚性将导致油价螺旋上升

供应方面,非欧佩克产油国的常规石油产量已经达到高峰。自上世纪90年代中期以来,非OPEC国家石油储量一直处于“赤字”状态,每年生产比勘探新增储量多40亿-50亿桶。以储量衰减率判断,非OPEC国家石油产量正在经历下降期或高峰期。IEA(国际能源机构)预测,非欧佩克的常规石油产量将从2008年的3930万桶/日下降到2030年的3530万桶/日。PFC能源咨询公司则预计,非欧佩克的石油供应与世界石油消费之间的差额将不断扩大,未来全球石油供应增长将更加依赖欧佩克产油国,到2030年欧佩克在石油市场的份额将从目前的44%上升到52%。

需求方面,石油需求增长将主要来自非OECD(经合组织)国家,而新兴市场经济体正处于工业化和城市化加速发展时期,石油消费将随经济发展快速增长,并使未来的全球石油需求具有较强的刚性特点;目前OECD国家石油需求已经进入高峰期,2006年以来其石油需求连续三年出现同比负增长。未来,全球石油需求增长将主要来自非OECD国家。非OECD国家石油消费在上世纪90年代后迅速增长,并将在2030年前保持持续旺盛的增长态势,尤其是新兴市场国家和中东地区。

8. 2010年黄金ETF继续走红,成为黄金市场耀眼的明星

当黄金变得奇货可居,其金融衍生品——黄金ETF也随之走俏。黄金ETF是在黄金交易所交易的黄金基金,包涵很多上市品种,最主要的品种是SPDR黄金ETF,2004年11月18日起在纽约证交所买卖。2009年,有近40%的机构投资者选择购买黄金ETF产品作为长期投资。

世界上第一个黄金ETF基金于2003年在澳大利亚的悉尼上市。2004年是黄金ETF大发展的一年,3只黄金ETF相继在该年成立,包括目前世界上最大的黄金ETF——SPDRGoldShares(纽交所代码GLD,下简称SPDR)。迄今为止,全球共有10只黄金ETF基金产品,分别在美国、英国、法国和南非等国上市交易,代表的资金规模超过500亿美元。

黄金ETF开凿了历史上黄金与股票市场资本的第一条直接渠道,同时相对传统的黄金投资渠道,黄金ETF的优势主要有交易门槛低、透明度高等,此外,其特有的申购—赎回机制可以保证黄金ETF不会出现大幅度的折溢价。下面我们以SPDR为例来说明黄金ETF的组织机制,其发起人是世界黄金信托服务机构,通常由大型黄金生产商向该机构寄售实物黄金,随后该机构以此实物黄金为依托,在纽约证券交易所内公开发行基金份额,代码为GLD,以供各类投资者申购;纽约银行和汇丰银行(美国)分别担任基金托管人和实物保管人,投资者在基金存续期间内可以自由赎回。从上述分析可以看出,投资黄金ETF基金的风险相对较低,但由于黄金ETF类产品追踪的是黄金现货价格波动,而黄金ETF的实时供需情况和黄金本身的供需情况是独立的,因此,金价走势无疑是黄金ETF的最大风险来源。

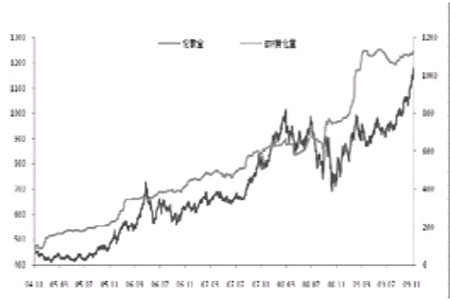

该机制可将股市资本分流到实物黄金中,并反映在ETF持仓量的增加上,由于ETF的持仓量是每日公布的,数据公开易获得,因此,定期观测ETF持仓量的变化或许可以为分析金价后期走势提供一定的参考。本文基于此假设而展开进一步分析。

自2004年上市以来,ETF持仓量的变化大致可以分为三个阶段:平稳增长期、快速发展期和高位整固期及调整期。

(1)平稳增长期(2004年11月—2008年4月)

该时期,伴随黄金价格的稳步发展,ETF持仓量呈现出稳步增长的态势。这一方面是来自于对黄金未来价格上涨的稳定预期,另一方面也意味着在黄金ETF的发展初期,其需求量总体是略超过黄金实物需求的,但还没有出现较大的买盘压力。因此我们可以看到,在2006年3月金价曾出现突然飙升及随后的大幅回撤,而ETF的持仓量变化相对较小,这表明当时对GLD需求的扩张和实物需求的扩张是一致的。

(2)快速发展期(2008年5月—2009年3月)

金融危机以来,SPDR的持仓变化状况表明该基金成为金价走势的市场推动力。一是在危机初期,金价遭受恐慌性抛售压力,从记录高位近1000美元重挫,跌幅一度超过20%;而SPDR的持仓量却表现出了一定的稳健性,持仓量仅下降了12%,显示出一定的弹性。而在10月份金价反弹并再次下跌之时,ETF的持仓量不降反升,提前对市场做出反应。二是在2009年2月,当时ETF的持仓量一个月猛增22%,涨幅前所未有。而我们可以看到,随后3月份在美元指数上涨的情况下金价启动了新一轮加速上涨行情,从某种程度上来说,ETF的买盘在推动金价上涨。这意味着ETF不仅仅是被动地跟踪金价走势,在市场投资情绪达到一致时,其额外的购买压力亦可以转化成对实物黄金的需求,从而主导金价走势。

(3)高位整固期(2009年4月—11月)

今年4月份以来,ETF增仓速度大幅放缓,这与金价长达半年时间的高位振荡有关。但在近两个月金价连续大幅拉升之时,SPDR的持仓量却在高位整固,并未随着金价出现明显的持续上升。这一方面显示了ETF的需求和实物黄金需求大致保持一致,另一方面也显示出了影响黄金价格走势因素的多样化和复杂性,使得市场预期的一致性不那么显著,ETF黄金买盘在相对的高位徘徊。

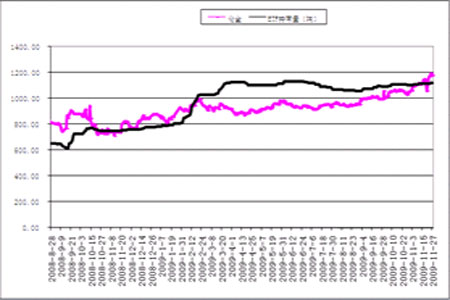

上市以来伦敦金和ETF持仓量走势

伦敦金与ETF最近一年多以来的持仓变化

( 4)。调整期(2009年12月)

自从迪拜事件以来,全球金融市场从牛市的疯狂中步入阶段性调整期,黄金也不例外。虽然该事件的影响在金融市场中影响剧烈波动,但不足亦引发大的金融海啸。原因有下:迪拜世界不是雷曼兄弟。雷曼兄弟既是美国第四大投资银行,又是美国短期货币市场的重要做市商。雷曼兄弟的倒闭不但打破了投资者关于具有系统重要性金融机构“大而不倒”的预期,而且引发了短期货币市场的崩盘,触发了影子金融机构的系统性崩溃。迪拜世界的债务相当透明,而且并没有介入过于复杂的金融衍生品交易,债务违约造成的乘数有限;尽管像汇丰、渣打之类的跨国银行可能会遭遇较大冲击,但发达国家政府不会再度让雷曼破产的悲剧重演,在政府各种支持下,跨国银行将和迪拜世界达成债务重组协议。

因此,迪拜事件的爆发更像是一场刚刚开始的盛宴中爆发的一个微不足道的插曲,它不会扭转美元套利交易的勃兴,不会逆转短期国际资本从发达国家向新兴市场国家的流动,也不会阻止美元有效汇率的继续贬值。

总之,目前金价的调整是美圆阶段性反弹风险偏好暂时性转移及获利回吐的必然结果,俗话说,以退为进方为上,金价在目前的位置调整充分后有望在未来攀登新的高峰。

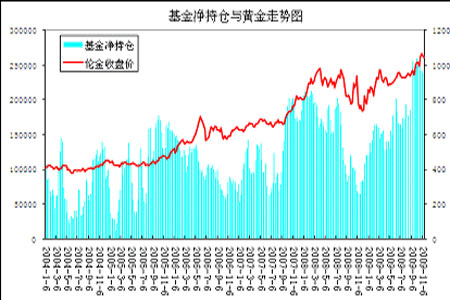

9.2010年投机基金的作用仍不可小视

下图所示:2004年以来,黄金投资基金净多持仓基本呈现稳步增长态势中。大型投机商对黄金的后市非常看好,并且在不断买入做多。这更加巩固了我们长期看多黄金的信心。

在全球持续宽松的财政和货币政策的刺激计划下,通货膨胀已经在悄悄发生,澳洲央行等已开始加息。面对经济在复苏进程中还摇摇欲坠的情况,G20国财长会议也明确发出目前不是紧缩政策的时机,美国经济由于制造业持续衰退和金融业受到严重的打击已经成为千夫所指,可以预期经济基本面将会持续低迷,双赤字将会依然严重而得不到很好的救赎,美元大幅度上涨遥遥无期,而这为货币贬值和大宗商品上涨提供了契机。

10.2010年美圆强势只是昙花一现,各国央行增持黄金成为主旋律

亚洲国家拥有最多的外汇储备和最少的黄金比率,前10位最大的外汇储备国家中前8个国家位于亚洲,所以增持空间巨大。

在这些巨额外汇储备的背后,亚洲国家央行对于美元贬值无能为力和深恶痛绝,货币的国际化和货币的话语权是发展中重要考虑的问题,而每个强势货币的背后都是有很强的货币支撑,美国有8000吨黄金、欧元背后有5%的黄金储备、瑞士法郎有25%的黄金储备支撑,甚至出售黄金要实行全民公决。

持有大量美国国债的央行最有可能在未来几年内增加黄金储备,包括中国、日本、俄罗斯、印度、新加坡、巴西和韩国央行等。目前国际储备中黄金所占比例不到10%的央行具备增持黄金头寸的动机。如果位于亚洲的前8个外汇储备国家增持到5%,需求将会有4300吨,而如果增持到10%将会需要11600吨。这将是全球不消耗任何一盎司黄金的情况下整整5年的黄金新增产量。未来在全球货币的贬值态势下央行增持预期很大,将会导致对黄金价格上涨预期极大。

央行的黄金出售对于黄金供应是仅次于矿产金和旧金回收的第三大来源,按照目前每年黄金产量与需求之间的差距,大约在200吨—400吨,如果央行从出售方转入购入方将会导致供需不平衡的加大,黄金价格还要大幅度的上涨。

11. 2010年地缘政治影响有限

上个世纪70年代,美苏两个超级大国的对抗和两次石油危机以及两次中东战争,对世界黄金价格走高起到了推波助澜的作用,尤其是苏联入侵阿富汗,直接导致了世界黄金价格攀升至875美元。

地缘政治如果持续紧张并升级为战争将造成金价的剧烈波动。因为:地缘政治不稳定降低信用货币吸引力,影响黄金价格。国际地缘政治不稳定造成资源供给不稳定,增强黄金避险功能。国际地缘政治事件与黄金价格相互影响并相互验证。

本年度朝核危机和中东局势紧张仍是地缘政治中关注的焦点,在上半年,终止的六方会谈因为中国与美国的斡旋,一度出现转机,但悬而未决的朝核问题并未实质性解决。

临近年末,虽然伊朗部队暂时离开与邻国伊拉克接壤的一个油田,但并未完全撤走,两伊均声称拥有该油田的控制权。伊朗部队12月中旬进驻有关的油田,巴格达政府随即向德黑兰当局交涉,要求对方部队即时撤走。

我们密切关注该事件的后续发展,如果未能以和平的方式解决,不排除发生地区性武装冲突的可能性,如果能在局部得到控制,对金价的影响相对有限,反之若升级为规模性的战争,在全球经济复苏的敏感时期,发生这样的事情是很不妙的,那么有可能把本已经脆弱的经济拖入大萧条的恶劣境地。

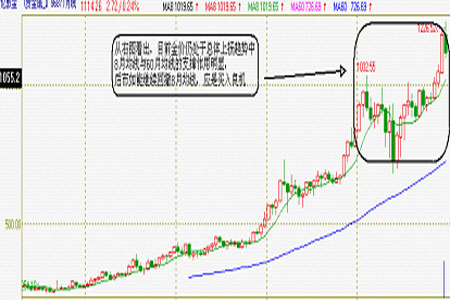

12.2010年技术走势展望

下图显示,目前金价仍处于上扬的总趋势中。8月与60月均线的支撑作用明显,不排除继续测试8月均线的支撑。自2008年1月到2009年9月形成的阶段性底部确立了金价在未来一年仍将维持强势。而上方的空间巨大,根据该图测算目标位,为底部两倍左右的投射距离,目前的位置 刚好是一倍的位置,也就是说,未来金价仍有较大的上扬概率,可能到达1500美圆甚至更高。

三、总结

根据上述分析得出;2009年第一季度,金价在美圆的反弹走势影响下,将继续在千元大关上方附近积蓄动能,随着宽松货币政策的继续运行,在第二季度因流动性增加导致的通胀预期再度抬头,将使金价继续站上1200美圆,在第三季度,随着各国加息预期的增强,原本脆弱的经济复苏将再度受到打击,经济陷入滞胀时代的初期阶段,金价会继续攀升,大概会到达1500美圆左右,到第四季度,随着各国开始缓慢加息,金价将重新步入阶段性调整期。调整目标有可能会从1400-1500区域回归到1100-1200区域。

四、变数

如果出乎意料的美国经济强劲复苏,而相对于其他经济体特别是欧元区经济来说,一但欧元发生反转而步入贬值通道,美圆的强势将会被动显示出来。而各国如果意外的在明年地一季度开始加息,那黄金做为抵抗通胀的工具之一,其意义将大大降低,金价的千元时代难保将成为必然。

中瑞金融 雨菡

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。