|

|

大豆未来2月将区间震荡为主(2)

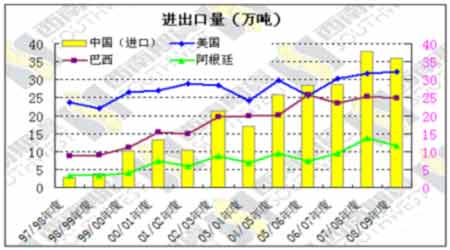

最后,我们了解下世界上主要的进出口量

通过前面的产量与消费量的对比我们可以看出,中国是严重的供不应求,每年多需要大量进口大豆。美国则是目前世界上最大的出口国,巴西、阿根廷出口量也呈现逐年递增的趋势。

根据美国农业部3月份的月度报告,预计08-09年度美国出口量达到了3225万吨,创出历史最高水平,巴西出口量在2490万吨,略低于上一年度,但仍处在历史高位,阿根廷出口量1170万吨,较上一年度大幅回落,因干旱引起减产导致出口量的回落。中国作为世界上最大进口国,预计08-09年度进口量将达到3600万吨。相对上一年度有所回落,因国内产量出现大幅增加,削减了进口。但是整体上仍然处在历史高位。

近期国内外走势分析

纵观节后2个多月的国内外大豆走势我们可以看出:整体上呈现内强外弱的特点,而且内外价格倒挂较为严重,国内大豆呈现远期贴水结构。

国内收储政策支撑国内大豆价格

早在2008年10月份国内就开始了第一批的150万吨国储大豆收储,收储价为1.85元/斤(3700元/吨),随后国家继续加大收储力度,分别再次收储120万吨,300万吨,30万吨,收购执行期截止到2009年4月底,总计共收储600万吨。占国内整体产量的37.5%,其中大部分收储来自东北地区,按黑龙江700多万的产量算至少80%以上的大豆进入国库。本次收储力度之大为历年来少见。而当时的期货价格最高也在3350元以下,最低曾突破了3000元以下,远远低于收储价格。在接二连三的收储政策出台过后国内大豆市场走势强劲,自2008年12月份开始连续持续上涨达2个月的时间,国内大连大豆现货价格也一度在3700元的价格附近持续数周。

美豆先抑后扬大幅波动

由于阿根廷干旱逐步缓解,支撑前期市场上涨的因素不在存在,而2月份过后国际原油市场及周边金融市场的大跌加速了投资者对金融危机的恐惧,这些原因共同造成了CBOT大豆2月过后长达2周的大跌。CBOT大豆5月合约从2月初的1024高点下跌至3月初的844低点,一个月不到的时间下跌了17.6%。而当时的道琼斯工业指数由8312的高点下跌至6546的低点,原油市场由50.47美分下跌至39.53美分,创出了四年多的低点。随后在基本面趋于平淡,市场走势缺乏指引的情况下波动不大,横盘整理了大约3周的时间。

随着原油市场企稳,尤其是美联储发表购买3000亿美元长期国债的消息过后,美元大幅贬值,以原油为代表的商品市场大幅上涨。本周美联储公布将在今后6个月内购进最多3,000亿美元长期国债;同时进一步购入7,500亿美元抵押贷款相关证券和1,000亿美元房贷公司债券。这项高达1.15万亿美元的流动性注入一经宣布,全球除了美元指数大跌,其他股市,债市以及大宗商品市场都出现较大涨幅,美元指数2天重挫5%,创38年记录。同时,阿根廷农民和政府间的争端可能刺激美豆需求增加,这也对大豆市场构成支撑。本周CBOT市场5月大豆合约大幅飙升了10%。

内外价格严重倒挂

由于CBOT大豆的大幅下跌及国内大豆的坚挺,加上原油市场的下跌引起的海运费的回落等原因造成了进口大豆价格远低于国内大豆价格,导致了国内外大豆价格倒挂较为严重,最高时国内大豆现货价格高与进口大豆到港价近300元左右,近期价差略有回落,但仍然要高于进口价80元左右。这种倒挂使得国内大豆加工商大幅进口大豆,根据海关统计,2008年11月国内进口大豆33525万吨,12月进口了293万吨,2009年1月进口量为302万吨,2月份进口量326万吨,四个月来的月度进口量处在历史高位。

国内大豆现货月则是受到收储的支撑跟随现货市场表现较为强劲,而远期合约则是受到美豆的影响下走势相对偏弱。因此国内市场在较长的一段时间内呈现了远期贴水结构。

相关专题:

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。