|

|

棉花年报:波段涨跌完成轮回 战略做多机会来临(2)http://www.sina.com.cn 2008年01月10日 00:07 首创期货

二、宏观经济及农产品价格普涨、政策变化――周边环境中性利多 (一)宏观经济:流动性资金、通胀预期 2007 年中国的市场投资者充分分享了经济发展的盛宴,二季度便开始讨论中国经济过热的问题,一致持续至年末这种声音从未停息,而对于决策层而言,调控的手段也从来没有停止,包括加息(2007 年经历了6 次)、提高法定存款准备金率(10 次)这些手段也成为了“家常便饭”,而看看调控下的中国经济主要发展指标:通胀的指标CPI 月度增长创出11年来新高11 月份达到6.9%;沪综指尽管年底有所回落,在四季度曾达到6100 点上方,而在今年3 月份也仅停留在3000 点附近;主要大中城市房价仍居高不小,月度持续攀升;贸易顺差在国家不断调低出口退税背景下,仍不断走高,截至三季度末实现贸易顺差1856.5亿美元,超过2006 年全年水平;中国外汇储备三季度末超过1.4 万亿美元等等。具体产业情况来看,伴随国际商品价格的上涨,中国的肉蛋禽价格、农产品价格、粮食价格也纷纷走高。 因此,在一系列经济指标的背后,市场目光均转移到了“流动性资金过剩”引发的系列问题上。不断攀高的股市使部分资金意识到风险;中国的房地产市场由于需要实体资金雄厚,并非都能企及,且受到国家越来越严格的限制。最后,近2 年来不断活跃的商品期货成了的投资者关注的焦点,同时伴随股指期货的临近推出,期货市场的机遇不断被市场所关注。 但需要注意的是,年底中央政治局会议上“把防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀作为宏观调控的首要任务”,资金偏紧成为定局; 2、2007 年农产品价格普涨深远影响 代表产品:肉、蛋、禽;大豆,豆油,小麦; 原因之一:国际背景,国际市场上豆类、小麦创多年来高位 原因之二:CPI 连续上涨,通货膨胀预期 原因之三:国内流动性资金严重过剩 由CPI 上涨+流动性资金过剩带来的结果便是:投资商品或以商品代表的衍生品将是最佳选择;再加上近年来黄金、农产品开始以资产的形象示人,无疑成为资金眷顾的对象原因之四:农产品能源工业品属性增强 原油价格创历史新高,高位将成为常态,国际社会纷纷寻找生物能源替代生物能源直接来源:大豆(油)、玉米、甘蔗、菜籽(油)等--重新估值 结果将可能是:相关商品比价改变;农作物间种植面积竞争带来供需结构改变 3、对棉花市场将造成何种影响 通过上述分析可以发现,流动性资金过剩必然搜寻投资机会,同时通货膨胀预期强烈,商品以及商品期货成为首选,而近年来国际农产品供需面的偏紧恰恰成为国际基金、国内投机资金搜寻的目标,最终带来农产品价格的大幅上涨,那么最终会对棉花市场带来何种影响呢,从下表便可简单看出:

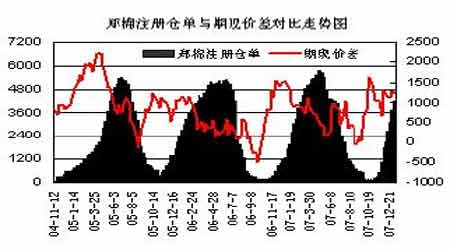

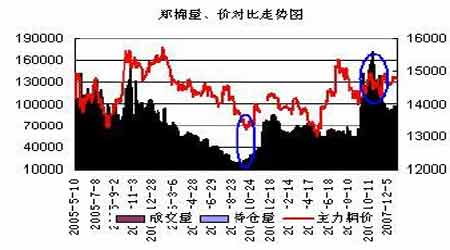

最后的结论:棉花价格重心将会上移,但预计幅度仍将小于其它农产品 (二)行业政策演进――明年行情起承关键 1、在11 月份召开的中国国际棉纺织会议上,国家发展改革委经贸司副司长马占平报告中主要强调了三点,即中国棉花产需缺口将进一步扩大、2007 年度国内外市场棉价将高于上年度、国家将加强宏观调控研究调整棉花进口滑准税等多项措施;不难看出,国家对棉市政策还将成为影响未来行情转折的关键; 2、12 月上旬发改委提示:发改委频繁在棉纺织行业的政策提示,近期提示纺企抓紧国际、国内棉价相对低廉情况下补充原料的建议,也是充分考虑了未来棉花市场可能会涌现资源集中显示偏紧后,带来棉价大幅波动的情况,从这个角度来看,棉花市场过度透支近两年来国内棉的结果,明年可能会呈现,特别需要引起关注; 3、滑准税政策 12 月26 日发布,据2008 年关税实施方案,对配额外进口的一定数量棉花实行5%-40%滑准税,对滑准税率低于5%的进口棉花按0.57 元/公斤从量税计征。 具体分析: 当进口棉花完税价格高于或等于11.397 元/公斤时(合外棉报价70.43 美分/磅附近,汇率7.34),暂定关税税率为5%;折合国内港口提货价格13648 附近。此次调整与2007 年相比主要调整内容如下: 对于完税价格高于11397 元/吨的进口棉,由原来的按6%从价计征改为按570 元/吨的从量税计征;公式滑动范围下限下调一个百分点,滑动范围由原来的6%-40%调整为5%-40%;公式简化,公式系数Pt 由8.8 调整为8.686,α为2.526%不变。 总体来看: (1)对于低价进口棉税负变动不大,当外棉报价低于43 美分/磅时,滑准税税率与2007年一致,均为40%; (2)对于外棉报价在45 美分/磅到70 美分/磅的外棉,2008 年的滑准税税率大致下降了一个百分点,较2007 年下降了120-140 元/吨左右; (3)对于外棉报价高于71 美分/磅的外棉,报价越高,实际的征税额度越低,关税税额低于2007 年(比照从量征税570 元/吨) 4、行业政策关注落脚点 从以上分析可以看出,政策充分考虑了2008 年国际棉花资源偏紧的格局,在国际棉价逐步上涨的背景下,新的滑准税政策在一定程度上降低了外棉进口成本,有利于缓解国内棉花供需不平衡的矛盾。 相对而言,在上述滑准税政策确定前提下,明年行业政策可能面临的主要尴尬是配额发放量的确定,按照目前的情形以及预期配额量发放过少,必然刺激国内棉价直接走高;但如果发放量达到或超过市场预期,外棉必然伺机而动,小幅的滑准税调整,预计难以阻止外棉的走高,最终带来的结果依然是棉价上行。如何权衡,成为关键。 三、郑棉资金与套保力量对决――值得期待 1、整体量能扩容有限;实盘令盘面承压 首先,从整个棉花现货市场的容量,以及国际市场ICE 期棉的交易情况来看,郑棉期货始终受到容量有限的制约,在下图中,我们重点关注几个关键点的变化,分别是2006.3.16取消做市商后的量价变化、2007.9.11 行情突然启动背后较周边农产品低估、流动性严重过剩、通货膨胀,以及2007.10.22 行情大幅回落,年度轮回结束,资金撤离; 其次,郑棉历次的上涨行情,最终均归于失利,期市的主要获利方均为套保力量,也在一定程度上震慑投机做多者的信心,尤其是集中在每年的上半年(新花供应集中阶段),从图中也可以明显看出,也说明了上市以来始终没有摆脱仓单压力的桎梏,期价也在历次的上涨中被击跨; 进入2007 年后半阶段,在整体周边市场向好下,郑棉发动了两次大的行情,分别是7月份反攻――现货供需紧张,外棉被投机资金捕捉暴涨拉动,仓单压力没有;9 月份反攻――价值低估,新棉开秤高企,十一下雨,仓单成本偏高预期;但最终在套保力量VS 投机力量过程中,最终还是套保者战胜,而究其失利的原因很大程度上仍是在期现价差过大之下,套保力量取胜; 因此未来追踪期现价差、仓单变化、套保投机主要席位持仓变动仍是棉花期货的关注焦点;但从另外一个角度来看,上述成功的期现套利模式,也为棉花行业者提供了一条相对稳定的获利途径。 2、内外棉资金结构暂时性的迥异决定 从下表对比中,我们可以加深内外棉不同涨幅带来市场对资金结构的重新审视: (2007.5-7;9-10 月)

分析国内外棉花期货市场一个很值得关注点就是资金结构:在国外市场包括纽约期货棉市场,市场占绝对主导的是投机基金以及指数基金,相对套保持仓则更多的是起到对冲现货 风险,基金操作动向对市场具有绝对的风向标作用,基金一旦确定市场走向做多或做空的意愿十分坚决;相比,国内郑棉市场从2004 年6 月份运行至今,明显看出被现货商所主导的痕迹,投机资金作用相对有限。 3、重新审视2008 年上半年行情的新问题套保力量――资金值得期待 从过去的2005、2006 以及2007 年上半年的行情,都遇到了一个相似的问题,即在棉花大量存在中间商手中,带来期棉自春节过后上涨,所遭遇套到套保盘的严重狙击,2008 年是否会遇到相似的情形? 07/08 年度,可以追朔到上一棉花年度,中国模糊帐的背后,带来了国内进口棉在2007年出现大幅下滑,而在本年度收购季节最直接的后果是,国内棉商在收购高企的情况下(籽棉价格在3.0 元/斤左右,仅次于历史最高的03/04 年度)追风国际棉商,尽管市场带来了新的理念,即国际棉商在13800 附近收购皮棉,在14800 上方进行了套期保值,尽管有2005、2006 以及2007 年上半年的套保经验和教训,但国内棉商“单脚走路”的格局却并无大的扭转,目前已经在现货市场一定程度上的套住;上述的格局,可能对2008 年上半年期棉行情产生一定的影响: 首先,资金利息的增加,加上本身收购价格的偏高,对于后期再行抛售的价位预期相对增高,从各方普遍认同的07 年底现货价格13800 元附近来看,考虑主力5 月合约,盈亏平衡点大致在14400 元上方,也即2007 年12 月中旬的14500 基本可以确立为底部;其次,2007年棉花现货面临的一个很大问题是,由于十一期间的降雨,带来棉花质量下降,后期收购棉花注册成仓单棉的压力有所增强,可能对后市做多资金形成有利影响;再者,本身对于后期现货市场的看好,企业进行现货市场择机销售的意愿将强于往年,这些都将可能对后市的资金介入形成相对有利环境。 四、国际市场:美棉面积、基金主导、美元汇率――利多 1、基金将主导2008 年国际棉花期货走向 首先我们来看CFTC 公布的ICE 期货棉市场投机基金净多持仓与期价变化对比走势图: (2007.01.03-02.10-07.15-08.28-9.18-12.11-12.24) 关注美盘一个很重要线索既是CFTC 公布的基金净持仓与纽约期货价格对比走势图,上述可以明显看出从2007 年2 月份到12 月份,基金的净多头率与纽约期货价格严格的正相关性关系。 同时需要关注的另外一个是,伴随美国2007 年次级债影响的继续,2008 年国际金融市场可能面临较多的不确定性,而相对商品市场尤其是供需紧张的商品、相对周边商品比价被低估的商品,将成为众多商品指数基金、养老基金追逐的热点,这在棉花市场上将会得到体现。 2、美元汇率反弹后将可能继续它的贬值之旅 美元汇率和纽约期货棉对比走势图 美棉价格与美元指数呈明显的负相关关系,从图中1995 年、2002 年可以很清晰的看出,2007 年的大多数时间,美元处于贬值过程中,因而对于以其标价的商品,包括原油、大豆等纷纷出现大幅上涨,11 月底开始美元从当时的指数74 附近开始反弹,但从美国的贸易政策以及整体来看,美元的贬值预计在此轮反弹后还将持续,从而也将对美棉形成利多支撑。 3、美国相关法案将使农作物间争地变成现实: 关于美国国内农业补贴法案的争论甚嚣尘上具体来看,2007 年12 月14 日,美国国会参议院表决过了支出总额为2860 亿美元的2007-2012 年农业法案。从了解的情况看,该法 案扩大了农业补贴范围,小麦、大麦、燕麦、大豆、棉花和其他一些农作物都位列其中,并提供更多的资金用于支持未来5 年内的可再生能源和耕地保护项目; 而与此同时,美国总统布什正式签署了修改后的新能源法案,根据该法案,到2020 年美国汽车工业必须使汽车油耗比目前降低40%,同时新能源法案还鼓励大幅增加生物燃料乙 醇的使用量,使其到2022 年达到360 亿加仑; 分析两个法案的通过情况,背后与政治团体为获得明年选票有关,也与目前美国长远的能源发展战略有很大关系,可想而知,美国要保持源源不断的生物能源所需原料的需求,又要应对目前种植业者关于生产资料等价格上涨所带来的争议,也许最有效的途径就是增加补贴投入;但较具有生物能源概念的大豆、玉米而言,棉花市场受到冷落,且伴随其它竞争作物在2007 年以来的上涨,势必侵占美棉2008 年种植面积,对棉价形成利多。

【 新浪财经吧 】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||