|

|

年度报告:千厂万厂出糖日 总把新糖压旧糖(3)http://www.sina.com.cn 2008年01月04日 08:15 长城伟业

第三部分 国际影响因素分析 一、产量 1、 甜菜糖 新疆:07/08 榨季,新疆甜菜种植面积最初估计在155 万亩左右,但由于受到07 年冬季干旱的影响,导致实际播种面积减少17 万亩,目前的实际播种面积仅为138万亩。和06/07 榨季相比,播种面积变化不大。目前的新疆甜菜糖分情况和去年同 期基本持平,菜丝糖分维持在15%左右。预计 07/08 榨季新疆将有望收获甜菜534万吨,产糖估计在68-70 万吨左右。和 06/07 榨季新疆70.82 万吨的产糖量相比,07/08 榨季最终产量如果取中间值69 万吨计算,则减幅为2%。 黑龙江:黑龙江部分糖厂将在10 月5 日至6 日拉开黑龙江生产序幕,从前期统计的结果来看,黑龙江甜菜种植面积为136 万亩,07/08 榨季预计产糖28-30 万吨,但受旱情影响,最近食糖产量又有新的调整,黑龙江新榨季甜菜糖产量将在25 万吨左右,与06/07 榨季24.18 万吨的产量基本持平。 内蒙古:07/08 榨季内蒙今年甜菜种植面积在73 万亩左右。但由于内蒙古中东部地区旱情比较严重,对甜菜的生长造成了较大程度的影响,内蒙古甜菜产量预计在170万吨左右,同比06/07 榨季158 万吨的甜菜产量,有望增加12 万吨。从目前的糖分和单产情况看,新榨季内蒙古产糖量维持在22 万吨左右,同比06/07 榨季的20.12万吨,增加幅度维持在8%左右。当然由于影响甜菜糖产量的因素比较多,如雨水、早晚温差气候等各方面的因素,所以后期产糖量有可能出现一定的调整。 综合北方几个甜菜主产区产量数据,我们不难得出结论,07/08 榨季我国甜菜糖的产量基本与上一制糖年一致,变化不大。 2、 甘庶糖 海南:今年风调雨顺对海南省糖蔗生产十分有利,全省糖蔗种植面积120 万亩左右,比去年增加29 万亩,估计糖蔗产量440 万吨左右,比上榨季增加132 万吨,增幅43%。产糖52 万吨左右,比上榨季增加14.5 万吨,增幅39%,今年海南产糖将创历史新高。 广西:据估计,广西07/08 年种植面积至少比06/07 年增加100 万亩,料蔗种植面积突破1380 万亩,较上榨季增加160 万亩。为2003 年以来最大增幅。根据广西蔗 区调查数据表明,广西2007 年甘蔗种植面积约比上年增加15%左右。在此基础上,广西甘蔗产量将超过5600 万吨。其中南宁、崇左、来宾、柳州四产区的产糖量占广西全区的70%以上,从种植面积、甘蔗产量、平均亩产、产糖率等相关指标上看这四个区都有相当的代表性。根据对这四大蔗区的调查了解,07/08 榨季四大蔗区甘蔗产量比06/07 榨季平均增加15-18%,如果后期气候没有特别变化,生产指标正常,新榨季产糖量预测增加14%左右。 广西四大产区产糖量预估

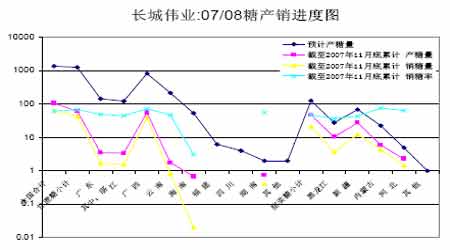

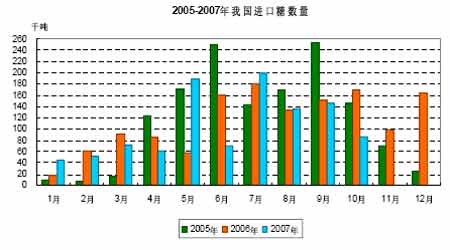

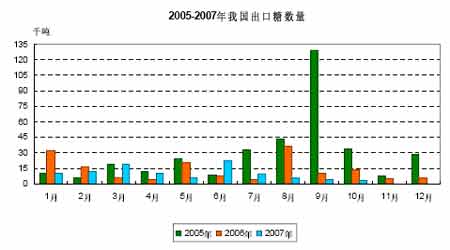

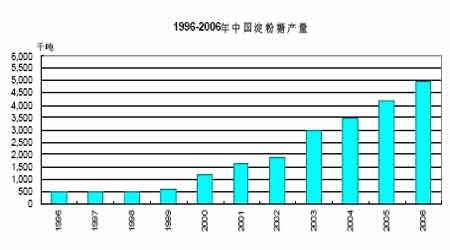

(上表源于糖网) 云南:据云南省农业厅的数据,新榨季云南省甘蔗农业种植面积450 万亩,比06/07榨季增加了20 万亩。由于今年雨季来得较早,甘蔗出亩率良好,进入10 月份以后,雨水较多,气温偏低,甘蔗长势受到一定影响,甘蔗含糖份偏低,全省食糖产量仍有可能在215 万吨左右。 广东:预计广东省07/08 榨季共榨蔗1285 万吨,产糖140 万吨。其中湛江市榨蔗1101万吨,占广东省总产量的86%。2007 年湛江地区甘蔗种植面积仍稳步增长,预计可超过200 万亩。 二、产销情况 根据中糖协11 月份简报中获悉,截至2007 年11 月末,07/08 年制糖期已累计产糖106.99 万吨(去年同期累计产糖97.08 万吨);其中产甘蔗糖60.74 万吨(同比产甘蔗糖44.51 万吨);产甜菜糖46.25 万吨(同比产甜菜糖52.57 万吨);全 国累计销售食糖63.35 万吨(同比累计销售食糖63.76 万吨);累计销糖率59.21%(同比65.68%);销售甜菜糖21.26 万吨(同比销售甜菜糖29.08 万吨);销糖率45.97%(同比55.32%)。 对比前3 年11 月末的数据来看,04 年、05 年、06 年11 月末的全国制糖期累计产糖量分别为78.87 万吨、106.3 万吨、97.08 万吨;累计销糖量分别为23.44万吨、62.3 万吨、63.76 万吨;累计销糖率为29.72%、58.6%、65.68% 。 在糖精产销方面,截至10 月末,全国定点企业累计生产糖精16245.26 吨,同比减少7.32%;其中出口12805.17 吨,同比减少10.24%;内销2337.5 吨,同比减少19.3%。 目前制糖企业的压力是非常大的。一方面有几十万吨的旧糖要在年末销售,另一方面,新榨季生产的糖量也比去年增加,销售面临的困难可想而知。由于旧糖量多,使得糖价呈缓慢下跌的趋势,新糖的价格受到旧糖的拖累,从3650 元/吨(广西价)向3580 元/吨下滑。 总的来说,新榨季的新糖开盘价低于市场的预期,大多数榨季的新糖是高开,然后慢慢低走。而今年则是低开低走的趋势,这令制糖企业面临考验不言而喻,市场销售状况非常严峻。 三、产销之运输 水路:从10 月6 日开始,广西梧州长洲枢纽下游水位在数天之内从7.5 米以上降至6.0 米以下,据广西梧州航道管理处测量,截止到12 月3 日梧州航道的平均水位已经下降到3.81 米,造成长洲水利枢纽下游的龙圩鲤鱼沙航道条件进一步恶化,船舶无法顺利通过该航段,11 月份滞留在长洲水利枢纽坝上的船只最多时每天超过700 多艘,至今每天仍有300-400 多艘船舶滞留。从船运公司了解到,目前糖船在长洲水利枢纽上游滞留等待的时间大约在一个星期左右,使得从柳州起航到广东原本只需四天的运输时间被大大的拉长,与此同时,大量糖船在梧州航段的滞留也进一步造成了产销区两边运力紧张的局面,受此影响,整个华南销区商家及用户对广西糖的采购在11 月份相当长的一段时间内也因此而处于半停滞的状态。据梧州海事部门介绍,导致长洲水利枢纽下游的龙圩鲤鱼沙航道船舶滞留的原因有四个,一是长洲枢纽船闸下游航段淤积严重,由于长洲枢纽的建设,下游航道流态发生了很大的变化,以及枢纽在建设中没有很好地处理其围堰废弃土方等,造成船闸下口门区以下航段严重淤积,航道条件恶化。船只过闸缓慢;二是西江水位下降,从水文资料上可以查证,经过梧州水文站流量在2000 立方米/秒~1900 立方米/秒之间。但近日上游大湟江口流量有所下降,目前已将至1320 立方米/秒,梧州水文站断面流量为1810 立方米/秒(已接近珠委调控下限1800 立方米/秒),使得下游航道变浅;三是上下游航道等级不配套,广西梧州以上河段已完成二级航道的疏浚工程,而长洲枢纽船闸以下的广东境内西江航道还未完成二级航道疏浚工程,下游出浅地点多,造成碍航;四是船舶没按要求进行合理配载,装载吃水远远超出维护水深,因此碰到瓶颈航段就无法顺利通过而造成滞航。 铁路:临近年底,各种待发运物资的数量开始增多,全路可供的铁路集装箱源逐渐开始紧张,而且临近年底,铁路局在全年运输任务基本完成的情况下,在物资发运的种类以及时间选择上具有更多的选择性和灵活性,这就使得近期通过铁路方式运输的食糖数量受到了较大的影响,食糖发运的时间进一步延长。另外从11 月底 开始,为了提高铁路集装箱运输的效率和服务质量,全路已经停止办理10 吨集装箱的运输业务,这更加大了当前铁路集装箱箱源紧张的局面。据了解,由于在站台等待的时间较长,目前广西新糖运往华北等销区的运输时间已经由原来的一个星期延 长到了十天左右,对于已经在产区购糖等待发运的客户而言,受铁路限运限装的影响,其被占用的资金以及时间成本都在进一步增加。 公路:在铁路限运限装、内河运输等待时间长的情况下,一些运输距离较短的客商为了节省在途运输的时间已经开始选择用汽车运输的方式走糖,据了解,目前通过汽运从广西发往广东、湖南、江西、湖北、贵州、四川、河南等地的新糖数量都有一定程度的增长。但同时广西柴油紧张的状况对当前的汽运市场也造成了较大的冲击,目前广西部分地区缺油的加油站普遍采取了限制加油的措施,规定每辆货车每次加油的金额不能超过200 元。因此在油价上涨以及加油等待时间成本增加的情况下,提高运费也就成为了当前货车司机迫不得已的选择。据了解,受柴油紧缺以及油价上涨因素的影响,当前从广西柳州发往湖南长沙的长途汽车运费已经从原先的110-120 元上涨到了170 元,而柳州周边县份的短途汽车运输费用也从10 元上涨到15 元左右,长短途汽运的费用涨幅均超过50%,在价格波动减缓的情况下,中间商的利润空间被进一步缩减,这也在很大程度上导致了近期现货购销的低迷。 四、生产成本 甘蔗价:由于原油价格、国际糖价的推动,05/06 榨季的糖价在2006 年的2 月份曾经飙升到5400 多,整年糖价也多在4000 多的价位运行,而甘蔗收购价也经也经历了从210-230-250-280 的几次提价。06/07 榨季,广西甘蔗收购价是实行260对应3900 的联动价格,联动价格加价系数6%。07/08 榨季,广西的食糖产量将有望创历史新高的800 万吨,在海口召开的全国糖会上,广西相关政府部门在糖会上也多有透露,供求的压力不言而喻,但糖厂出于稳定种植面积,保证蔗弄收入等多重因素考虑,甘蔗收购价制定为260,继续实行蔗糖价格联动机制,实行260 对应3800 的糖价,联动加价系数继续维持6%。 目前从糖厂农务以及生产部门了解的情况是,今年甘蔗糖份还不太理想,但考虑到目前是开榨初期,糖厂还处于糖份累计积阶段,吨糖耗蔗率高情况也较为正常,进入榨季中后期后,甘蔗糖份会有明显提高。往年吨糖耗蔗平均水平是在8.45 吨,我们暂按吨糖耗蔗8.45 吨计算糖厂的生产成本中蔗价成本这一项:260 元/吨*8.45吨=2197 元/吨。 在榨季生产期间,我们还必须考虑到糖厂生产过程中的不确定因素较多,例如蔗农不愿砍蔗,以及跨区抢蔗等因素,而这势必对糖厂的开榨生产造成不利影响,这些将影响到糖厂的生产成本。 燃料、人工、制造费用: 燃料动力主要包括煤电等使用费用,今年物价上涨得厉害,煤的费用也有较大调整,去年同期水平是320 元/吨,目前已经调至370-380元/吨,后期不排除进一步上涨的可能。装卸工等人工费也有较大幅度提高,而加上食糖生产中的制造费用,这三个项目合计费用到了400 多元。但多数糖厂是高于这个数字几十元。如果按照现行的物价等情况来考虑,广西制糖企业在燃料动力、人工费、制造费用支付的成本是在:400-500 元/吨。后期物价如果继续上涨,不排除这部分费用继续上涨的可能性。 销售费用、财务费用、管理费用:产品销售费用、财务费用、管理费用也是构成糖厂生产成本的项目。在这几项成本的支付中,不同规模的制糖企业在成本费用的控制上也存在一定的差异。根据广西糖网调查数据分析,众多家糖厂中,无论是产品销售费用、财务费用或者是管理费用上都各存在几十元的差距。06/07 榨季糖厂在这几项的费用支付在260—300 元左右。07/08 榨季在增产的压力下,糖厂有关人士认为这几项费用很有可能会进一步上涨。 综合以上几方面的成本因素,我们可以粗略计算出糖厂的不含税销售成本=蔗价成本+(燃料动力+人工费+制造费用)+(产品销售费用+财务费用+管理费用)。 糖厂的不含税销售成本=260 元/吨*8.45 吨+(400-500)元/吨+(260—300)元/吨=(2857-2997)元/吨。 含税销售成本推算:我们了解到,糖厂的含税销售成本中还包含产品销售税金、进项税等费用。按照06/07 榨季水平看,糖厂单位产品销售税金和进项税费用维持在300 多元,不同糖厂售价不一样,在这两项上支付的成本当然会存在着差异。07/08榨季,我们暂时按照350 元这个数值来估算。 由于糖厂的含税销售成本=不含税销售成本+单位产品销售税金+单位产品进项税。由此,我们推算出糖厂的含税销售成本=(2857-2997)元/吨+350=3200-3347元/吨。当然由于各制糖企业对成本控制费用不一样,后期物价的变化等因素,不排除糖厂生产成本低于或者高于这一成本区间的。 五、进出口 在进口糖方面,至2007 年10 月末,全国累计进口食糖105.99 万吨,其中一般贸易进口食糖90.07 万吨;全国累计出口食糖10.23 万吨,其中一般贸易出口2.08万吨;11 月末全国累计净进口食糖95.76 万吨,累计一般贸易净进口食糖87.99 万吨。 至今年10 月份,我国食糖进口量下降,但进口额却是增长的。进口量下降的原因主要是受本榨季国际高糖价的抑制、国储糖的大量投放及淀粉糖使用量的扩大。 进口额增长的原因主要是国际糖价的同比增长、以及因国内消费需求的变化所导致的进口食糖品种结构的较大变化。价格相对低的“甘蔗原糖”的进口量同比下降26.3%,而价格相对较高的成品糖的进口量同比大幅增长,如砂糖、绵白糖、未列名精制糖的进口量同比分别增长48.9%、31.0%和5.3 倍。我国食糖进口主要以一般贸易(73.2 万吨)为主,占进口总量的77.8%。 到目前我国从古巴进口的食糖最多,其次是巴西、韩国、泰国等国,具体情况是:进口古巴糖35.0 万吨,占全国进口量的37.2%。所到海关比较分散,具体排序为:湛江海关占27.7%、厦门海关占18.6%、广州海关占16.8%、黄埔海关占13.8%、拱北海关占13.3%、青岛海关占9.8%。进口巴西糖19.8 万吨,占全国进口量的21.0%。主要是从青岛海关、黄埔海关进来的,所进量分别占78.4%、21.5%。进口韩国糖8.5 万吨,占全国进口量的9.0%。进口海关比较分散,主要海关及所占比重分别是:青岛海关24.5%、天津海关22.6%、上海海关17.0%、九龙海关11.1%、大连海关8.9%和黄埔海关6.2%。进口泰国糖8.0 万吨,占全国进口量的8.5%。绝大部分是从黄埔海关进来的占97.2%,另外青岛海关占1.7%、昆明海关占0.9%、厦门海关0.1%。 此外,我国从欧盟部分成员国共进口食糖9.4 万吨,占全国进口量的10.0%。 进口海关较分散,主要海关及所占比重分别是:天津海关27.4%、上海海关25.9%、青岛海关24.3%、九龙海关9.3%、黄埔海关7.2%和宁波海关4.6%。 六、糖替代品 淀粉糖:淀粉糖是我国食品工业的重要原料,也是人们日常消费食糖的有益补充。得益于我国玉米的连年增产和生物技术产业的不断发展,淀粉糖行业以飞快的速度发展起来。 1996年全国淀粉糖产量约为50万吨,至2005年已达到420万吨。2006年初的高糖价给了淀粉糖抢占市场份额的大好机会淀粉糖利用价格优势在食品行业中迅速壮大,并占有一席 之地。不过,进入2006年第四季度后,作为淀粉糖原料的玉米,其价格一路走高,这直接导致了生产淀粉糖的成本上升,使得淀粉糖的替代能力下降。2006年淀粉糖产量为497万吨,少于预期的520万吨。另糖精10月份全国五家定点企业生产糖精1780.86吨,同比减少7.62%;其中出口962.85吨,同比减少19.17%;内销322.81吨,同比减少9.33%。截至10 月末,全国五家定点企业累计生产糖精16245.26 吨,同比减少7.32%;其中出口12805.17吨,同比减少10.24%;内销2337.5吨,同比减少19.3%;月末库存1634.56吨,同比增加81.79%。 七、经济环境影响 人民币升值的影响:自从人民币汇率浮动以来,一直在升值,到目前为止人民币汇率对美元已升到7.4 元以下,升值率到11%以上,而且随着国内的通货膨胀的增大和进出口贸易顺差继续的增大,都给人民币升值带来巨大的推力和压力,不排除08 年人民币对美元汇率升至7 元以内。因此,对于进口糖成本来说,可以降低不少,对于国内糖价的上升,起到很大的压制作用,也使进口糖更具有竞争力。 国储糖的影响和作用:在今年,国储糖的收储机制对供大于求的糖市来说,起到了强大的支撑作用,虽然只收到1200吨,但对于糖市的价格支撑是有目共睹的。明年的糖市又是供大于求,仍然需要国家来收储。一方面,政府间贸易的进口古巴糖40 万吨要进入国储库,另一方面,国储库还有多少库容来收储明年的国内白糖,毕竟每年都有政府间贸易的40 万吨古巴糖入库,明年如果装满,后年就必须要扩大国储量。重要的是明年收储价格的制订。 国储收储的目的是稳定市场价格,保证制糖企业能保本微利,又不降低农民的收入。但是,如果收储的价格抬高,收储数量过大得使市场价格上升,反而会给予进口糖和印度白糖有机可乘,到时候,一方面国储库存满古巴糖和国产白糖;另一方面,市场又进口大量印度白糖,国内糖市继续维持供大于求状况,等于按下葫芦浮起瓢。因此,我认为收储只是起到市场托底的作用,而不应起到助涨的作用。 国家调控政策的影响:今年以来,通货膨胀压力正在蔓延,我国也不例外,CPI上升大大超过了国家的预期。因此,人民银行今年以来出台了持续的加息、提高银行准备金率、紧缩信贷银根等措施,来缓解通货膨胀的压力。对于制糖企业来历说,受到冲击的就是资金的不足、面临资金的压力,其结果就容易出现卖青苗糖、低价卖糖来获取资金,与销区联销代销等等。这对糖市来说是利空的因素,对推动糖价的下跌起到一定的作用。 综上所述: 市场即将进入2008 年,距离春节正好还有近2 个月时间,在基本面的产出旺季和需求旺季的时间里,能否实现有效启动需求对节前糖价的走向有重要意义,甚至也会给整个上半年行情带来决定性的影响。现在市场交易者心态较为微妙,看空不敢大胆做空与看涨缺乏信心一样,彼此折磨着市场买卖双方的耐心。因此,在未来的日子里,顺价购销能否带动需求回升将是产销区厂商面临的重大问题,销量不起,则明年上半年厂商将没有好日子可过。而气候与宏观调控的利好预期,在某种程度上也会成为双刃剑,加上国际原糖的走势影响,整体供大于求与宏观调控的博弈、整体供大于求于阶段内产销两旺势均力敌的博弈,外围因素的变数存在自身两种方向的博弈等的作用下,今后较长时间内,糖市价格将运行在缩量低位徘徊之中。 长城伟业期货有限公司 信息研究中心 林海亮

【 新浪财经吧 】

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||