不支持Flash

|

|

|

|

市场消费旺季即将来临 沪燃油期货价格获得支撑(2)http://www.sina.com.cn 2007年05月23日 01:23 中大期货

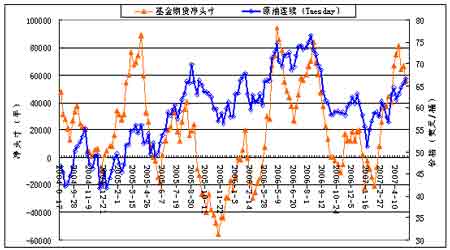

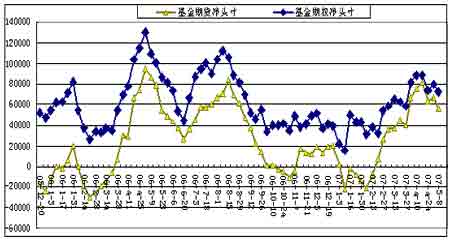

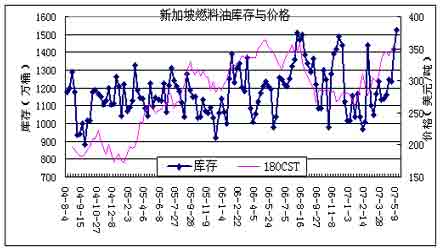

当期持仓分析: 基金获利回吐。本期数据显示,总持仓较高,场内交易商人气指标居于高位,市场情绪明显看涨。非商业净多头寸与近期高点相比大幅减少2.4万手,显示基金已开始调整过分看涨的头寸。因此我们认为,原油已明显进入上涨阶段,净多头寸仍有上升空间,从历史经验看,净多头寸8万手以上接近极限,去年的高点在9.4万手。原油期货上短期内净持仓指标会有所调整,但不太会出现大规模的减仓。减仓同时,原油价格仍在上涨,说明原油短期走势较强。 从CFTC公布的持仓看,近期原油总持仓再创历史新高。显然作为重要的资源性商品,庞大的资金在原油期货市场的角力与以前相比,有增无减,对夏季行情机会的“投资”已悄然展开。 图五:美国原油价格与基金持仓对比 图六:原油期货与期权上基金净头寸 (数据来源:CFTC) 7、原油后市综合分析: 把握后市应注意以下几点: 5月开始美国汽油库存逐渐上升,结束了连续11周下降3100万桶的过程。一般4月底汽油库存见低,然后有一个小幅升高的过程,直至7月初消费旺季来临。而五月美国原油库存继续大幅增加的可能性不大。一般随着炼厂开工率的上升,原油库存将逐渐转为下降。 从CFTC公布的持仓看,原油期货上非商业净多头寸与近期高点相比大幅减少2.4万手,短期存在的主动平仓并没有压低原油价格。原油总持仓再创历史新高。显然作为重要的资源性商品,庞大的资金在原油期货市场的角力与以前相比,有增无减,对夏季行情机会的“投资”正愈趋激烈。 我们认为国际原油季节性上涨的条件成立,而周K线的“头肩底”形态也倾向于看涨。原油已形成了两个明显的参照点:去年的高点在78.40美元,今年的低点在50.40美元。区间走势将呈现震荡调整性质。二、三季度阶段性强势将延续,这个阶段内的下跌看不到太大的空间。第三季飓风期将上试高点。 二、燃料油市场分析 1、新加坡燃料油: 图七:新加坡180CST价格走势 上周新加坡燃料油价格在历史高位区盘整。周末新加坡基准180CST混调燃料油现货报价在342美元/吨,较前周下跌1.2美元。在去年7月17日创出历史高点365.45美圆/吨之后,11月20日最低跌至261.85圆/吨,是近16月低点。因亚洲燃料油持续坚挺。吸引大量西方套利船货,导致库存大增,截至5月9日新加坡渣油库存为1523万桶,较上周增106万桶。库存水平处于近三年的高点。 相应地,燃料油实货较中东迪拜原油的裂解价差增至-12.9美元/桶附近,近期有扩大的趋势。去年八月最大贴水达到-20.2美元。一月底曾缩小至-8.5美元。 在新加坡燃料油价格持续坚挺之下,西方套利船货的大量抵达不容忽视。据估计 07年3月估计在380万吨左右,4月接近300万吨,因此,前4月套利总量和月平均量都将超过去年。而我们知道,2006年西方套利船货抵达新加坡的总量达到3020万吨,比上年同期增46.7%,而中国年度需求并未增长,新加坡渣油库存一度达到了1500万桶的历史高水平,亚洲燃料油市场在去年下半年转化为严重的供过于求,为油价大跌埋下了伏笔。今年的情况与去年基本相似,供应量继续增加,而中国需求缓慢下降。显然,当前新加坡市场渣油库存明显上升,反映出亚洲市场燃料油供应压力继续增大的现实。 图八:新加坡燃料油库存

【发表评论】

|

|||||||||||||