不支持Flash

|

|

|

|

国内现货坚挺支撑沪锌 市场具有较强的抗跌性http://www.sina.com.cn 2007年04月26日 00:54 中大期货

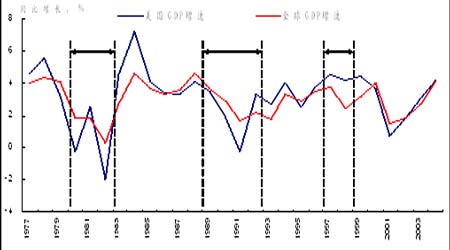

内 容 摘 要 中国是世界上锌资源最丰富的国家之一,也是世界最大的锌矿开采国,锌生产国和消费国。国内锌市场对国际锌精矿市场的依赖程度日益加大,中国锌期货交易的推出也就非常有意义。 宏观经济面对商品牛市周期的提示,当前大宗商品仍处于牛市格局中,尽管美国经济实现软着陆,但日欧经济持续高涨,“金砖”四国后劲十足,新兴国家快速增长,这将支撑全球大宗商品的牛市周期。 从锌市供需面来看,2007 年全球锌供应增长速度将明显加快,而需求增长减弱,供应短缺量将显著缩小,库存将恢复上升,锌价中期趋势向下,但适度短缺将支持锌价在高位。国内锌期货的开通为锌价波动留下想象空间。 在全球锌市场达到供需平衡之前,市场在短缺时代建立的强劲基础使得价格保持强势,但由于对供需格局转变的预期,国内外锌价多有波折,但整体仍处于强势震荡格局。 就当前而言,中国出口数量的减少将会逐渐体现出来,并将成为LME 锌价格的主要支撑,在锌的供应增长超过需求前,国内外锌价仍可能走强。 在美元持续贬值、LME 锌库存有望继续减少的情况下,近期LME锌价确立了3500$/t 以上振荡区间。 沪锌在国内现货坚挺的支撑之下,具有较强的抗跌性;投资者尚可秉承振荡区间“低吸纳高减持”的操作策略。 当周LME基本金属周初在美国强劲的房屋开工数据以及美元持续走软的支撑下冲高,而后在期镍挫跌以及市场对中国第一季度强劲的金融数据引发的宏观政策调控预期之下,基本金属回落。LME锌走势不出其外,周内走出冲高回落的行情,但走势仍比较强劲。锌库存持续两周的减少,一定程度地支撑了锌价。 国内沪锌周内先扬后抑,但仍保持高位振荡态势,周五收盘价稳立于五日均线之上。 图1 LME三月锌走势 图2 沪锌7月合约走势 上篇:宏观视点篇 一、商品牛市大周期格局的确立 (一)07年全球经济依然强劲 根据美国投资银行摩根士丹利的统计数字,在从2003年到2006年的四年中,全球经济的平均增长速度为4.8%,这是自20世纪70年代以来全球经济增长最快的四年。进入2007年,全球经济的增长速度或许有所放缓,但仍将保持增长的势头。据摩根士丹利银行的估计,2007年全球经济的平均增长速度将从2006年的5.9%下降到4.3%,国际货币基金组织的估计是4.9%,世界银行推出的数字是4.7%。 图3 1977-2006年全球及美国GDP增速 (二)宏观经济对商品牛市周期的提示 雅各布范杜因曾对世界经济长周期的作了如下的分析:

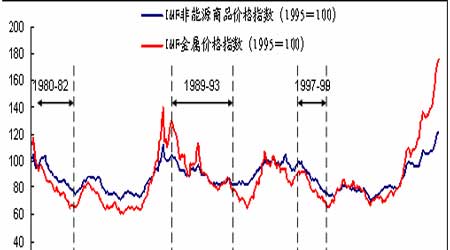

图4 LME价格指数 我们从经济长周期和中周期波动之间的关系寻找资源价格波动的规律发现,商品大牛市是世界经济长周期衰退和中周期繁荣的结果,但历史经验同样显示,当世界经济中周期衰退和长周期衰退同时出现时,国际资源价格的繁荣很可能走向终结。 商品价格周期性上升或下降主要是供给和需求有规律的失去平衡的结果。而世界经济长周期的衰退和中周期的强劲复苏之际就是供需矛盾极度突出的时候,原因在于,世界经济长周期的衰退导致了大宗资源品供给能力的持续衰弱,而中周期的强劲反弹引起资源品需求的迅速增加。因此,长周期的衰退和中周期的强劲复苏往往能成就一轮轰轰烈烈的商品牛市。这也是当前大宗商品04年以来牛市的成因所在。

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||